业绩大变脸,商誉崩一脸,第一供应商已造假退市,飞利信:会计方法由我不由天!

散户们快来玩啊,我卖空调带你们去搞元宇宙。

作者|亦枫

编辑 |小白

飞利信(300287.SZ,下称公司),曾经的IT牛股,主营信息化解决方案、信息系统集成、智能化工程承包等。

公司2012年上市,上市后三年内股价飙升近20倍。

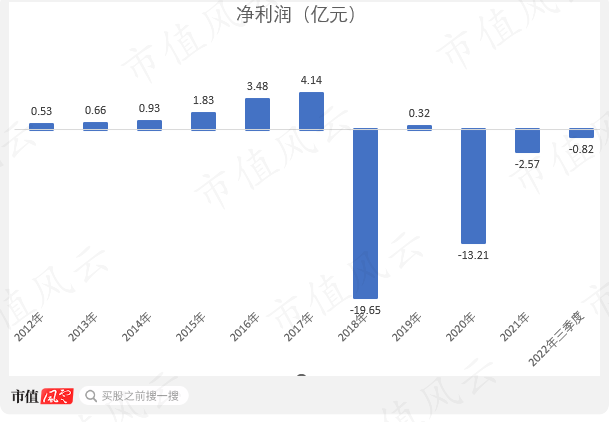

然而近5年来,公司净利润亏损已近40亿,不但亏光了上市以来所有净利润,还倒贴20多亿。

截止2022年三季度末,公司未分配利润已经达到-26.9亿。

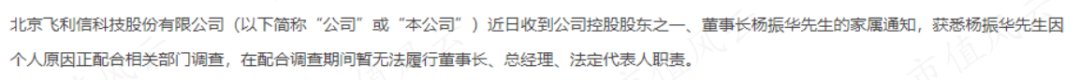

就在4月11日,实控人杨振华被带走接受调查,无法履行职责,“让本就不富裕的家庭雪上加霜”。

(来源:重大事项公告)

(来源:重大事项公告)

子公司业绩集体变脸,30多亿买了一堆旧电脑?

2015年,公司营收突增至13.6亿,同比大增99.1%。

(制图:市值风云APP)

(制图:市值风云APP)这主要是因为2014-15年间的“买买买”:公司共斥资34.9亿收购东蓝数码、天云科技、厦门精图、上海杰东、互联天下、欧飞凌6家公司,产生了24亿的商誉。

2014-17年,公司净利润同比猛增41%、97%、90%、19%。与2013年相比,2017年的净利润足足翻了5倍有余。

(制图:市值风云APP)

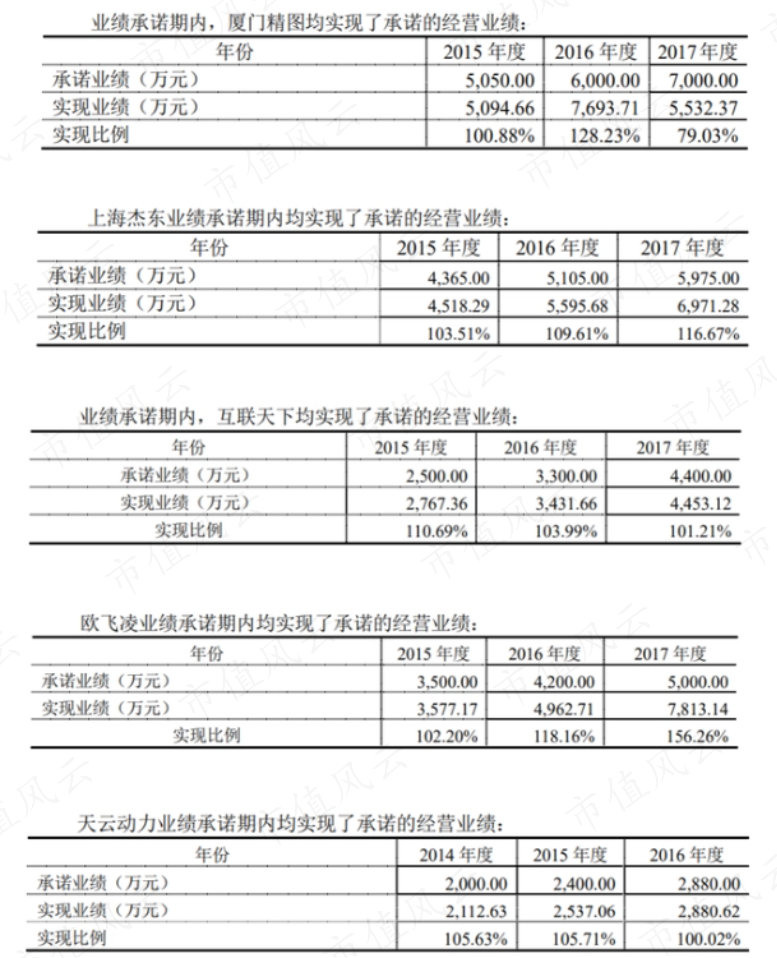

(制图:市值风云APP)当然,事后看,这打了鸡血的业绩增速,得益于被并购标的为期三年的业绩承诺。除了东蓝数码未完成业绩承诺外,其他5家公司都顺利完成。

(来源:关于收到深圳证券交易所年报问询函的回复)

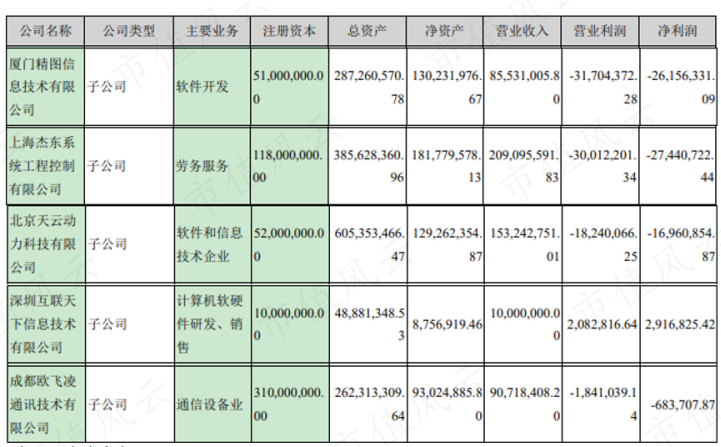

(来源:关于收到深圳证券交易所年报问询函的回复)但好巧不巧,只要业绩承诺期一到,仿佛商量好了似的,5家子公司齐刷刷变脸,导致2018年公司营收同比下降35.8%,利润巨亏19.7亿,继而计提了约15亿的商誉减值。

业绩承诺不兑现,或者过了承诺期马上变脸,这是A股的病,得治。

这5家子公司中有4家在2018年由盈转亏,唯一一家保持盈利的互联天下,利润也同比下滑93.5%。

(来源:2018年年报)

(来源:2018年年报)是怎样的“吸渣体质”,才能让公司精准得把这些公司都撺掇到一起的呢?可真是应了那句,不是一家人,不进一家门。

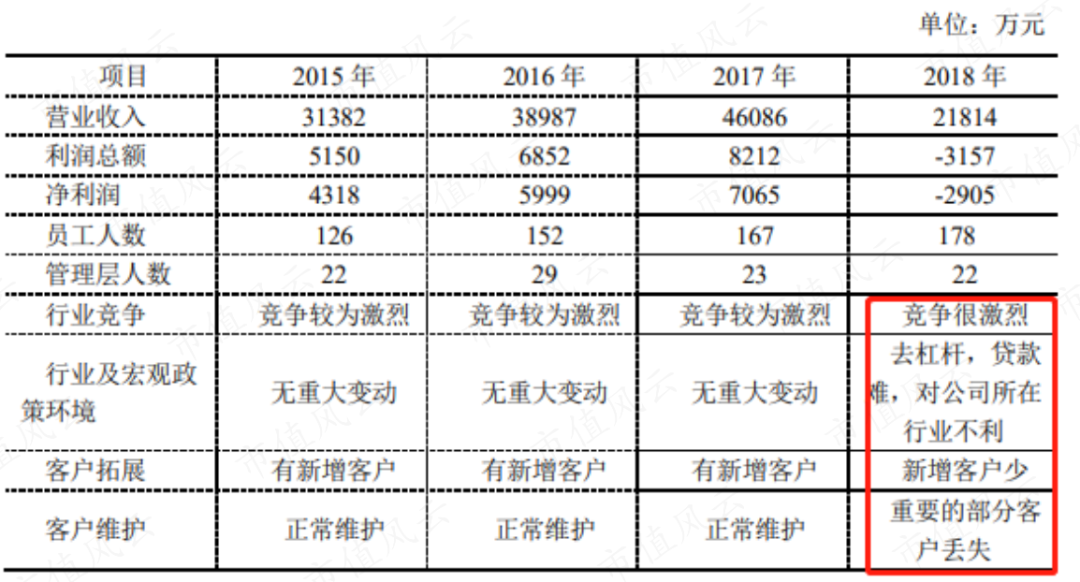

巨资收购后业绩变脸,自然是引起了交易所的问询。但公司的回复却是极不走心,5家子公司变脸的原因一模一样。风云君此处为了节约篇幅,就只截一个图吧。

第一个原因是国家于2017年年末实施去产能、去杠杆等一系列宏观调整措施,公司表示2018年贷款困难不利于发展。

(来源:关于收到深圳证券交易所年报问询函并回复的公告)

(来源:关于收到深圳证券交易所年报问询函并回复的公告)啥?合规只合自己!啥档次呢?一把甩锅大环境,再次验证此乃“渣男”一枚。

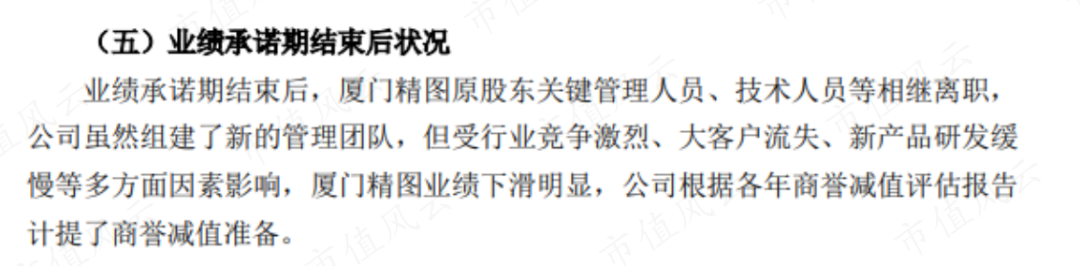

除了所谓的“去杠杆”,人员离职也是一个重要原因。业绩承诺期过后,这几家子公司的关键管理人员、技术人员等相继离职,导致子公司竞争能力下降,大客户流失。

(来源:关于收到深圳证券交易所年报问询函的回复)

(来源:关于收到深圳证券交易所年报问询函的回复)IT这类轻资产行业最宝贵的资产就是人力资源,这一点在此处体现的尤为明显,既包括技术能力,也包括客户关系。

这5家子公司原有团队一走,大客户就跟着跑了。也就是说,从某种方面来看,飞利信这家在2018年市值过百亿的上市公司,对客户的吸引力还不如子公司的原团队。

而且,公司经营了3年,却似乎完全没有掌控这几家子公司,业绩承诺期一到,骨干成员就争先恐后地跑路,根本留不住人。

员工走了,客户也走了,那么,公司花了30多亿买了个啥?一堆二手电脑?

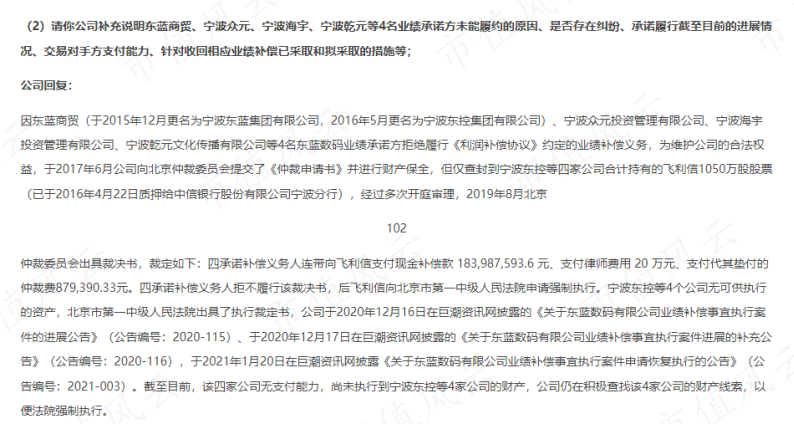

完成了业绩承诺的尚且如此,那没有完成的东蓝数码就更惨了:由于未完成业绩承诺且拒付补偿,公司与原股东对簿公堂。

虽然公司理所应当地胜诉,但对方无力支付赔偿款,摆明一个态度,要钱没有,要命一条。

(来源:关于收到深圳证券交易所年报问询函的回复)

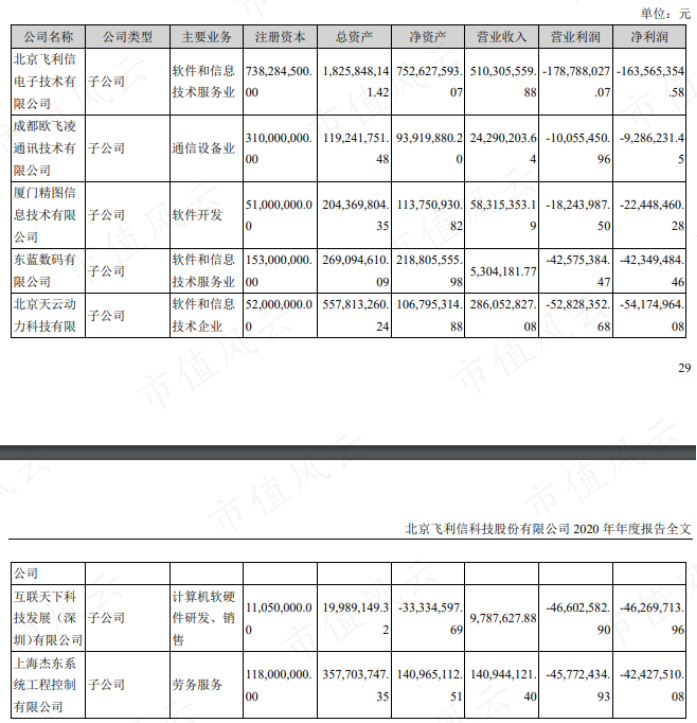

(来源:关于收到深圳证券交易所年报问询函的回复)2018年巨亏之后,2020年又是所有子公司集体亏损。这次公司净利润亏损13.2亿,商誉减值7.4亿。

至此,公司原本24亿的商誉仅剩不到1亿。

(来源:2020年年报)

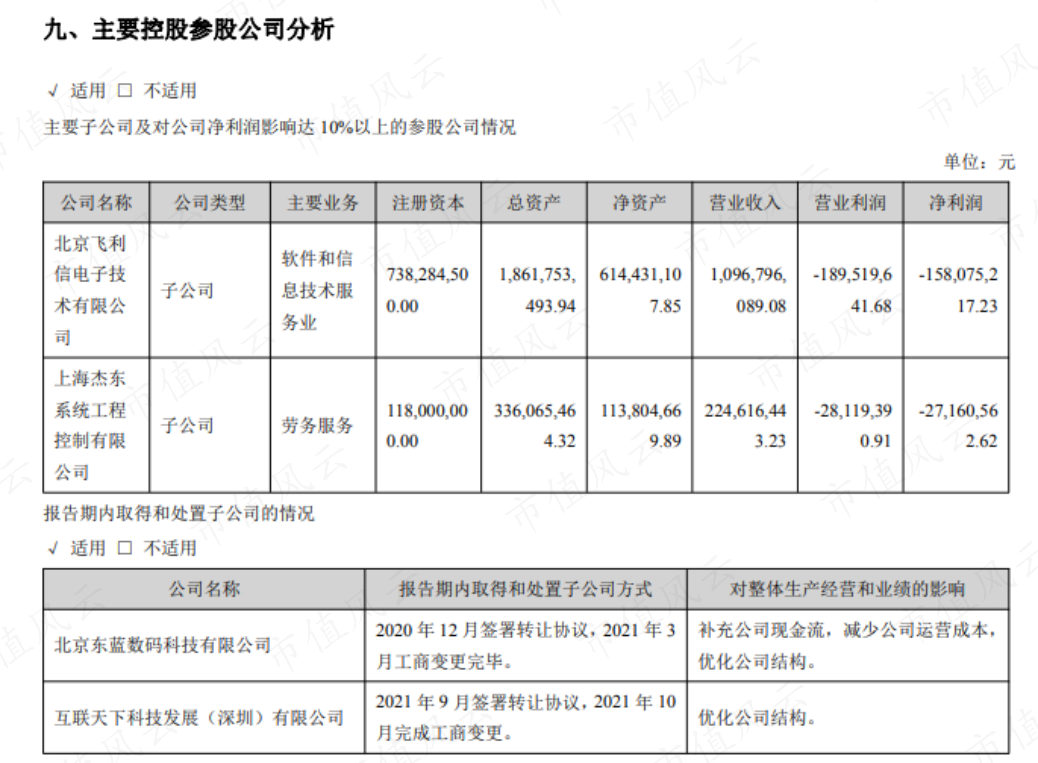

(来源:2020年年报)除2019年外,亏损从业绩承诺期结束后就一直持续。2021年,上海杰东亏损0.3亿,天云科技、厦门精图、欧飞凌因为净利润影响未达10%不予披露。

同年初,公司转让东蓝数码和互联天下,轰轰烈烈的野蛮并购宣告失败。

(来源:2021年年报)

(来源:2021年年报)

定增签下“抽屉协议”,赔了夫人又折兵

收购花了那么多银子,公司理所当然地想在资本市场回回血。

但是看着这筛子一般的业绩,哪个豪绅愿意拿自己的银子为公司解围呢?

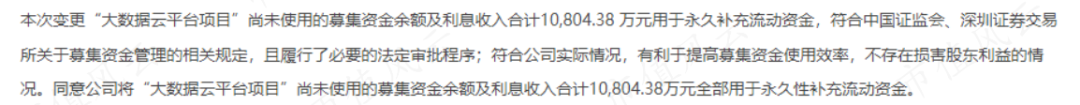

2018年,公司定增22.5亿,共有超过18亿用于支付收购对价和补充流动性,另外几个不痛不痒地项目像是“附赠”的一样,不但项目变来变去,最后还被大砍一刀拿去补流了。

(来源:西南证券股份有限公司关于公司变更部分募集资金使用用途并永久性补充流动资金的核查意见)

(来源:西南证券股份有限公司关于公司变更部分募集资金使用用途并永久性补充流动资金的核查意见)此次定增表面上很顺利,但其背后的故事却不是那么简单。

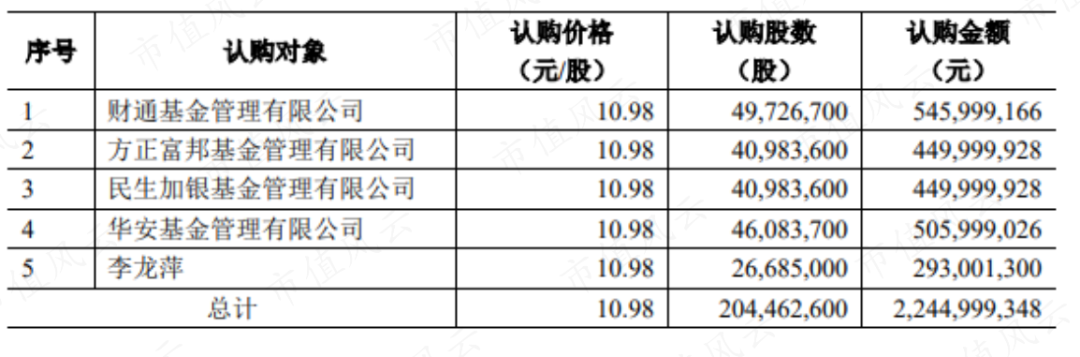

定增共有5位认购对象,其中,民生加银旗下,平安信托为资产委托人的“汇泰180号单一资金信托”认购了4.5亿,该资产专户的投资范围就是飞利信的定增,也就是说“量身定制”。

(来源:募集配套资金之非公开发行股票发行情况报告书)

(来源:募集配套资金之非公开发行股票发行情况报告书)为了确保定增顺利完成,实控人杨振华及其他3位一致行动人与平安信托签订了《信用增级协议》,承诺不仅保本,而且补足收益差额。

百姓的钱亏了无所谓,豪绅的钱要是少了那可就问题大了。2018年4月,公司股价不但跌破定增发行价,而且跌幅超10%。

2019年3月,180号信托资产专户的飞利信股票变现后,余额仅剩下2.3亿元,接近腰斩,损失惨重。

于是,“豪绅”平安信托一纸诉状将杨振华等人告上法庭。

杨振华自知理亏,但是有机会赖账哪儿能不试试呢?有枣没枣打三竿。

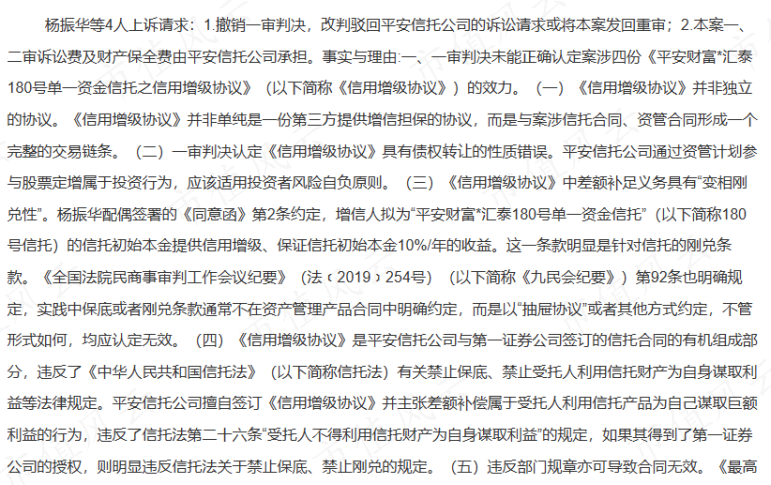

杨老板的主张简单来说就是《信用增级协议》具有“刚兑性”,而刚兑违反《中华人民共和国信托法》,因此应当认定协议无效。

(来源:(2020)最高法民终1295号)

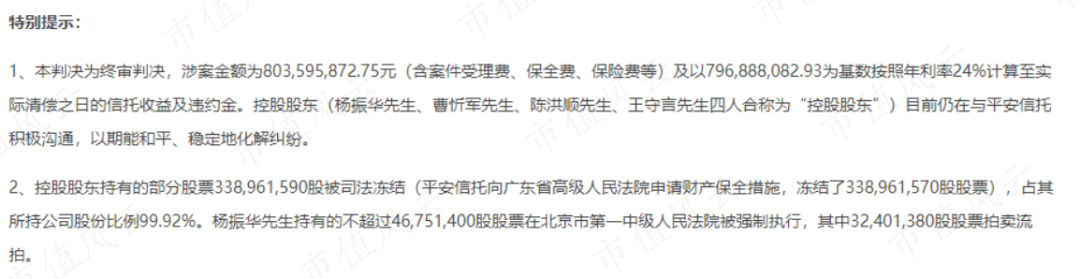

(来源:(2020)最高法民终1295号)不过,法院认为杨振华等4人并非涉案信托合同中的当事人或受益人,故不受信托法的约束,杨振华等4人的主张理据不足,不予采纳。

(来源:(2020)最高法民终1295号)

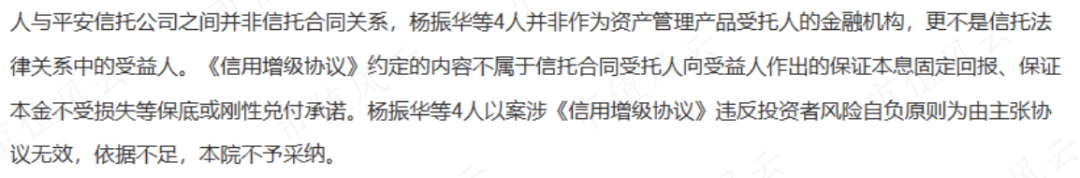

(来源:(2020)最高法民终1295号)最终,广东高院终审判决杨振华等4人连本带利要赔8亿,杨老板只能被动减持,十分狼狈。

(来源:关于控股股东与平安信托有限责任公司合同纠纷案收到民事判决书暨诉讼进展的补充公告)

(来源:关于控股股东与平安信托有限责任公司合同纠纷案收到民事判决书暨诉讼进展的补充公告)

计量方法变来变去,第一供应商是造假大户

01 会计法则“由我不由天”!

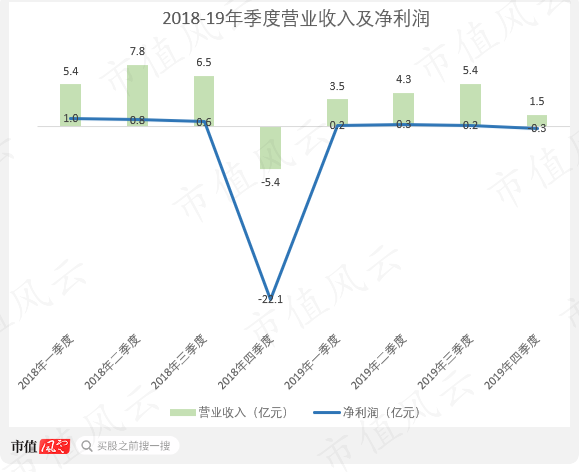

2018-19年,公司四季度的营收和净利润均大幅低于前三季度平均水平。在2018年甚至出现四季度营收为负的情况。

这意思是,软件行业也有明显的季节性特征?

(制图:市值风云APP)

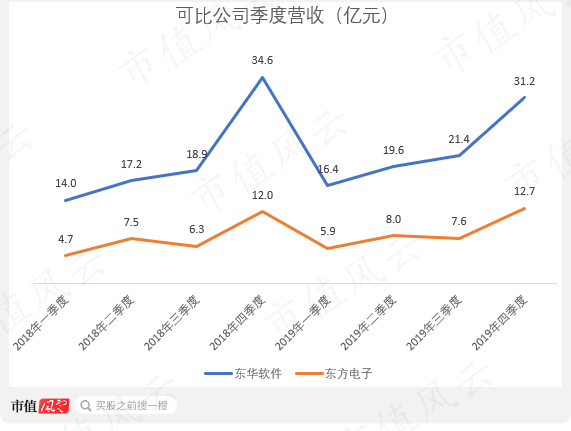

(制图:市值风云APP)但可比公司东华软件(002065.SZ)、东方电子(000682.SZ)并未出现类似情况,甚至在这两年中,第四季度营收环比还有一定的上升。

(制图:市值风云APP)

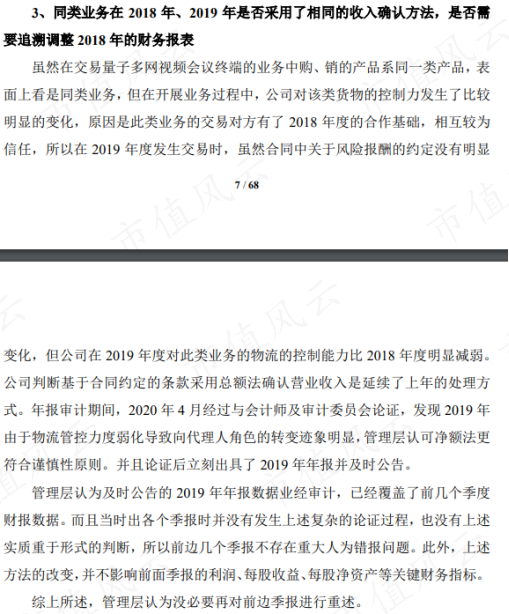

(制图:市值风云APP)公司出现这种情况的原因是:2018-19年中,部分业务前三季度使用总额法,第四季度却换成了净额法。

根据会计准则,对商品流转的控制能力强的一般采用总额法,弱的一般采用净额法。

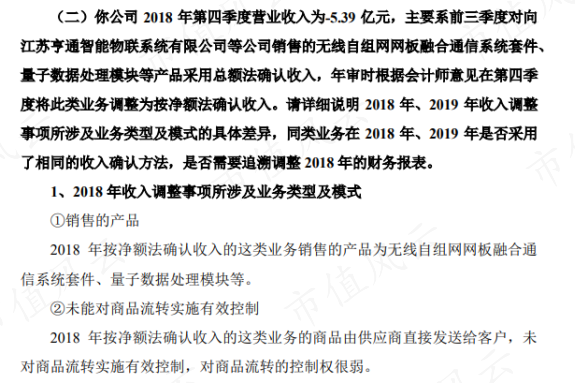

交易所在问询函中询问产生这种情况的原因,及是否需要追溯调整2018年财务数据。

公司表示,2019年对相关业务物流控制能力相较2018年有明显下降,但为了延续上年的处理方式,故前三季度依然采用总额法。

至于是否需要追溯调整2018年财务报表,公司没有给出任何解释,只说无需调整。

(来源:关于收到深圳证券交易所半年报问询函的补充回复)

(来源:关于收到深圳证券交易所半年报问询函的补充回复)至于2018年,公司白纸黑字的写着“对商品流转的控制权很弱”,却在前三个季度依然使用总额法。公司解释了为何在第四季度变更为净额法,却没有解释为何在前三季度使用总额法。

(来源:关于收到深圳证券交易所半年报问询函的补充回复)

(来源:关于收到深圳证券交易所半年报问询函的补充回复)02 这不巧了么,第一供应商竟然是造假大户

2018年除了子公司业绩变脸、会计处理方式变来变去之外,第一大客户及供应商也值得关注。

2018年,公司第一大客户、第一大供应商占比分别为30.7%,28.4%。不仅远超第二大客户及供应商,而且也超过以往水平。

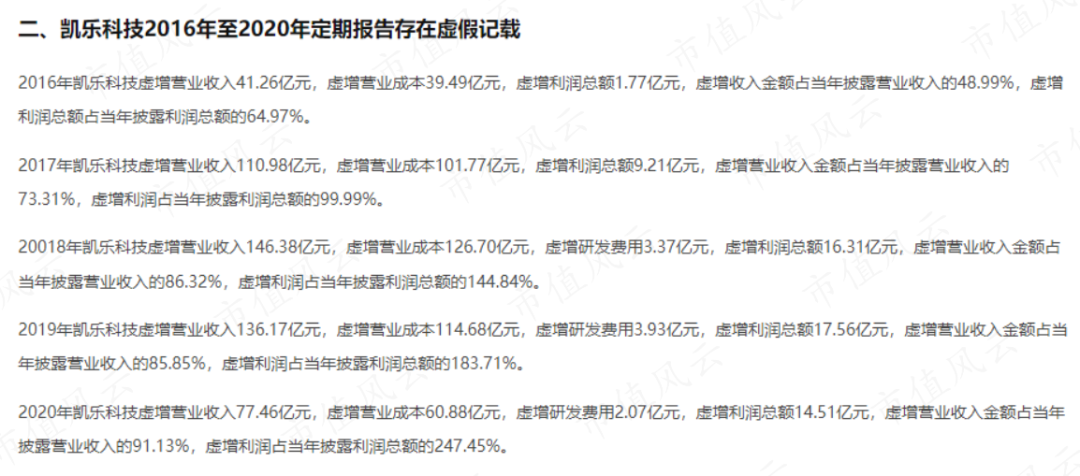

对于第一大客户,公司以涉密为由搪塞了过去,但第一大供应商确是大名鼎鼎的已经退市的凯乐科技。

对这家公司不熟悉的小伙伴可以看看风云君之前的《上市18年讲了18个故事:凯乐科技流动性之雷》,委实入木三分。

(来源:关于收到深圳证券交易所年报问询函并回复的公告)

(来源:关于收到深圳证券交易所年报问询函并回复的公告)公司对凯乐科技的评价是“信誉好,实力强”……咱就说,但凡眼睛还没瞎,但凡扫一眼排雷利器市值风云App,也不会这般离谱。

更巧的是,2018-19年正是凯乐科技造假最猖狂的两年——凯乐科技在2018年一跃成为公司占比高的异常的第一大供应商。

啊哈哈哈哈哈哈哈,风云君直接笑劈叉了~

这仅仅是巧合,还是另有隐情?

(来源:湖北凯乐科技股份有限公司关于收到中国证券监督管理委员会《行政处罚及市场禁入事先告知书》的公告)

(来源:湖北凯乐科技股份有限公司关于收到中国证券监督管理委员会《行政处罚及市场禁入事先告知书》的公告)

虽然毛利率下降,但是应收账款也居高不下啊

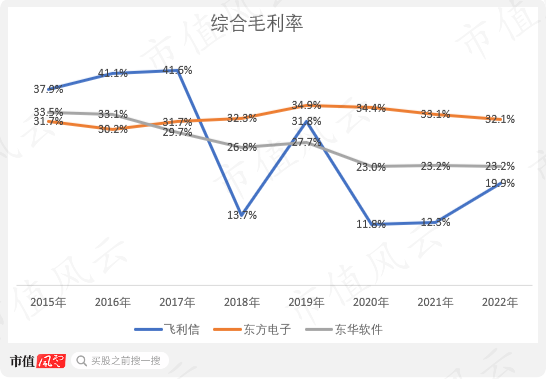

2018年实在是多灾多难的一年,除了上述那些糟心事儿,还成了公司毛利率的分水岭。

2018年以前,公司毛利率基本在40%上下,但2018年之后,除了2019年外,毛利率连20%都不到。横向对比,原本领先的毛利率也在2018年之后落后于可比公司。

更关键的是,通过对比,公司毛利率变动范围之大,也能说明公司经营出现了严重问题。

(飞利信2022年年报尚未披露,此处及下文中飞利信末期数据为2022年三季报数据。制图:市值风云APP)

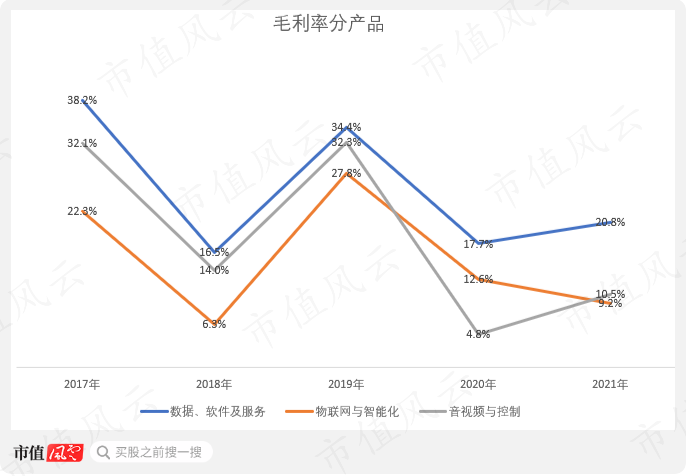

(飞利信2022年年报尚未披露,此处及下文中飞利信末期数据为2022年三季报数据。制图:市值风云APP)按照2018年的新分类标准,公司的主营业务按产品分为音视频与控制、数据软件及服务、互联网与智能化。2019年毛利率刚有起色,2020年又回到了2018年的水平,几乎腰斩。

(制图:市值风云APP)

(制图:市值风云APP)交易所在问询函中自然不会放过这一点,公司答复,2020年物联网与智能化产品以空调等设备销售收入为主。

所以,在年报的名词解释中,能够“实现元宇宙基础场景应用”的高端产品,居然是代理卖空调?

(来源:关于收到深圳证券交易所年报问询函并回复的公告)

(来源:关于收到深圳证券交易所年报问询函并回复的公告)而音视频与控制和数据软件及服务产品的毛利下降重要原因之一,是公司因技术问题外包工程。

(来源:关于收到深圳证券交易所年报问询函并回复的公告)

(来源:关于收到深圳证券交易所年报问询函并回复的公告)这一点是不是可以表明,公司自身技术实力下滑严重,主营业务都需要依赖外包才能完成。

2021年毛利率依然很低,2022年三季报中虽然毛利率有所提升,但根据预亏的业绩预告,以及公司四季度变脸的“特性”,全年毛利率可能依然不会太高,由此可见,卖空调,以及技术落后导致外包的问题大概率并没有明显好转。

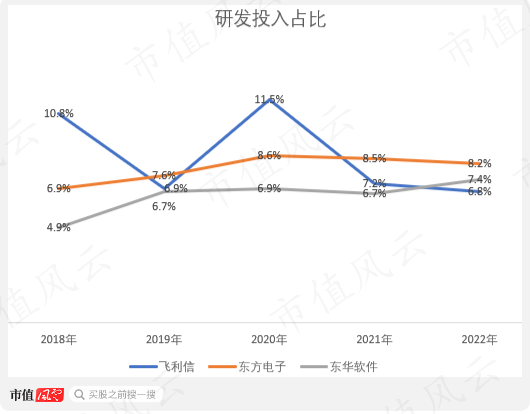

有趣的是,技术下滑的同时,研发投入倒是一点也不含糊。近年来,公司虽然亏损不断,但是研发占比却不落后于可比公司,2018年、2021年甚至远超同行。

(制图:市值风云APP)

(制图:市值风云APP)投了这么多钱搞研发,结果就是因为技术原因外包主营业务?这些钱都花到什么地方去了?

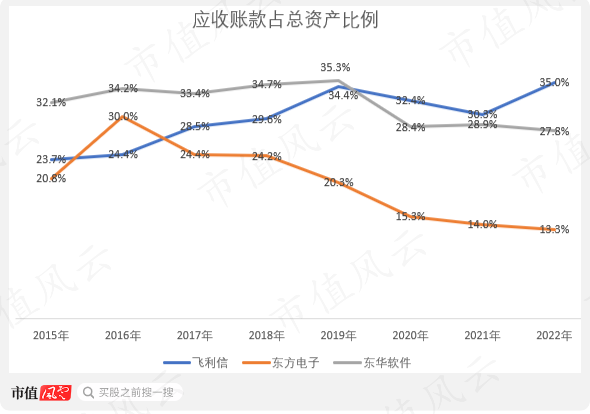

应收账款问题一直是公司的顽疾,占总资产比例不仅始终居高不下,且呈上升趋势。

(制图:市值风云APP)

(制图:市值风云APP)考虑账龄结构,问题就更明显了:公司1年以上应收账款占比高达70%以上,远超可比公司。

(制图:市值风云APP)

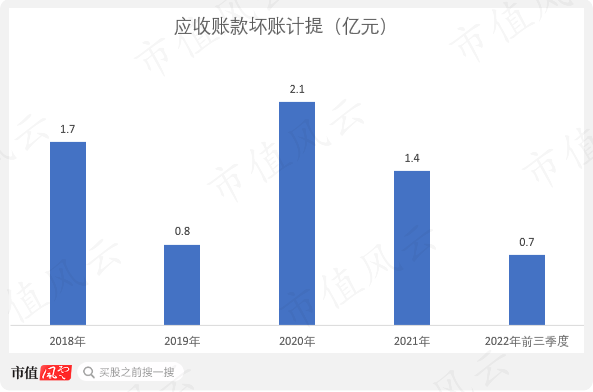

(制图:市值风云APP)自2018年开始,公司每年都要计提大额的信用减值损失,但是1年以上应收账款占比却不见减少。

(制图:市值风云APP)

(制图:市值风云APP)这些应收账款究竟涉及那些公司?公司始终讳莫如深。

即使在2021年年报问询函的回复中,也仅仅披露了一家因为诉讼问题已经瞒不住的客户迪维置业。

这家迪维置业目前已限高、失信被执行,被告次数达282次。

(来源:企查查)

(来源:企查查)再看其他公司,不是破产重组就是财务紧张。

这些长期的应收账款,究竟有多少是收的回来的,估计只有公司自己知道了。

(来源:关于收到深圳证券交易所年报问询函的回复)

(来源:关于收到深圳证券交易所年报问询函的回复)免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。