珈伟新能:A股融资奇遇记

文|赶碳号

去年8月27日,证监会发布《统筹一二级市场平衡优化IPO、再融资监管安排》,IPO、再融资的细化要求重磅落地,对存在破发、破净、经营业绩持续亏损、财务性投资比例偏高的上市公司进行适当限制。

跨界光伏的小公司珈伟新能,自上市后累计亏损高达23.30亿,却能轻松从A股融资38.9亿。该公司在IPO过程中就曾行贿发审委委员,闯关上市后监管层不断向其发出问询函、关注函,再融资却仍然一路畅通。

另外,A股融资环境趋紧,净资产18亿的珈伟新能,资产负债率低至28.62%,却仍要融资11.33亿来补充流动资金,背后的动机究竟是什么?

其实,珈伟新能的神奇之处还不止于此。公司注册地在深圳,却得到安徽阜阳纾困基金的青睐。

01、绩差公司,却是融资高手

珈伟新能是一家什么公司呢?其官网介绍,公司产品范围从新能源消费类产品逐步延伸到新能源工业类产品,目前自有和承建电站数量68座,总装机总量10.6GW。

2023年2月,珈伟新能因终止跨界锂电业务,专注光伏电站,引发市场高度关注。梳理公司历史可以发现,珈伟新能是A股亏损的强者,融资的王者,公司治理的乱者,行贿(IPO过程中向发审委委员孙小波行贿)、监管函、关注函等一直不断。

赶碳号不喜欢股民把A股市场说成提款机,但是这样干的企业却大有人在。有时的情况甚至是,业绩很差的公司,融资能力反而很强。

公开资料显示:截至2024年2月22日收盘,珈伟新能总市值是31亿元;截至2013年三季度末,公司的净资产为18.47亿元。

第一,与其规模相比,珈伟新能可以称得上是融资王者!公司2012年IPO,经历三次再融资,共计完成38.9亿元融资。就在最近,公司又推进新一轮再融资,拟融资11.33亿元补充流动资金。若完成,这家公司则累计从A股融资50.23亿元。2023年前三季度,公司营收仅为7.17亿元,扣非净利1000万。

值得一提的是,珈伟新能前三次定向增发都是用于发展光伏电站,或直接购买资产,或是建设电站。但是结果呢?要么业绩承诺一过,标的公司业绩就变脸,要么业绩完全没实现。总之,公司过往再融资的项目全部不靠谱。或许正是这个原因,公司这次定增的11.33亿元已经不用于具体的项目了,而是直接用来补充流动资金。

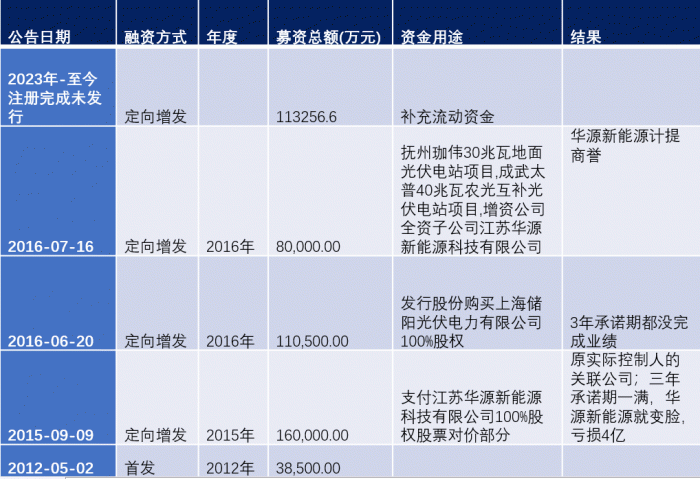

珈伟新能融资历年明细

珈伟新能融资历年明细第二,珈伟新能三次定增的募投项目都不靠谱,公司原来的主业经营也不行。自2012年上市后,公司累计亏损23.30亿元;累计分红仅为0.94亿元。近日证监会发文提到,未来将着力“提高分红回报”。在这一点上,珈伟新能可能就很难做到。

第三,融资能力强,亏损本事大,珈伟新能又很难退市。因为公司一向深谙“财技”,没有构成连续亏损,就达不到退市标准。

财报显示,珈伟新能在2021年、2022年的利润分别为-2.43亿元、0.9亿元,扣非净利润分别是-2.62亿、0.13亿元。公司预计2023年扣非净利润亏损1,900万元至2,400万元。

现在市场融资环境已经趋严趋紧,但珈伟新能已取得再融资的批复。只能说,珈伟新能应对资本市场政策方面的能力,真的太强了!

02、小错不断,游刃有余

业绩不行,公司治理也差,珈伟新能一直是监管的重点公司。

最受瞩目的,当属珈伟新能原实际控制人丁孔贤卷入创业板发审委员会原委员孙小波受贿案。法院判决书显示,2012年1月,在珈伟新能IPO上会前一天,丁孔贤在北京北三环附近的一家酒店,请托孙小波在评审时给予关照,并送给孙小波2万欧元。

刚刚过去的2023年,珈伟新能并不消停,监管函、关注函不断。

(1)2023年7月,交易所对珈伟新能持股5%以上的股东——储阳光伏下达监管函:对珈伟新能的持股比例由12.92%降至7.58%,累计权益变动比例为 5.34%。该公司未能在持有珈伟新能权益变动达到5%时停止买卖股票,并及时履行信息披露义务。

(2)2023年9月,交易所对珈伟新能发去关注函,关于珈伟新能6,000万元向振发科技收购图开新能源49%的股权事宜。振发科技,是珈伟新能重要股东振发能源集团的全资子公司。振发科技因金钱给付义务未履行,而被无锡市滨湖区人民法院列为失信被执行人。振发科技持有的49%图开新能源股权,因贷款事项已质押给了国家开发银行苏州市分行,并已先后被浙江省绍兴市越城区人民法院及北京市西城区人民法院司法冻结。交易所请公司说明图开新能源权属是否存在明显瑕疵,是否具备收购条件。

在回复函中,珈伟新能认为瑕疵已消除,具备收购条件,本次收购有利于公司快速收回振发能源的欠款。

(3)2023年12月,中证中小投资者服务中心发起《股东质问函》,就公司拟以3,200万元收购上市公司关联方——振发新能源持有的墨竹电站100%股权表示关注。数据显示,墨竹电站在2023年前10个月尚处在亏损状态,为-557.93万元。

公司给的解释是:截至2023年6月30日,珈伟新能应收振发系账款71,744.89万元,已计提64,435.85万元,净额7,309.04万元。鉴于此,以振发系现有电站资产抵债,一是回收应收账款形势所迫,二是着力改善和优化公司资产结构,故而收购资产。

从后两个事项可以看出来,只要公司的重要股东振发集团的欠款还不上,珈伟新能就要去购买对方的电站资产来回收欠款。除了这两个项目,去年珈伟新能还从振发系收购了淮南振能光伏发电有限公司和沾化正大光伏发电有限公司100%的股权。

珈伟新能在治理上的小问题小瑕疵很少会改进,因为这些都不会妨碍公司的再融资。

03、深圳企业,赢得安徽纾困基金

珈伟新能一年四次收购振发集团的资产抵债。此处不得有两个疑问:

第一,现任公司实际控制人阜阳国资、原实际控制人丁孔贤,为何能一直“容忍”与振发集团之间的关联交易呢?

其中的关联关系值得关注:上市公司曾发行股份购买振发集团控制的江苏华源新能的股权,而江苏华源的另一个股东,正是上市公司原实控人丁孔贤。

第二, 阜阳国资究竟看中了珈伟新能哪一点,才决心要控股该公司呢?阜阳国资又有何底气来收拾残局呢?

公司公告显示:2022年1月7日,原实际控制人与阜阳泉赋就阜阳泉赋通过纾困投资方式取得上市公司控制权,达成合作意向。2022年4月25日,原实际控制人丁孔贤、李雳、丁蓓及腾名公司、奇盛公司、灏轩投资与阜阳泉赋签署补充协议》,后者取得上市公司控制权。

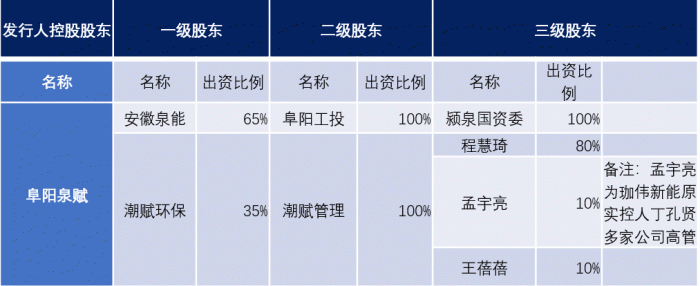

交易所也曾就此专门发函问询:阜阳泉赋(阜阳国企)是否专为收购公司控制权及参与本次发行而设立;并且要求公司说明国资股东与自然人股东(程慧琦、王蓓蓓、孟宇亮)联合设立阜阳泉赋的原因及必要性。

其实,阜阳泉赋就是为收购珈伟新能专门成立的,珈伟新能这样回复交易所。

另外,与阜阳国资合作的自然人,其实也颇有来头。程慧琦、孟宇亮为夫妻。孟宇亮:2020年3月至2023年2月任阜阳隆能科技有限公司董事,2020年5月至2023年1月任隆能科技(南通)有限公司董事,2020年10月至2023年4月任阜阳朋能科技有限公司副董事长。而这两家公司,都是珈伟新能的原实际控制人丁孔贤担任法人代表的公司。

这样看起来,孟宇亮和丁孔贤的关系不一般。梳理以下这些资料,或者可以帮我们进一步还原珈伟新能原实际控制人丁孔贤和阜阳国资之间的交集。

(1) 丁孔贤把珈伟新能的实际控制权转让给了阜阳国资;

(2) 担任丁孔贤两家公司高管的孟宇亮,参股了阜阳国企——阜阳泉赋,后者收购了珈伟新能。

(3) 孟宇亮担任高管的阜阳朋能,成立于2020年10月22日,丁孔贤是法定代表人、董事长兼总经理,公司位于安徽省阜阳市颍泉区。阜阳泉赋的实际控制人是颍泉国资委。

估计丁孔贤此前没有少和当地政府打交道。综合这些信息,安徽阜阳的国资,向这家注册在深圳的公司——珈伟新能“纾困”,似乎就能说得通了。

2019年,安徽省及阜阳市曾提到利用纾困资金参与资本市场。阜阳市发布《关于进一步减负增效纾困解难优化环境促进经济持续健康发展的实施意见(阜发〔2019〕9号)》,第五条提到:“允许市级股权投资基金在20%限额内,开展与股权相关的债权投资,参与市内上市挂牌公司并购重组。”

但是,这份文件所指的纾困对象是“市内上市挂牌公司”。另外,以珈伟新能注册地——深圳市政府的财力,似乎也不太需要安徽阜阳不远千里来支持纾困。

后记

2023年珈伟新能拟再融资11.33亿元,用于补充流动资金。目前这笔再融资已经获得批复。

公司定向增发 (注册稿)公告显示,报告期各期末,公司资产负债率分别为42.23%、40.88%、22.76%和28.62%,报告期内公司资产负债率不断下降。这样的负债率水平,仍然需要通过增发来补充流动资金吗?。

如果珈伟新能可以通过再融资来补充流动资金的话,那么其他光伏电站同行,是不是也可以参照此标准执行呢?

在大A,珈伟新能这样的公司绝非个案:问题不断,业绩拉跨,却总能够躲过监管,在股市中持续“提款”。

新年开新局,新年新气象。

最近,证监会深入推进强监管、防风险、促发展各项工作,大刀阔斧推出一系列提振市场信心的有力举措,大快人心。笔者有理由充分相信,针对上市公司再融资的监管,同样也会为之一新。