【追踪】联创股份回购华安新材引监管关注,与北京信投是否存在其他利益安排?

界面新闻记者 | 牛其昌

近日,界面新闻就联创股份(300343.SZ)子公司山东华安新材料有限公司(下称“华安新材”) 少数股东北京信投惠通投资管理中心(下称“北京信投”)借“科创板上市”为由,涉嫌非法集资高达约5亿元进行了跟踪报道,质疑联创股份在北京信投向公众“圈钱”的过程中存在信披缺失,并对上市公司“引入”北京信投向华安新材增资的操作提出质疑。

1月26日晚,联创股份受到监管部门火速发问。深交所创业板公司管理部向联创股份下发关注函,表示对该事件“高度关注”,要求联创股份说明北京信投增资华安新材的背景,并说明北京信投增资华安新材的资金来源,有关资金的取得方式是否合法合规,公司对相关进展的信息披露是否及时等。

同时,深交所还要求联创股份结合上述回复,说明公司与北京信投就华安新材股权交易事项是否存在除协议约定外的其他利益安排,公司前期信息披露是否真实、准确、完整。

此前,界面新闻先后发布下列报道:

文章针对联创股份提出质疑:在北京信投借华安新材“圈钱”的过程中,除了已披露的1000万元定金外,北京信投究竟通过向华安新材增资多少从而获得华安新材近10%股权,一直未见披露。而作为北京信投的投资者,所有募集的款项究竟是否被实际注入华安新材,亦无从得知。

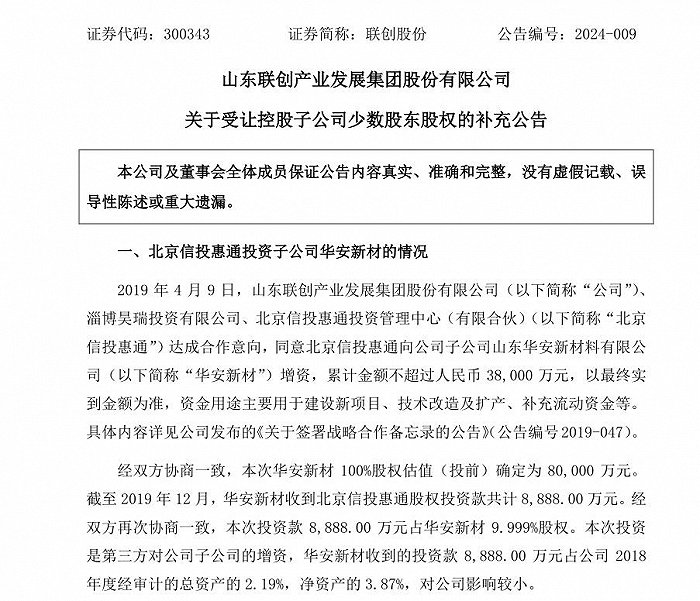

截至2019年12月,华安新材收到北京信投股权投资款共计8888.00万元。来源:补充公告

截至2019年12月,华安新材收到北京信投股权投资款共计8888.00万元。来源:补充公告1月24日当晚,联创股份就上述文章提及的一些争议点发布《补充公告》,称2019年4月9日,联创股份、淄博昊瑞投资有限公司、北京信投达成合作意向,同意北京信投向公司子公司华安新材增资,累计金额不超过人民币3.8亿元,以最终实到金额为准,资金用途主要用于建设新项目、技术改造及扩产、补充流动资金等。

据披露,经双方协商一致,华安新材100%股权估值(投前)确定为8亿元。截至2019年12月,华安新材收到北京信投股权投资款共计8888.00万元。经双方再次协商一致,本次投资款8888.00万元占华安新材9.999%股权。

此外,联创股份还强调,公司及公司管理层与北京信投无任何关联关系,公司不知情且未参与北京信投惠通公司的经营、融资等事项。

据北京当地多名投资者向界面新闻反映,从2019年开始,北京信投打着华安新材科创板上市的幌子向公众募资,承诺华安新材即便无法上市,也会按投资款保底年化收益8%返还。

2024年1月9日,联创股份发布公告称,北京信投将其持有的华安新材9.999%股权“套现”,联创股份作价1.43亿元受让上述股权。

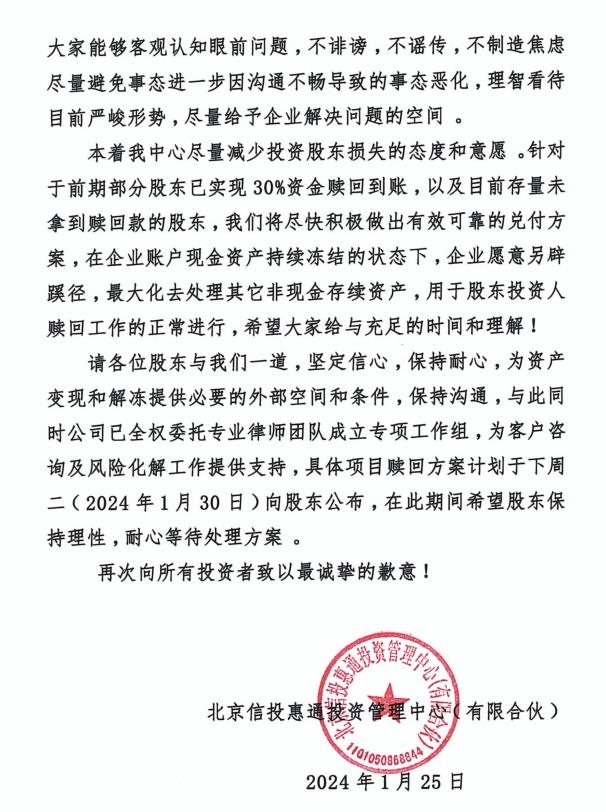

然而,当投资者得知这一回购安排后,北京信投却突然表示,由于华安新材上市失败,无法达成预期收益,只能返还原投资款的30%,否则一分钱拿不回来。

据界面新闻多方了解,北京信投此次对外募资合计约4.78亿元,涉及投资者约600人。律师表示,结合北京信投来看,其行为涉嫌非法集资,甚至涉嫌构成集资诈骗。至于具体构成何种罪名,尚需更多细节进行判断。

目前,北京朝阳经侦已对此立案调查。立案回执显示,“已有嫌疑人被刑事拘留”,赃款赃物被扣押。

立案回执显示,“已有嫌疑人被刑事拘留”,赃款赃物被扣押。来源:受访人提供

立案回执显示,“已有嫌疑人被刑事拘留”,赃款赃物被扣押。来源:受访人提供联创股份和北京信投“入局”华安新材还要追溯到2018年底。

2018年11月20日, 联创互联(联创股份曾用名)发布公告称,公司拟通过直接和间接的方式收购华安新材100%股权,交易作价6.9亿元。

2019年3月1日,联创股份与多方签订股权收购协议,最终以6.64亿元的总价拿下华安新材96.21%股权。

仅过了一个月,北京信投“悄然加入”。

2019年4月9日,联创股份披露《关于签署战略合作备忘录的公告》(下称“备忘录”),称北京信投基于对华安新材在其行业内的发展前景及所拥有的研发技术的肯定,拟对华安新材料进行增资,累计金额不超过3.8亿元。

备忘录约定,华安新材参照科创板上市的基本条件规范运作,2019年度、2020年度经审计的净利润分别不低于9000万元、11000万元。截至公告日,华安新材已收到北京信投战略合作定金1000万元。华安新材承诺,“参照科创板上市的基本条件规范运作”。

据多位投资者向界面新闻反映,北京信投在取得华安新材近10%股权后,便开始拿着上市公司的“背书”对外募资,声称认购款用来购买剩余3.7亿元华安新材股份,以此间接持股华安新材。若华安新材上市,可获得不菲收益;若无法上市,可按保底年化收益8%退还。

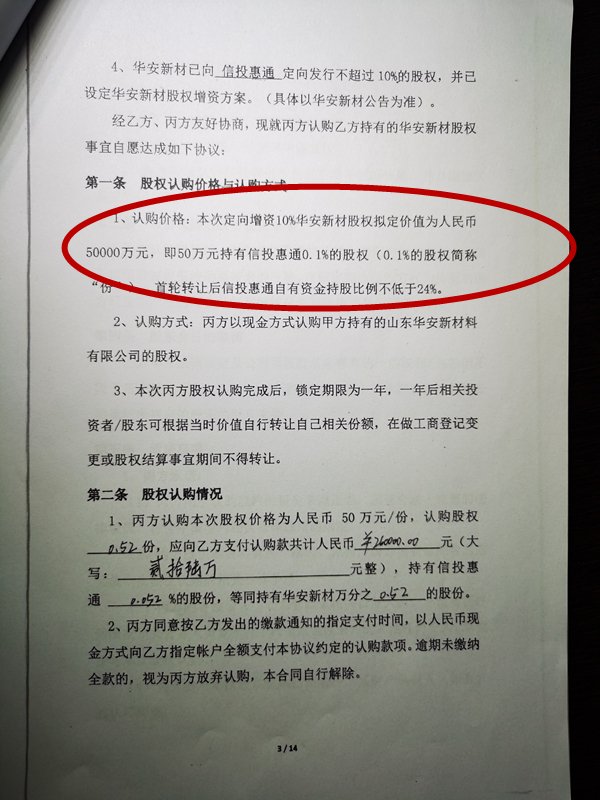

投资者向界面新闻提供的“股份认购协议书”显示,认购价格拟定为增资10%华安新材股权价值5亿元。 摄影:牛其昌

界面新闻获取的“股份认购协议书”和“信投惠通(华安新材)面向投资人承诺函”显示,此次认购方式为投资者以现金方式认购北京信投持有的华安新材股权,按照定向增资10%华安新材股权价值5亿元计算,即人民币50万元/份。

若按照北京信投向投资者提出的这一认购价格,华安新材的估值高达50亿元,而联创股份同一年收购华安新材100%股权的作价只有6.9亿元,相当于溢价幅度超过600%。

而按照联创股份的补充披露,北京信投实际向华安新材的投资款却只有8888万元。据此推测,北京信投或有近4亿元募资并未实际用来认购华安新材股权。

针对北京信投增资华安新材的种种疑问,深交所要求联创股份补充说明华安新材上述增资事项的背景,备忘录的主要内容,有关约定的后续执行进展情况;并结合相关协议具体条款、退出机制等说明如华安新材未完成协议约定条件的后续安排,相关条款设置是否合理,并报备相关书面协议。

此外,深交所还要求联创股份说明华安新材上述增资事项中的投前估值、确定方法和依据,有关估值金额是否在《备忘录》中予以明确,如否,请说明具体明确时间和方式,并报备有关证明材料;结合华安新材生产经营情况、资产负债水平等说明北京信投实际增资时华安新材估值的合理性。

值得一提的是,对于北京信投增资华安新材的资金来源,有关资金的取得方式是否合法合规,实际增资完成时间,对相关进展的信息披露是否及时,深交所也要求联创股份一并作出回答。

不仅如此,对联创股份在收购华安新材100%股权后,又以华安新材10%股权“引入”北京信投这家合伙公司的做法也值得怀疑。

对此,深交所要求联创股份结合对上述问题的回复,说明公司与北京信投就华安新材股权交易事项是否存在除协议约定外的其他利益安排,公司前期信息披露是否真实、准确、完整。

随着监管的及时介入,藏匿在联创股份和北京信投背后的种种疑问或将被一一解开。

来源:受访者提供

来源:受访者提供