医疗器械行业7月报:设备更新财政贴息贷款政策发布,国产厂商有望受益

设备更新财政贴息贷款政策发布,国产厂商有望受益

分析师:龙靖宁 从业人员登记编号:S0530523120001

投资要点

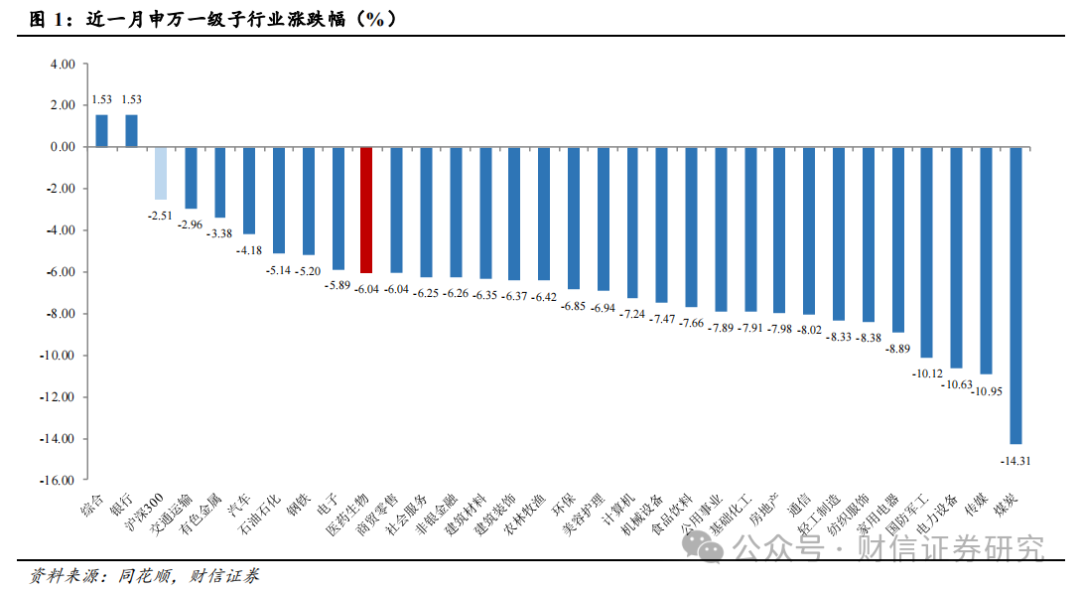

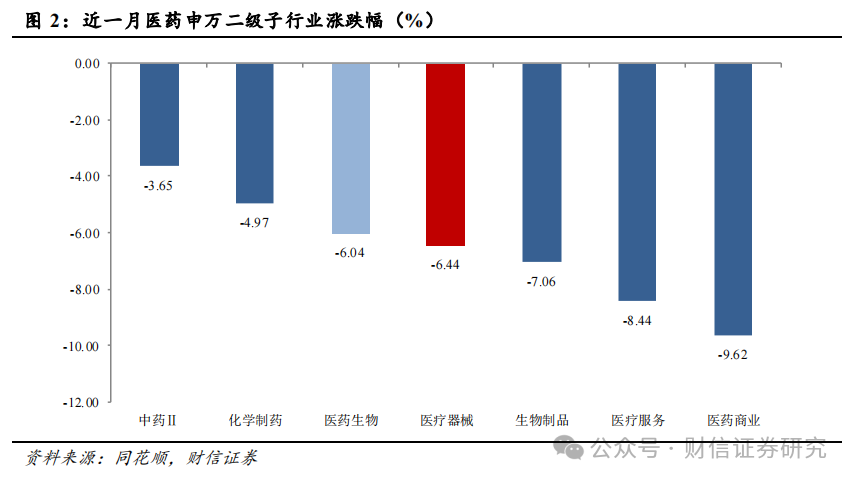

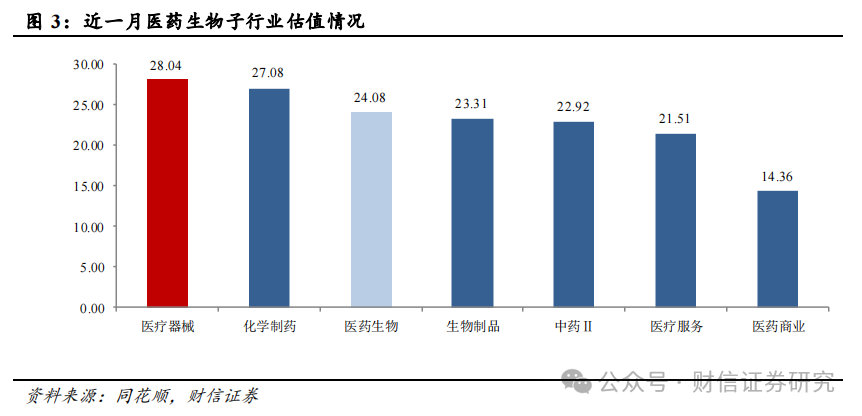

行情回顾:上月医药生物(申万)板块涨跌幅为-6.04%,在申万32个一级行业中排名第9位,医疗器械(申万)板块涨跌幅为-6.44%,在6个申万医药二级子行业中排名第3位,分别跑输医药生物(申万)、沪深300指数0.40、5.86个百分点。截止2024年7月18日,医疗器械板块PE均值为28.04倍,在医药生物6个二级行业中排名第1,相对申万医药生物行业的平均估值溢价16.46%,相较于沪深300、全部A股溢价160.32%、115.14%。

设备更新财政贴息贷款政策发布,国产厂商有望迎来发展新机遇。2024年6月,财政部等四部门发布《关于实施设备更新贷款财政贴息政策的通知》,为大规模设备更新和消费品以旧换新提供中央财政支持,重点惠及2024年3月至12月期间实施设备更新行动的经营主体。此政策作为国务院早前《推动大规模设备更新和消费品以旧换新行动方案》的延续,本次财政贴息预计将进一步激发医疗设备市场需求,推动市场繁荣,特别是为国产医疗设备厂商如迈瑞医疗、联影医疗等带来发展新机遇。

投资建议:集采规则趋于成熟,我们认为具备临床价值的创新产品可在集采下快速放量,国产品牌有望凭借供应链优势、性价比与本土临床创新在竞争中扩大市场份额,加速实现进口替代,并实现集中度提升,维持行业“领先大市”评级。其中,我们看好具备自主创新能力与出海能力的医疗器械研发平台化厂家,如迈瑞医疗、心脉医疗、维力医疗、福瑞股份、澳华内镜、海泰新光等;同时在全民健康意识增强、人均收入持续增多背景下,我们关注疫情后期消费产品的需求复苏,建议关注受益于集采和国产替代的眼科器械创新型企业爱博医疗、家用器械企业鱼跃医疗等。

风险提示:行业竞争加剧,集采政策变化,政策力度不及预期等。

1

行情回顾

近一月(统计期间为2024年6月17日-2024年7月18日),医药生物(申万)板块涨跌幅为-6.04%,在申万32个一级行业中排名第9位,分别跑输沪深300、上证指数、深证成指、创业板指5.46、7.87、2.01、1.93个百分点;医疗器械(申万)板块涨跌幅为-6.44%,在6个申万医药二级子行业中排名第3位,分别跑输医药生物(申万)和沪深300指数0.40、5.86个百分点。

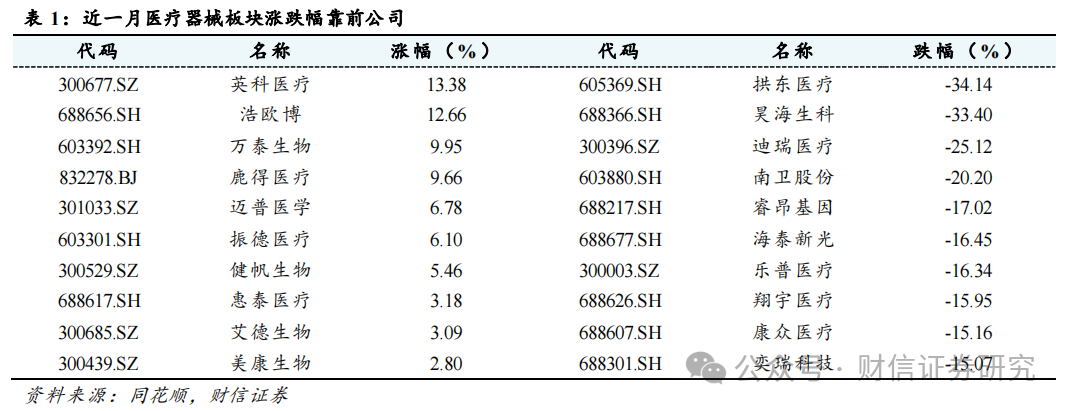

近一月板块内标的涨少跌多,仅15家公司股价上涨,涨跌幅排名靠前的个股有英科医疗(13.38%)、浩欧博(12.66%)、万泰生物(9.95%)、鹿得医疗(9.66%)、迈普医学(6.78%);跌幅排名靠前的个股有拱东医疗(-34.14%)、昊海生科(-33.40%)、迪瑞医疗(-25.12%)、南卫股份(-20.20%)、睿昂基因(-17.02%)。

截止2024年7月18日,医疗器械板块PE(TTM,整体法,剔除负值,下同)均值为28.04倍,在医药生物6个二级行业中排名第1,申万医药生物板块PE为24.08倍;医疗器械板块相对申万医药生物行业的平均估值溢价16.46%,相较于沪深300、全部A股溢价160.32%、115.14%。

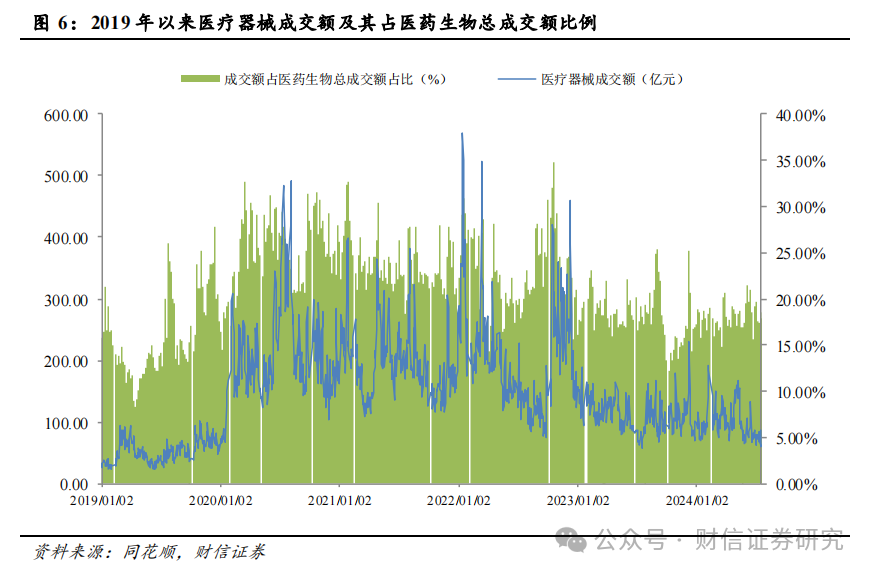

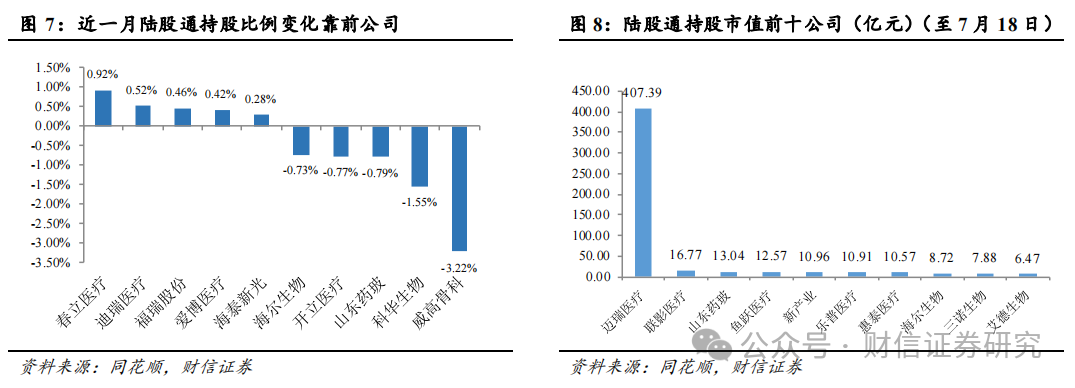

近一月,医疗器械行业市场成交额占医药生物总成交额比例为17.40%,医药行业公募机构持股2791.25亿元,其中医疗器械持股875.22亿元,占比为31.36%。个股方面,医疗器械板块持股市值前五名分别为迈瑞医疗、联影医疗、山东药玻、鱼跃医疗、新产业,近一月持股比例净增前五为春立医疗、迪瑞医疗、福瑞股份、爱博医疗、海泰新光,持股比例净减前五为威高骨科、科华生物、山东药玻、开立医疗、海尔生物。

2

行业观点:设备更新财政贴息贷款政策发布,国产厂商有望受益

事件:2024年6月21日,财政部、发改委等4部门印发《关于实施设备更新贷款财政贴息政策的通知》,中央财政将对大规模设备更新和消费品以旧换新予以资金支持,对于符合条件的贷款本金,中央财政给予1个百分点的贴息,期限不超过2年。贴息政策对象为2024年3月7日至2024年12月31日期间实施设备更新行动,纳入相关部门确定的备选项目清单的经营主体。

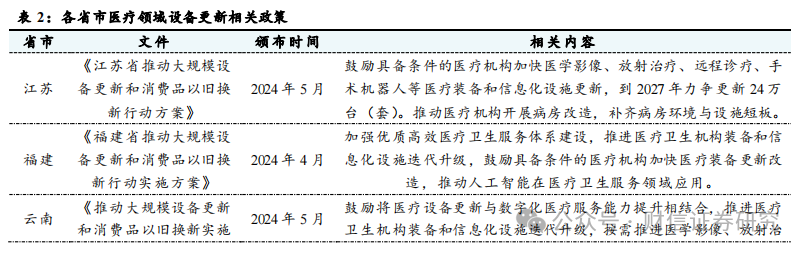

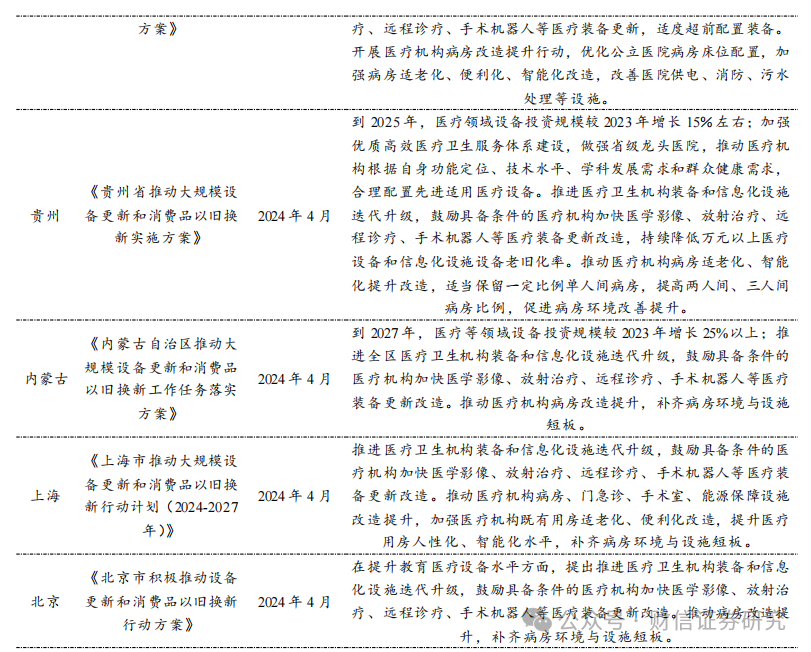

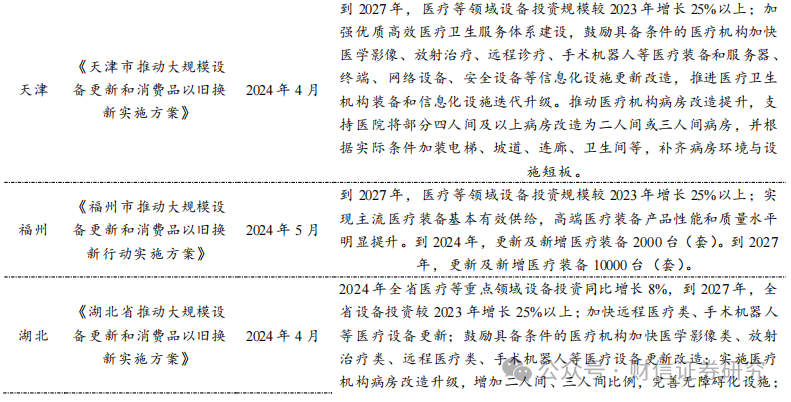

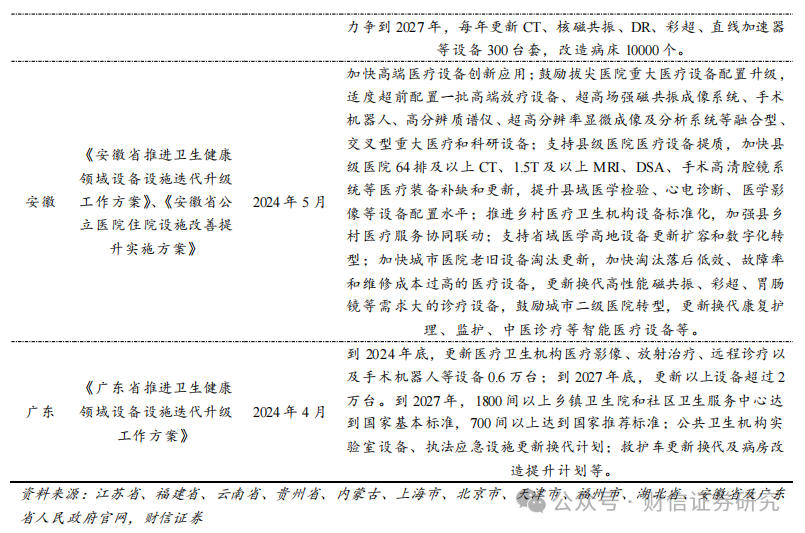

设备更新方案发布后各地迅速跟进,此次财政贴息政策为设备更新方案的延续。2024年3月7日,国务院印发了《推动大规模设备更新和消费品以旧换新行动方案》,明确提出到2027年,包括医疗在内的多个领域设备投资规模较2023年增长25%以上。上述方案强调了加强优质高效医疗卫生服务体系建设,推进医疗卫生机构装备和信息化设施迭代升级。随后各省市纷纷响应,明确医疗装备更新改造的重点方向和量化指标。例如,浙江省提出到2027年县级以下医疗卫生机构装备配置达标率达到100%,并力争医疗装备投资规模较2023年增长30%以上,广东市计划2024年底前,更新医疗卫生机构医疗影像、放射治疗、远程诊疗以及手术机器人等设备0.6万台。此次财政贴息政策为设备更新方案的延续,有效降低医疗机构在设备更新过程中的融资成本,有望进一步激发医疗机构更新改造的积极性。

财政贴息政策助力医疗设备市场繁荣,国产厂商有望迎来发展新机遇。2022年9月,财政部等五部门联合发布《关于加快部分领域设备更新改造贷款财政贴息工作的通知》,对对符合区域卫生规划的医疗机构及疾病预防控制机构的设备更新改造给予重点支持。这一政策举措显著激发了医疗设备市场的活力,推动了诊疗、临床检验、重症、康复及科研转化等关键领域的设备升级换代。据众成数科统计,2022Q3上述领域的总体市场规模同比增长39.54%达417.94亿元,2022Q4市场规模进一步增至810.16亿元。随着本次财政贴息政策的深入实施和各方力量的共同推动,医疗设备市场将迎来新一轮的繁荣与发展,国产设备厂家有望从中获益,建议关注迈瑞医疗、联影医疗、澳华内镜、开立医疗、新产业等设备厂家。

投资建议:集采规则趋于成熟,我们认为具备临床价值的创新产品可在集采下快速放量,国产品牌有望凭借供应链优势、性价比与本土临床创新在竞争中扩大市场份额,加速实现进口替代,并实现集中度提升,维持行业“领先大市”评级。其中,我们看好具备自主创新能力与出海能力的医疗器械研发平台化厂家,如迈瑞医疗、心脉医疗、维力医疗、福瑞股份、澳华内镜、海泰新光等;同时在全民健康意识增强、人均收入持续增多背景下,我们关注疫情后期消费产品的需求复苏,建议关注受益于集采和国产替代的眼科器械创新型企业爱博医疗、家用器械企业鱼跃医疗等。

风险提示:行业竞争加剧,集采政策变化,政策力度不及预期等。

3

重点行业及公司动态

蓝帆医疗:子公司增资扩股引入外国产业投资者

6月19日公司公告,为提高子公司的综合竞争力,充分发挥和扩大其在技术、自动化、能源方面的优势,共享合作方的产业资源,实现多个层面的业务协同,公司全资子公司山东蓝帆健康科技有限公司(以下简称山东健康科技)拟以增资扩股方式引入泰国产业投资者Hua Kee Co.,Ltd.(以下简称HKG)。

本次投资方HKG拟按照交易前估值21.16亿元以现金方式增资2亿美元(折合人民币约14.21亿元),认购山东健康科技新增注册资本13.92亿元,剩余2893.12万元计入资本公积。公告显示,本次交易完成后,山东健康科技仍为蓝帆医疗的控股子公司,不会导致公司合并报表范围发生变更。本次增资款将分两个阶段缴付,每个阶段付款1亿美元,根据山东健康科技实收资本的认缴情况,公司持有山东健康科技的股权比例将由100%逐步降低至59.83%,HKG将逐步持有山东健康科技40.17%的股份。HKG是一家泰国产业控股集团,成立至今已40余年。HKG已成为一家全球化、多元化经营的产业集团公司,在多个业务板块和产业链上布局。目前,HKG旗下投资并运营三个核心业务单元,包括工业、酒店管理及房地产开发,集团和其股东家族关联企业年总收入达数十亿美元。

财政部、发改委等4部门印发《关于实施设备更新贷款财政贴息政策的通知》

6月21日,财政部、发改委等4部门印发《关于实施设备更新贷款财政贴息政策的通知》,中央财政将对大规模设备更新和消费品以旧换新予以资金支持,对于符合条件的贷款本金,中央财政给予1个百分点的贴息,期限不超过2年。贴息政策对象为2024年3月7日至2024年12月31日期间实施设备更新行动,纳入相关部门确定的备选项目清单的经营主体。

乐心医疗:取得电子血压计医疗器械注册证

6月24日公司公告,公司收到广东省药监局下发的医疗器械注册证,获悉公司申请的上臂式电子血压计、电子血压计医疗器械注册申请已通过审批。上述电子血压计均采用示波法测量成人的收缩压、舒张压和脉率,测量数值供诊断参考。其中,第一款系腕式电子血压计,由主机、腕带组成,产品具备小巧、便携的特点;第二款系臂式电子血压计,由主机及袖带组成。上述产品通过自有算法提升血压测量精准度,可为用户提供稳定和可靠的血压数据。

艾德生物:与施维雅达成伴随诊断合作

6月26日,公司公告称,近日,公司与LES LABORATOIRES SERVIER(简称“施维雅”)签署伴随诊断合作协议,公司自主研发的二代测序(NGS)平台的伴随诊断产品,用于检测异柠檬酸脱氢酶(IDH)1和2基因突变;该伴随诊断产品将用于施维雅的研究性新药vorasidenib,这是一款突变型异柠檬酸脱氢酶1和2(IDH1和IDH2)的双重抑制剂,预计在获批之后可用于治疗携带IDH突变的弥漫性脑胶质瘤(LGG)的中国患者。此次与施维雅达成伴随诊断合作,有利于进一步增强公司在肿瘤精准医疗市场的竞争力。

新产业:总甲状腺素测定试剂盒(磁微粒化学发光法)获批注册

6月29日公告,公司收到了广东省药品监督管理局颁发的1项《医疗器械注册证》,产品名称总甲状腺素测定试剂盒(磁微粒化学发光法),用于体外定量测定人血清或血浆中总甲状腺素(TT4)的含量,临床上主要用于辅助评价甲状腺功能。此次公司在国内取得《医疗器械注册证》的产品总甲状腺素测定试剂盒(磁微粒化学发光法)创新性使用了能够识别抗原抗体复合物的抗体作为检测抗体,通过夹心法对TT4进行检测,进一步提高了试剂的灵敏度、精密度和特异性等性能,助力TT4的精准快速检测,进一步提升公司在甲减、甲亢等甲状腺疾病方面的市场竞争力。

硕世生物:拟以1.5亿元-3亿元回购股份并注销

6月30日,硕世生物公告,公司拟以集中竞价交易方式回购股份,回购金额不低于15,000万元且不超30,000万元;回购价格不超90元/股。本次回购的股份将用于依法注销减少注册资本。

心脉医疗:预计2024年半年度盈利3.91-4.19亿元

7月2日,公司发布半年度业绩预告,公司预计2024年1-6月业绩预增,归属于上市公司股东的净利润为3.91亿至4.19亿,净利润同比增长40.00%至50.00%,预计营业收入为7.77亿至8.08亿元。

报告期内,公司创新性产品Castor分支型主动脉覆膜支架及输送系统、Minos腹主动脉覆膜支架及输送系统、ReewarmPTX药物球囊扩张导管持续发力,新产品Talos 直管型胸主动脉覆膜支架系统及Fontus 分支型术中支架系统入院家数及终端植入量均增长较快,促使公司销售收入以及利润稳步增长,进一步提高了公司在主动脉及外周血管介入市场的竞争力,实现公司上半年整体销量同比快速增加,带动公司净利润同比快速增长。国内市场方面,积极响应国家医疗资源持续下沉政策,公司持续开发地市级、县级医院市场。国际市场方面,公司持续推动全球范围内与区域行业领先客户的合作,持续推进主动脉及外周介入产品在欧洲、拉美、亚太等国家的市场准入和推广工作,积极推动新产品在欧洲和日本的上市前临床试验。

华康医疗:中标江西中医药大学附属医院医疗专项项目

7月3日晚间公告,2024年7月2日,公司收到招标单位江西中医药大学附属医院发出的《中标通知书》,确认公司为“江西中医药大学附属医院中医药传承创新工程医疗专项配套设备材料采购及安装项目”的中标供应商,中标价7399.96万元,占公司2023年度经审计营业收入的4.62%。

微电生理:预计2024年半年度实现营收1.95亿元到2.1亿元,同比增加37.21%到47.76%

7月4日晚间,公司发布公告称,预计2024年半年度实现营收1.95亿元到2.1亿元,同比增加37.21%到47.76%;实现归母净利润1500万元到2000万元,同比增加595.92%到827.89%。公司表示,上半年整体销量实现快速增长,带动公司净利润同比大幅提升。

圣湘生物:预计2024H1净利润同比增长64.00%至80.00%

7月4日,公司发布半年度业绩预告,预计2024年1-6月业绩大幅上升,归属于上市公司股东的净利润为1.50亿至1.65亿,净利润同比增长64.00%至80.00%。报告期内,公司持续深入实施创新驱动战略,强化平台化、国际化战略打造,进一步巩固和提升在体外诊断领域的技术及市场优势,内生驱动与外延增长齐驱并进,展现出强劲的增长潜力。公司积极把握逆周期发展机遇,在呼吸道、妇幼、血源、免疫、测序等多个关键领域的技术、产品及市场布局取得长足发展。

美好医疗:拟在马来西亚投资建设马来三期生产基地

7月10日晚间,公司公告,为进一步提升公司在海外市场的竞争力和服务能力,公司拟通过全资子公司米曼(马来西亚)有限公司在马来西亚投资建设马来三期生产基地,计划项目投资总额不超过8,000万美元,包括但不限于生产厂房建设、固定资产购建等相关事项。

迈普医学:预计2024H1净利润为2700-3300万元,同比增长127.05%-177.51%

7月17日晚间,公司发布半年度业绩预告,2024年上半年预计实现营业收入1.19亿元-1.26亿元,比上年同期增长38.83%-47.00%;实现净利润2700万元-3300万元,比上年同期增长127.05%-177.51%;实现扣非净利润2300万元-2800万元,比上年同期增长144.23%-197.33%。报告期内业绩增长主要系公司围绕年初制定的经营目标有序开展工作,随着市场营销力度的加大,公司2024年半年度主营业务收入稳步增长,盈利能力显著提高导致业绩相应增长。

洁特生物:预计2024H1实现营业收入2.3亿元,同比增加16.96%

7月17日,公司发布2024年中期业绩预告,经财务部门初步测算,公司预计上半年实现营业收入2.3亿元,同比增加16.96%;预计实现归属于母公司所有者的净利润3050万元,同比增加929.77%;预计实现归属于母公司所有者的扣除非经常性损益的净利润2600万元,同比增加3310.37%。

报告期内,公司积极稳定国内外产品销售价格,以产品竞争力和服务力开发新客户、维护老客户,上半年取得良好成绩,营业收入同比去年有较高增长。在原材料市场价格快速上涨的背景下,公司原材料价格控制良好。

面对外部采购和销售两端压力,公司加强内部管理,积极推动自动化升级改造,降低生产成本、控制费用开支,取得良好成效。公司毛利率水平相比去年同期大幅增加,今年第二季度环比第一季度毛利率同样有较大提升。