东海研究 | 鹏辉能源(300438):二季度业绩环比修复显著,固态电池技术迎突破

证券分析师:

周啸宇,执业证书编号:S0630519030001

联系人:

赵敏敏,邮箱:zmmin@longone.com.cn

// 报告摘要 //

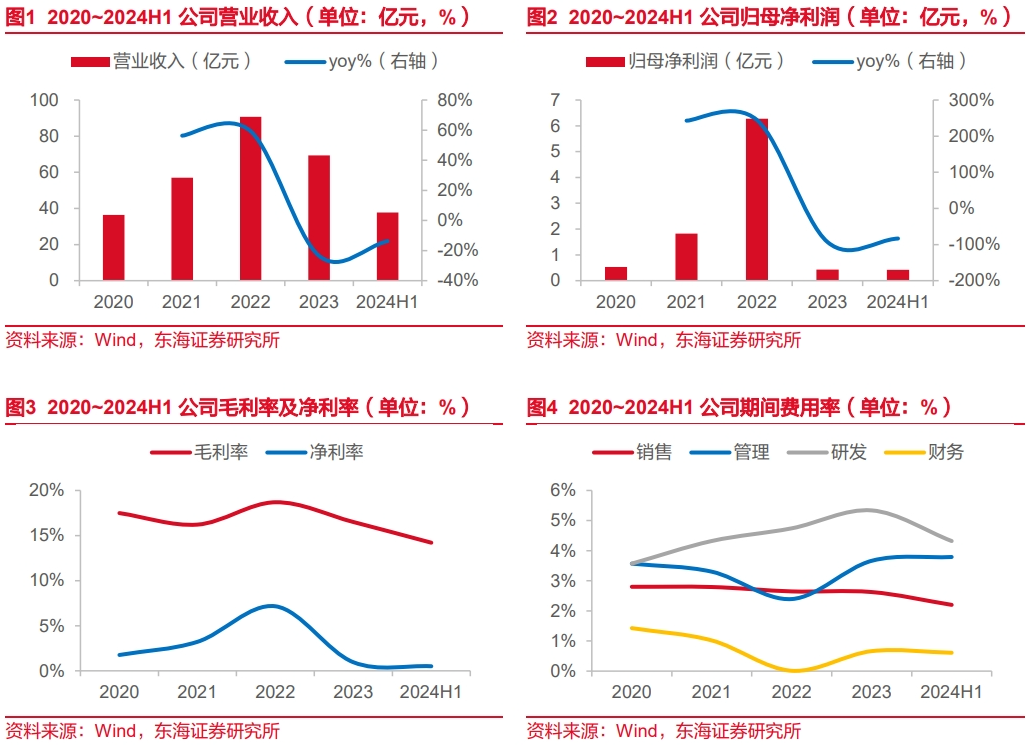

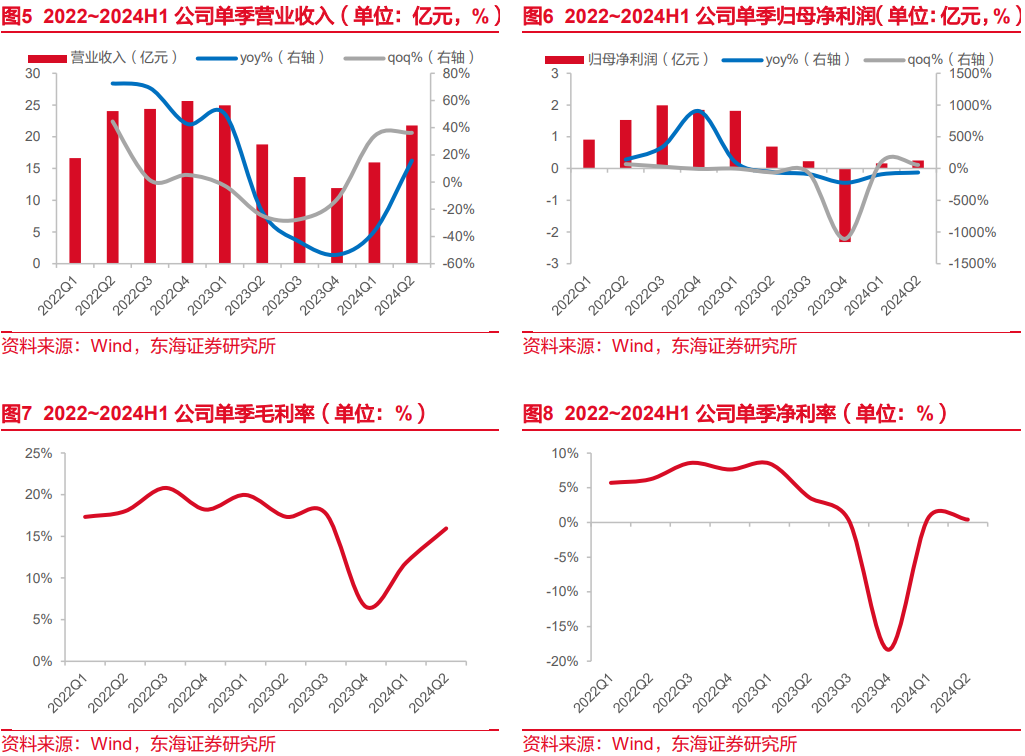

事件:公司发布2024年中报,受行业供需失衡、竞争加剧影响,业绩短期承压。2024年上半年公司实现营收37.73亿元,同比-13.8%;归母净利润0.42亿元,同比-83.4%;毛利率14.2%,同比-4.6pct;净利率0.5%,同比-5.9pct。2024Q2公司实现营收21.76亿元,同比+15.8%、环比+36.3%;归母净利润0.25亿元,同比-63.2%、环比+54.8%;毛利率15.9%,同比-1.4pct、环比+4.1pct;净利率0.4%,同比-3.2pct、环比-0.2pct。

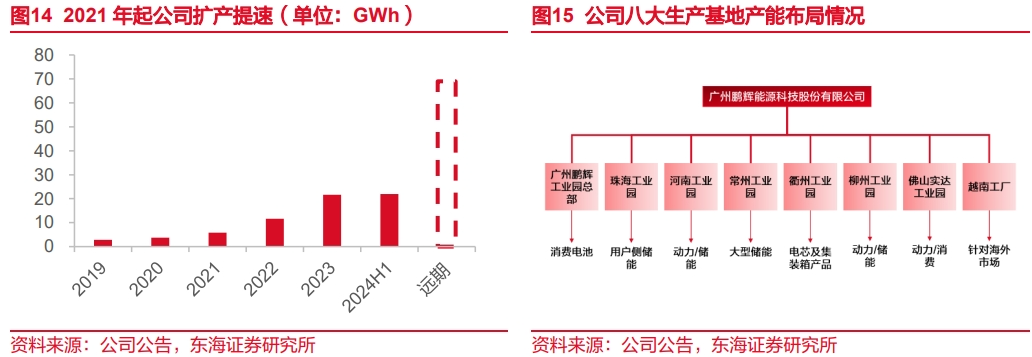

研发创新驱动产品升级,固态电池计划于2026年实现量产;产能有序扩展,产品交付能力同步提升,远期规划产能近70GWh。1)技术端:2024年8月公司正式发布第一代固态电池技术,电芯能量密度高达280Wh/kg、运行温域宽至-20℃~85℃,与常规锂电相比生产成本仅高出约15%,并计划于2026年实现量产。2)产能端:已建成广州、珠海、驻马店、常州、柳州、佛山、衢州、越南八大生产基地,合计产能约22GWh;公司在建有青岛、乌兰察布两大基地,合计规划产能约47GWh,未来公司总产能有望达70GWh。

储能电池:公司业务重心,深度绑定下游优质客户,需求有望快速释放。公司储能业务产品矩阵完备、项目经验丰富,2023年居全球储能市场出货量TOP8。坚持To B战略,营销与渠道费用管控有效,销售费用率连续多年处行业低位;深度绑定下游龙头客户,如阳光电源、德业股份、正浩科技等,储能需求有望跟随客户实现进一步增长。此外,公司储能产品已通过全球多国认证,海外市场有望成为公司未来业绩增长的重要来源。

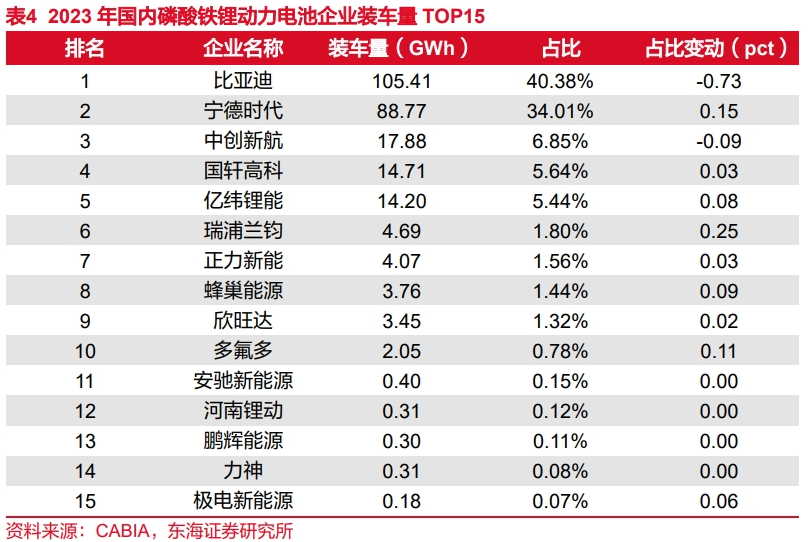

消费及动力电池:紧跟行业需求热点,细分赛道持续深耕。1)消费电池:公司传统优势业务、经营历史悠久,主要产品包括锂源电池及镍氢电池等,广泛应用于无线耳机、电子烟、个人护理产品等多个细分领域,未来随着互联网及人工智能等技术的不断发展,公司消费锂电业务有望继续保持良好增长态势。2)动力电池:聚焦铁锂、兼顾三元,精准定位A00级车市场,2023年公司磷酸铁锂动力电池装车量为0.30GWh,以0.11%的市占率居国内企业铁锂电池装车量第十三名。轻型动力领域主打两轮车换电及电动工具市场,核心客户结构优质,包含哈啰换电、铁塔换电、TTI等下游头部企业。

投资建议:公司为国内锂电领先企业,预计2024~2026年营收分别为88.48/101.52/125.95亿元,同比+27.6%/+14.7%/+24.1%;归母净利润为1.92/4.68/6.44亿元,以2024年9月6日收盘价计,对应PE为65x/27x/19x。考虑到公司下游客户优质、技术迭代迅速、出海有序推进,我们认为公司未来需求及盈利具备较大增长空间,首次覆盖,给予“买入”评级

风险提示:全球市场竞争加剧风险;存货跌价风险;应收账款坏账风险。

// 正文 //

▌1.业绩短期承压,季度数据环比修复显著

事件:公司发布2024年中报,受行业供需失衡、竞争加剧影响,业绩短期承压。2024年上半年公司实现营收37.73亿元,同比-13.8%;归母净利润0.42亿元,同比-83.4%。从盈利水平来看,2024H1公司毛利率为14.2%,同比-4.6pct;净利率为0.5%,同比-5.9pct;期间费用率为10.9%,同比+1.1pct,其中销售、管理、研发、财务费用率分别为2.2%、3.8%、4.3%、0.6%,同比分别+0.1pct、+1.1pct、-0.6pct、+0.5pct。

季度性数据环比显著修复,2023Q4至今营收持续改善,盈利端亦相应提升。2024Q2公司实现营收21.76亿元,同比+15.8%、环比+36.3%;归母净利润0.25亿元,同比-63.2%、环比+54.8%;毛利率为15.9%,同比-1.4pct、环比+4.1pct;净利率为0.4%,同比-3.2pct、环比-0.2pct。

▌2.重点聚焦储能领域,持续研发创新,固态电池技术迎突破

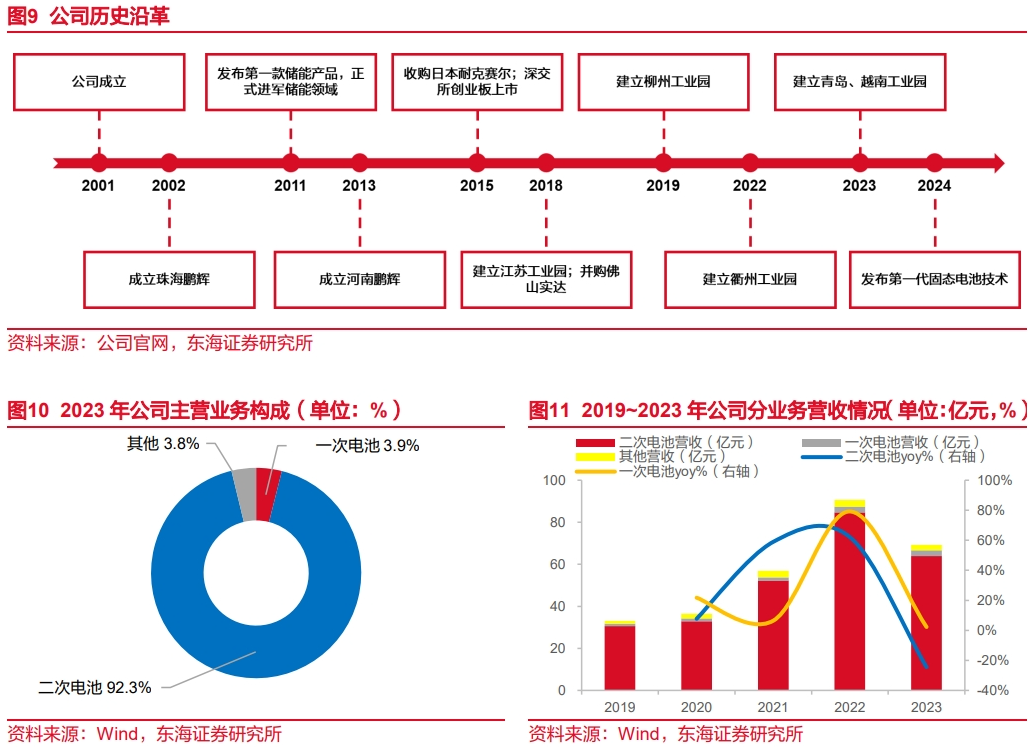

国内锂电老牌企业,重点聚焦储能领域,2023年全球储能市场出货量排名前十。公司成立于2001年,成立伊始即从事锂电池研发与制造业务,前期主要定位消费类电池市场;2011年公司发布第一款储能产品,正式进军储能领域;2015年成功登陆深交所创业板;2021年确定储能重点地位,同年公司成为全球储能电池出货量第二的中国企业。经历二十多年经营,公司已形成一次电池(锂锰电池、锂铁电池)及二次电池(锂离子电池、镍氢电池)两大主营业务板块,下游应用涵盖数码消费、新能源动力及储能等各领域;2023年公司一次及二次电池营业收入分别为2.73亿元、63.97亿元,营收占比分别为3.9%、92.3%。

研发创新驱动产品升级,技术布局行业领先,固态电池产品计划于2026年实现量产。锂电行业下游需求变化多、产品更新迭代速度快,公司高度重视产品研发与技术创新,截止2023年底公司研发人员数量达1366人、全年研发费用支出达3.70亿元。从已有的技术布局来看,1)固态电池方面:2024年8月公司正式发布第一代固态电池技术,该技术采用氧化物陶瓷类电解质路线、并使用独特的电解质湿法涂布工艺,可使固态电池成本较常规锂电仅高出15%;从性能指标来看,公司全固态电池运行温域宽至-20℃~85℃、能量密度高达280Wh/kg,并计划于2026年建成投产。2)钠离子电池方面:公司2019年开始布局钠离子电池技术,目前钠离子电池产品能量密度已达150Wh/kg、循环寿命超6000次,居行业前列。3)储能电芯方面:最新户储电池产品低温充电温度已下探至-30℃、充放电效率超95%、循环寿命达5000次+。

紧跟市场需求、产能快速扩张,交付能力持续提升,远期规划产能近70GWh。从产能扩张节奏来看,公司前期产能布局相对保守、产能利用率连续多年处于高位,2021年随着下游需求释放,公司扩产明显提速,2022/2023年产能增速分别达97.3%、87.1%。目前公司在全球已拥有广州、珠海、驻马店、常州、柳州、佛山、衢州、越南八大生产基地,已建产能约22GWh(截止2024年上半年、以标称电压3.2V计算),其中超五成为储能电池产能。此外,公司另有青岛、乌兰察布两大生产基地正在建设中,其中青岛基地规划产能36GWh(一期已投建)、乌兰察布基地规划产能11GWh(10GWh储能电芯及系统集成+1GWh半固态电池),据此测算公司远期总产能有望达70GWh。

公司战略升级重点聚焦储能领域,形成“储能+动力+消费”三大板块齐发力。具体来看:

1)储能:公司业务重心,深度绑定下游优质客户,需求有望快速释放。

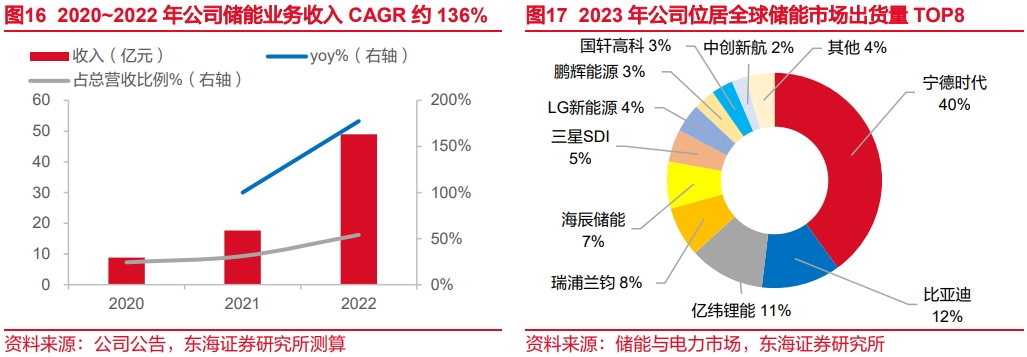

产品矩阵完备,营收快速增长,行业地位不断提升。公司深耕储能领域十余载,目前已拥有完整的储能产品线,产品矩阵涵盖储能电芯、通信基站电池标准模块、便携式储能箱、家用储能一体机、大型储能(含电池簇、储能机柜、集装箱储能系统)等;2021年确定储能业务重点地位,同年公司储能业务收入实现翻倍增长、营收占比提升至31%(据测算,2020~2022年公司储能业务收入复合增速至少为136%)。项目交付方面,公司在大储领域助力新疆伽师600MWh光储项目、新疆吉木萨尔150MWh光储示范项目、广西南宁100MWh独立储能电站项目及江西15MWh农光互补项目等多个项目成功并网,工商储领域成功落地深圳巴士公交60MWh充电站项目,为当时全国最大的分布式储能项目。经过多年积累,公司行业地位不断提升,据GGII、EESA数据,2023年公司位居全球储能市场出货量TOP8、户用储能出货量TOP3、工商业储能系统出货量TOP3、储能电池出货量中国企业前六。

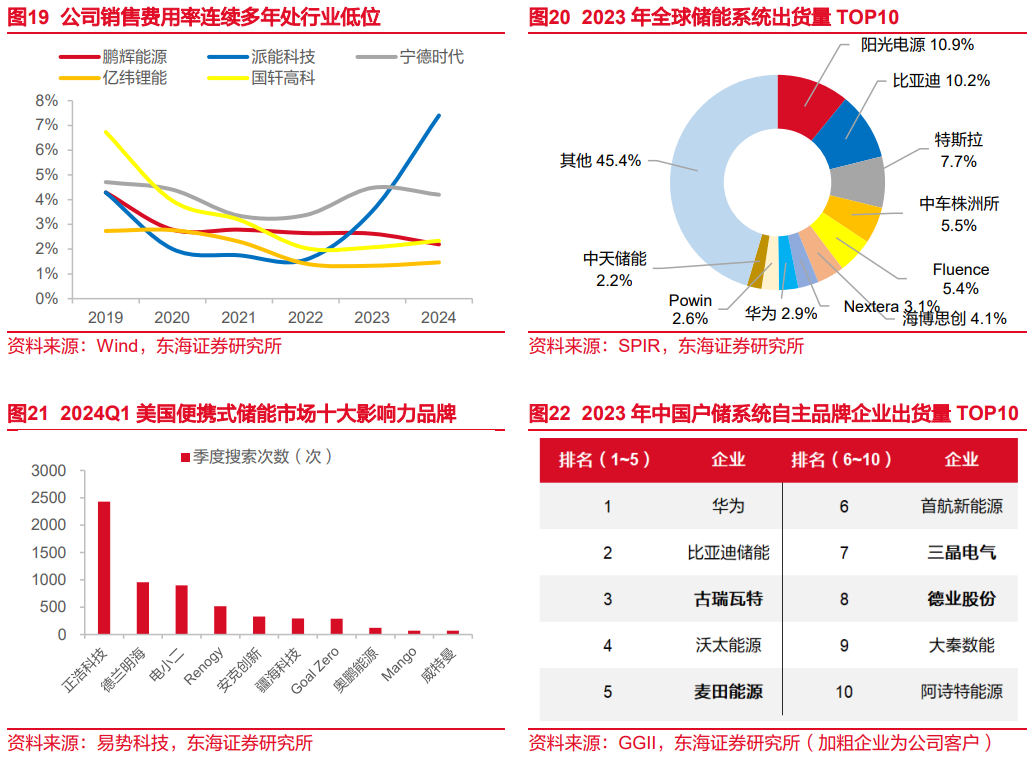

To B战略显成效,深度绑定下游大客户,需求有望随客户进一步增长。公司坚持To B战略,与下游多家头部企业建立稳定合作关系,营销与渠道费用控制有效,销售费用率多年处行业低位。具体来看,大储领域公司与阳光电源(2023年全球储能系统出货量占比10.9%、位居第一)、南方电网、三峡电能等一线客户合作渐深,工商储领域积极开拓中国中车、云天励飞、小桔充电等多家重点客户,户用储能领域深度绑定古瑞瓦特、三晶电气、德业股份(2023年中国户储系统自主品牌企业出货量排名分别为第三、第七和第八)等多家头部企业,便携式储能领域公司自2021年起即成为正浩科技(2024Q1为美国市场便携式储能品牌影响力TOP1)的主力供应商;公司下游客户龙头地位显著,储能业务需求有望跟随客户实现进一步增长。

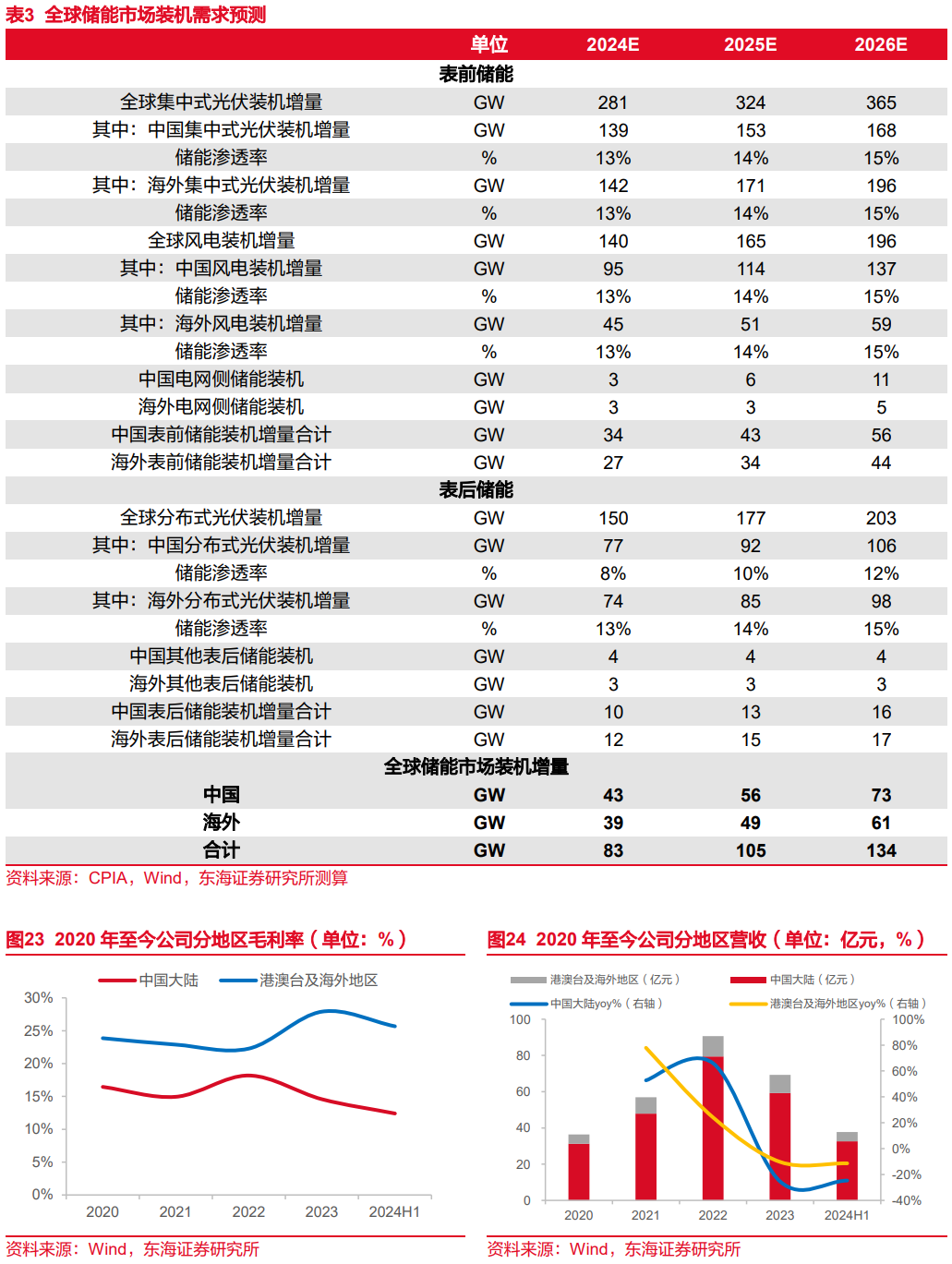

产品已通过全球多国认证,海外高利润市场需求潜力大。公司储能产品从电芯到系统已获得GB/T36276、IEC62619、UL1973/UL1642/UL9540A(北美市场)、UN38.8等一系列认证,产品可出口至欧、美、澳、日本、非洲及“一带一路”沿线等海外主要储能市场。当前储能产业链竞争愈烈,海外因较大的市场需求(欧美等传统市场电网老化、新能源消纳需求提升+新兴市场储能经济性逐步显现,我们预计2024年海外储能新增装机将达39GW、同比+29.1%)及较国内更高的盈利水平(以公司为例,2020~2022年公司海外业务毛利率较大陆地区高约4~8pct、2023年以来行业竞争加剧背景下毛利率差进一步扩大至13pct)成为国内储能企业未来布局的重心,公司目前已在越南建立针对海外市场的生产基地、并在美国/德国/日本/印尼/新加坡建立五大海外办事处、加之深度绑定在海外市场地位领先的下游企业(如阳光电源、德业股份、正浩科技等),海外市场有望成为公司未来业绩增长的重要来源;2024H1公司海外市场实现营收5.12亿元,环比+18.0%。

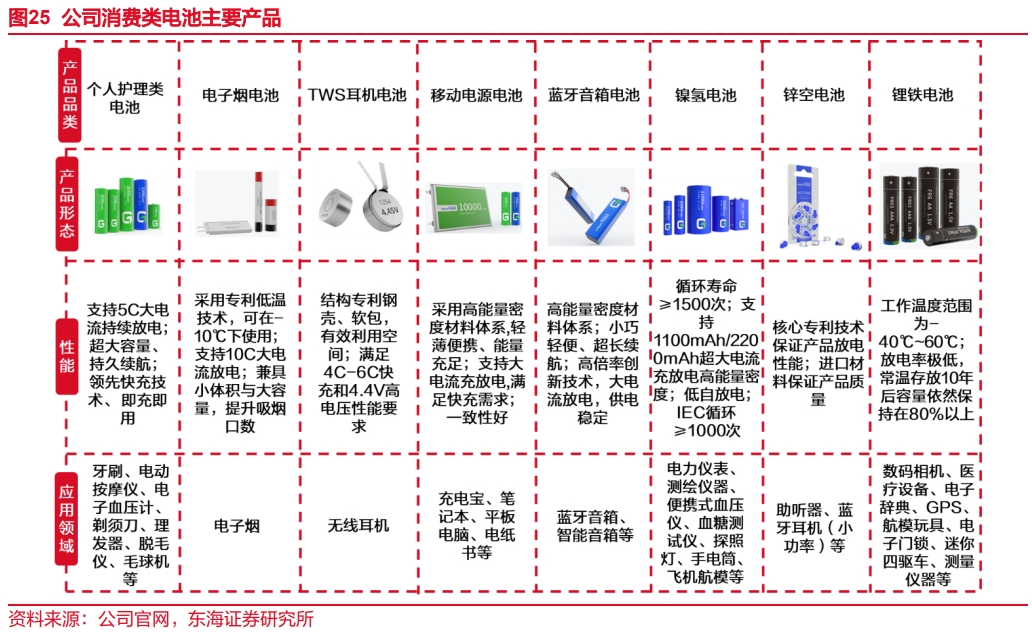

2)消费:传统优势业务、经营历史悠久,紧抓行业需求热点。公司消费类电池已有23年经营历史,主要产品包括锂源电池及镍氢电池等,广泛应用于无线耳机、蓝牙音箱、电子烟、个人护理产品等多个细分领域,下游客户涵盖哈曼、小米、PHILIPS、佳禾智能等行业头部企业;公司紧抓行业需求爆发每一节点,2019、2020年先后布局ETC及电子烟市场,带动营收实现快速增长;未来随着互联网及人工智能等技术的不断发展,TWS耳机、蓝牙音箱等新兴消费产品需求仍将不断提升,公司消费锂电业务有望继续保持良好增长态势。

3)动力:细分新能源汽车及轻型动力赛道,聚焦铁锂路线,业务稳中前进。

新能源汽车领域:聚焦铁锂、兼顾三元,精准定位A00级车市场。公司2015年起布局动力电池领域,同年第一条动力电池产线成功试产;2017年进入上汽通用五菱、东风汽车供应链,自此与上通五菱合作不断深入,先后配套宝骏E100/E200/E300/E300P、五菱荣光等多款热门车型;2019年客户拓展至奇瑞、长安,并成功研制6C快充产品、能量密度超200Wh/kg;2023年公司磷酸铁锂动力电池装车量为0.30GWh,以0.11%的市占率居国内企业铁锂电池装车量第十三名。

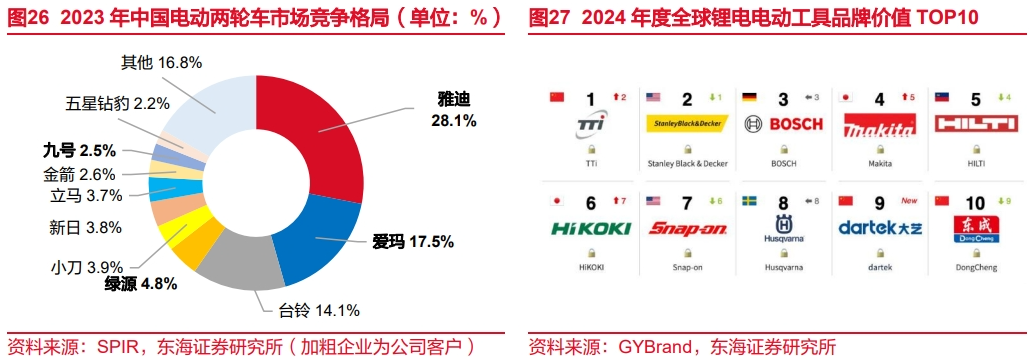

轻型动力领域:客户结构优质,两轮车换电池市场行业地位领先。主打两轮车换电及电动工具市场,两轮车换电市场客户结构优质,包含哈喽换电、铁塔换电、九号机器人、爱玛、雅迪、绿源等下游头部企业,其中爱玛、雅迪、绿源在2023年国内电动两轮车市场中排名均在前五、市占份额合计占比达50.4%。电动工具市场,公司2020年成功通过创科集团(TTI)终审,实现批量供货,TTI为国际电动工具龙头、在“GYBrand 2024年度全球锂电电动工具品牌价值10强排行榜”中位居第一。

▌3.投资建议

公司为国内锂电领先企业,深度绑定下游优质大客户、储能业务快速发展,预计2024~2026年电池出货量分别约为19/22/27GWh,对应营业收入分别为88.48/101.52/125.95亿元,同比+27.6%/+14.7%/+24.1%。我们预计随着行业落后产能逐步出清、供需结构不断调整,产业链整体价格有望逐步回升、公司盈利能力将得到相应修复,预计2024~2026年公司归母净利润为1.92/4.68/6.44亿元,以2024年9月6日收盘价计算,对应PE为65x/27x/19x。考虑到公司下游客户优质、技术迭代迅速、出海有序推进,我们认为公司未来需求及盈利具备较大增长空间,首次覆盖,给予“买入”评级。

▌4.风险提示

1、全球市场竞争加剧风险:储能及电池行业竞争日趋激烈,若未来行业低价竞争状况不断持续、劣质产品驱逐良品,将对公司盈利能力造成不利影响。

2、存货跌价风险:若未来行业供需格局进一步恶化导致公司产品价格继续下行,将对公司业绩造成不利影响。

3、应收账款坏账风险:随着公司收入规模不断扩大、应收账款相应提升,若未来部分客户无法按时支付货款,将对公司经营及现金流造成不利影响。

// 报告信息 //

证券研究报告:《鹏辉能源(300438):二季度业绩环比修复显著,固态电池技术迎突破——公司简评报告》

对外发布时间:2024年09月09日

报告发布机构:东海证券股份有限公司

// 声明 //

一、评级说明:

1.市场指数评级:

2.行业指数评级:

3.公司股票评级:

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。