小米智造IPO前夕“突击入股”?诚捷智能冲刺科创板上市

近日,深圳市诚捷智能装备股份有限公司(下称“诚捷智能”)科创板IPO获受理,本次拟募资5.87亿元。

图片来源:上交所官网

图片来源:上交所官网发行人主要从事电容器和锂电池行业的智能制造装备的研发、生产和销售。公司是国内电容器制造全流程装备解决方案的龙头供应商,同时位于锂电池制造中段关键装备供应商前列。

图片来源:公司招股说明书

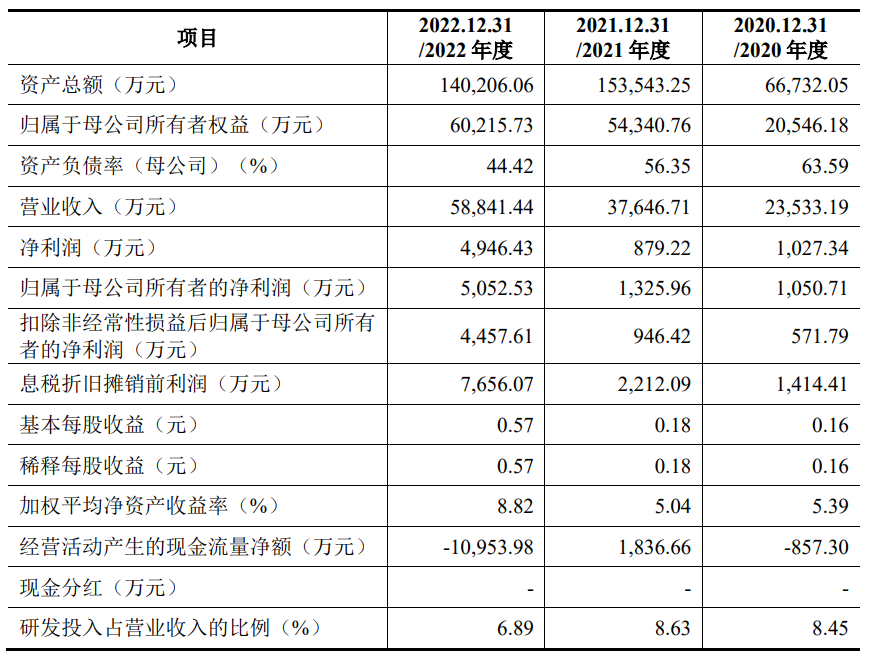

图片来源:公司招股说明书财务数据显示,公司2020年、2021年、2022年营收分别为2.35亿元、3.76亿元、5.88亿元;同期对应的归母净利润分别为1,050.71万元、1,325.96万元、5,052.53万元。

公司最近两年归属于母公司所有者的净利润分别为1,325.96万元、5,052.53万元,扣除非经常性损益后归属于母公司所有者的净利润分别为946.42万元、4,457.61万元,均为正数;最近两年累计归属于母公司所有者的净利润为6,378.49万元,累计扣除非经常性损益后归属于母公司所有者的净利润为5,404.03万元,均不低于5,000万元;最近一年营业收入为58,841.44万元,不低于1亿元。

基于公司业绩情况,并结合报告期内的外部股权融资情况、可比上市公司二级市场估值情况,公司选择《上海证券交易所科创板股票上市规则》第2.1.2条中的第一项上市标准,即“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”,作为公司本次具体上市标准。

本次拟募资用于智能装备生产基地项目、研发中心建设项目、补充流动资金。

图片来源:公司招股书

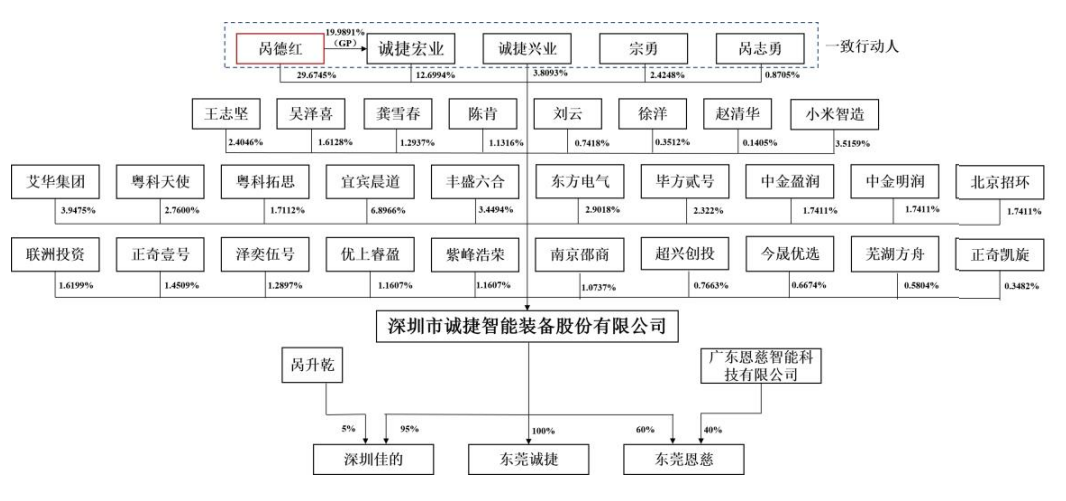

图片来源:公司招股书公司控股股东、实际控制人为呙德红,截至本招股说明书签署日,呙德红直接持有发行人2,640.3349万股股份,占发行人总股本的比例为29.6745%;通过担任诚捷宏业执行事务合伙人间接控制发行人12.6994%的股份,合计控制发行人42.3739%的股份。

截至本招股说明书签署日,小米智造持有发行人312.8336万股股份,占总股本的3.5159%。小米智造于2023年4月30日通过受让股份的方式取得发行人312.8336万股股份,取得股份的价格为25.29元/股,发行人整体投后估值为22.50亿元。

诚捷智能坦言公司面临以下风险:

1、行业增速放缓或下滑的风险

报告期内,公司的主要业务为电容器制造设备、锂电池制造设备等研发、生产和销售。现阶段,公司的产品与新能源汽车、储能行业的周期波动和市场景气度密切相关。如果未来新能源汽车和储能相关行业发展不及预期,而下游厂商产能扩张较快,则可能导致行业出现阶段性的产能过剩,各相关厂商周期性放缓投资进度,会对公司的经营业绩和盈利能力产生不利影响。

2、经营活动现金流量净额低于净利润和经营活动现金流量净额为负的风险

报告期内,公司经营活动产生的现金流量净额分别为-857.30万元、1,836.66万元和-10,953.98万元,净利润分别为1,027.34万元、879.22万元和4,946.43万元。报告期内经营活动产生的现金流量净额低于净利润,主要原因是销售收款与采购付款时间错配,回款不及时。公司经营活动产生的现金流量净额低于净利润,会造成公司短期的资金压力,如果公司不能及时回笼资金,经营活动产生的现金流量净额可能出现负数或处于较低的水平,同时若公司不能及时获取融资,将导致业务运营资金不足,进而对公司的财务状况和生产经营带来不利影响。

3、锂电池制造设备市场竞争力不足的风险

国内锂电设备行业的领先厂商包括先导智能、赢合科技、利元亨等,与同行业领先厂商相比,在产品领域、业务规模等方面与同行业领先厂商有一定差距。

同行业公司中,先导智能、赢合科技和利元亨产品类型涵盖锂电池制造的多个工序设备,其中先导智能全工序设备自产率较高。公司现阶段产品更聚焦于电芯装配工艺里中段工序的卷绕、模切、叠片等领域,还未具备整线自产的能力。在业务规模方面,先导智能、赢合科技和利元亨2022年度在锂电设备领域的营业收入分别为99.44亿元、81.92亿元和33.97亿元,公司2022年度营业收入为5.88亿元,规模相对较小。

与同行业主要厂商相比,公司在产品结构和业务规模等方面存在不足之处。若公司在市场竞争中不能保持技术创新,不能满足客户对锂电设备精度、稳定性、生产效率不断提高的要求,公司将面临市场竞争力不足的风险。

4、电容器制造设备市场开拓不及预期的风险

铝电解电容器是应用广泛的电子元器件之一,主要应用领域包括消费电子、工业、信息技术、通讯、汽车等。铝电解电容器制造设备是公司的主要收入来源之一,若未来下游铝电解电容器增速放缓、公司无法继续保持行业领先地位、境外客户拓展不及预期等,公司将面临市场开拓不及预期的风险,进而对公司经营业绩产生不利影响。

5、锂电池制造设备技术迭代以及新技术、新产品研发失败风险

锂电池制造设备的技术升级和产品更新换代速度较快,公司必须持续推进技术创新以及新产品开发,以适应不断发展的市场需求。锂电池电芯形态种类较多,公司的设备主要应用于制造圆柱电池。报告期内,公司圆柱电池相关卷绕设备的收入金额分别为5,826.97万元、7,840.26万元以及13,724.36万元,占当期锂电池制造设备营业收入的比例分别为55.82%、67.14%、48.91%,占比较高。若圆柱电池发展不及预期,且发行人未能积极开拓其他锂电设备产品,则发行人的经营业绩将受到不利影响。

6、存货余额较高及存货跌价风险

报告期各期末,公司的存货账面价值分别为23,441.39万元、56,607.03万元、56,270.79万元,占流动资产的比例分别为47.55%、47.07%和54.07%,其中发出商品余额分别为13,238.11万元、42,369.82万元、39,712.83万元,占存货余额的比例分别为50.57%、70.58%、65.60%,占比较高。

公司产品为非标定制化设备,从发货到验收需要一定的时间。如果未来客户因自身经营情况或需求发生重大不利变化、产品及原材料的市场价格出现重大不利变化等,可能出现订单成本增加、订单取消等情形,公司将面临存货跌价的风险,对公司业绩产生不利影响。