通合科技终止6.2亿元定增事项 拟筹划不超7.5亿定增

中国经济网北京12月18日讯通合科技(300491.SZ)股价今日收报21.73元,跌幅6.54%。

通合科技12月15日晚间披露《关于终止前次向特定对象发行股票事项并重新筹划向特定对象发行股票事项的公告》称,公司于2023年12月15日分别召开第四届董事会第二十次会议、第四届监事会第十九次会议,审议通过了《关于终止前次向特定对象发行股票事项的议案》,同意公司终止向特定对象发行股票事项。综合考虑资本市场监管政策变化以及公司自身实际发展情况、未来发展规划等因素,经与相关方充分沟通及审慎分析后,为维护全体股东利益,公司决定终止前次向特定对象发行股票事项。

通合科技表示,基于资本市场环境、公司资金安排等因素综合考虑,公司拟重新筹划向特定对象发行股票事项,本次向特定对象发行股票事项尚需公司股东大会审议及相关部门审批,能否通过审批以及最终取得批准的时间亦存在不确定性。公司将根据该事项进展情况,严格按照有关法律、法规的规定和要求及时履行信息披露义务。

通合科技同日发布了《向特定对象发行股票预案》。本次向特定对象发行募集资金总额不超过75,000.00万元,扣除发行费用后拟将全部用于高功率充电模块产业化建设项目、补充流动资金。

本次向特定对象发行股票的发行对象不超过35名(含),为符合中国证监会规定条件的特定投资者,包括符合规定条件的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。其中,证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托公司作为发行对象,只能以自有资金认购。

本次发行的定价基准日为本次向特定对象发行股票的发行期首日。本次向特定对象发行股票的发行价格不低于定价基准日前二十个交易日公司股票交易均价的百分之八十。发行期首日前二十个交易日股票交易均价=发行期首日前二十个交易日股票交易总额/发行期首日前二十个交易日股票交易总量。

本次发行的股票数量按照募集资金总额除以发行价格确定,且不超过本次发行前公司总股本的30%。截至预案出具日,公司总股本为174,041,249股,按此计算,本次发行的股票数量不超过52,212,374股(含本数)。

本次发行的发行对象认购的股份自发行结束之日起六个月内不得转让。法律法规、规范性文件对限售期另有规定的,依其规定。

截至预案出具日,本次发行的发行对象尚未确定,最终是否存在因关联方认购公司本次向特定对象发行股票构成关联交易的情形,将在发行结束后公告的发行情况报告书中予以披露。

截至预案出具日,贾彤颖持有公司26,630,109股股票,马晓峰持有公司24,005,754股股票。贾彤颖、马晓峰作为一致行动人,合计持有公司50,635,863股股票,占公司股本总额的29.09%,为公司控股股东和实际控制人。本次发行的股票数量按照募集资金总额除以发行价格确定,且不超过本次发行前公司总股本的30%。截至预案出具日,公司总股本为174,041,249股,按照本次向特定对象发行股票数量上限为总股本的30%(即52,212,374股)测算,本次发行完成后,贾彤颖、马晓峰将合计持有公司22.38%的股份,仍为公司控股股东和实际控制人。本次发行不会导致公司控制权发生变化,不会导致公司股权分布不符合上市条件。

通合科技表示,公司本次向特定对象发行股票的部分募集资金用于补充流动资金,能够增强公司流动性,为公司实现中长期发展战略提供必要的资金来源,有利于公司扩大业务规模,改善公司财务状况,优化公司财务结构,从而提高公司市场竞争力。同时,本次发行完成后,公司净资产规模和流动资金规模将得到提升,公司面对宏观经济波动及产业环境变动的抗风险能力得到增强,能够保障公司未来的长期可持续发展。

通合科技同日披露的《关于前次募集资金使用情况的专项报告》显示,公司经中国证券监督管理委员会《关于核准石家庄通合电子科技股份有限公司向常程等发行股份购买资产的批复》(证监许可【2019】169号)核准,并经深圳证券交易所同意,公司通过非公开发行方式向常程、沈毅、陈玉鹏、西安霍威卓越电子科技合伙企业(有限合伙),发行人民币普通股(A股)16,099,103股,发行价格为每股14.95元,购买其所持有的西安霍威电源有限公司(以下简称“霍威电源”)100%股权。对本次发行股份新增注册资本人民币16,099,103.00元,业经大信会计师事务所(特殊普通合伙)出具的大信验字[2019]第1-00019号验资报告审验。本次发行股份的上市日期为2019年3月21日。本次非公开发行16,099,103股股份仅涉及以发行股份购买常程等持有霍威电源100%股权,未安排配套融资,不涉及募集资金的实际投入,不存在资金到账时间及资金在专项账户存放的管理情况。

经中国证监会《关于同意石家庄通合电子科技股份有限公司向特定对象发行股票注册的批复》(证监许可【2021】1914号)核准,公司向特定对象发行普通股14,140,271股,发行价格为17.68元/股。截至2021年11月26日止,募集资金总额为人民币249,999,991.28元,扣除各项发行费用人民币5,768,056.86元(不含增值税),实际募集资金净额为人民币244,231,934.42元。上述资金到位情况业经大信会计师事务所(特殊普通合伙)验证,并出具了大信验字[2021]第1-10027号的验资报告。

通合科技4月25日晚间发布的《向特定对象发行股票预案》显示,本次向特定对象发行募集资金总额不超过62000.00万元,扣除发行费用后拟将全部用于高功率充电模块产业化建设项目、补充流动资金。

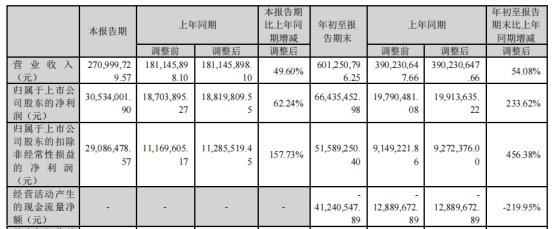

通合科技2023年第三季度报告显示,今年第三季度,公司实现营业收入2.71亿元,同比增长49.60%;实现归属于上市公司股东的净利润3053.40万元,同比增长62.24%;实现归属于上市公司股东的扣除非经常性损益的净利润2908.65万元,同比增长157.73%。

今年前三季度,公司实现营业收入6.01亿元,同比增长54.08%;实现归属于上市公司股东的净利润6643.55万元,同比增长233.62%;实现归属于上市公司股东的扣除非经常性损益的净利润5158.93万元,同比增长456.38%;经营活动产生的现金流量净额为4124.05万元,同比下降219.95%。