长川科技丨2024年三季报点评:盈利能力显著增强,多业务线持续放量

(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意18867136239/韦译捷/钱尧天/黄瑞/谈沂鑫

投资评级:买入(维持)

1Q3业绩亮眼,净利润较去年同期扭亏为盈

2024Q1-Q3公司实现营收25.35亿元,同比+109.72%,主要系市场回暖带来的销售需求提升;归母净利润3.57亿元,同比+26858.78%,主要系期间费用率大幅降低;扣非净利润为3.45亿元,同比+422.25%。Q3单季营收为10.07亿元,同比+125.51%,环比+3.98%;归母净利润为1.43亿元,同比+844.11%,相较去年同期扭亏为盈,环比-32.22%,主要系研发费用和财务费用环比大幅增加所致。

2Q3净利率同比改善,期间费用率大幅降低

2024Q1-Q3毛利率为56.1%,同比-1.4pct;销售净利率为14.9%,同比+13.9pct;期间费用率为42.2%,同比-26.1pct,其中销售费用率为6.1%,同比-4.8pct,管理费用率为 8.3%,同比-5.9pct,研发费用率为26.5%,同比-17pct,财务费用率为1.3%,同比+1.5pct。Q3单季毛利率为57.7%,同环比-3.4pct/+2.6pct;销售净利率为15.1%,同环比+17.4pct/-7.8pct。

截至2024Q3末公司合同负债为0.2亿元,同比+42%;存货为23.71亿元,同比+20%。Q3公司经营性现金流为3.46亿元,同比+8%,主要系本期销售规模增长从而回款增加、成本费用支出控制有效所致。

相较爱德万&泰瑞达,公司通过内生外延拓展业务面,成长空间持续打开:①测试机:模拟测试机已达领先水平,具备市占率提升、持续扩张的条件;数字测试机市场规模约为模拟测试机6-7倍,国产化率较低,公司前瞻性布局多年,持续放量彻底打开成长空间。②分选机:公司是本土稀缺供应商,2023年收购长奕科技(核心资产为EXIS)过会,实现重力式、平移式和转塔式分选机全覆盖,夯实核心竞争力。③探针台:已成功开发一代产品CP12,募投项目重点加码探针台,2024年有望进一步贡献业绩增量。④AOI:公司并购新加坡STI,STI可为公司探针台等产品在光学领域技术难题的突破提供有力支持,STI与德州仪器、安靠、三星、日月光、美光、力成等多家国际IDM和封测厂商建立了长期稳定的合作关系,为公司进入国际知名半导体企业的供应体系提供了有力支持。

盈利预测与投资建议

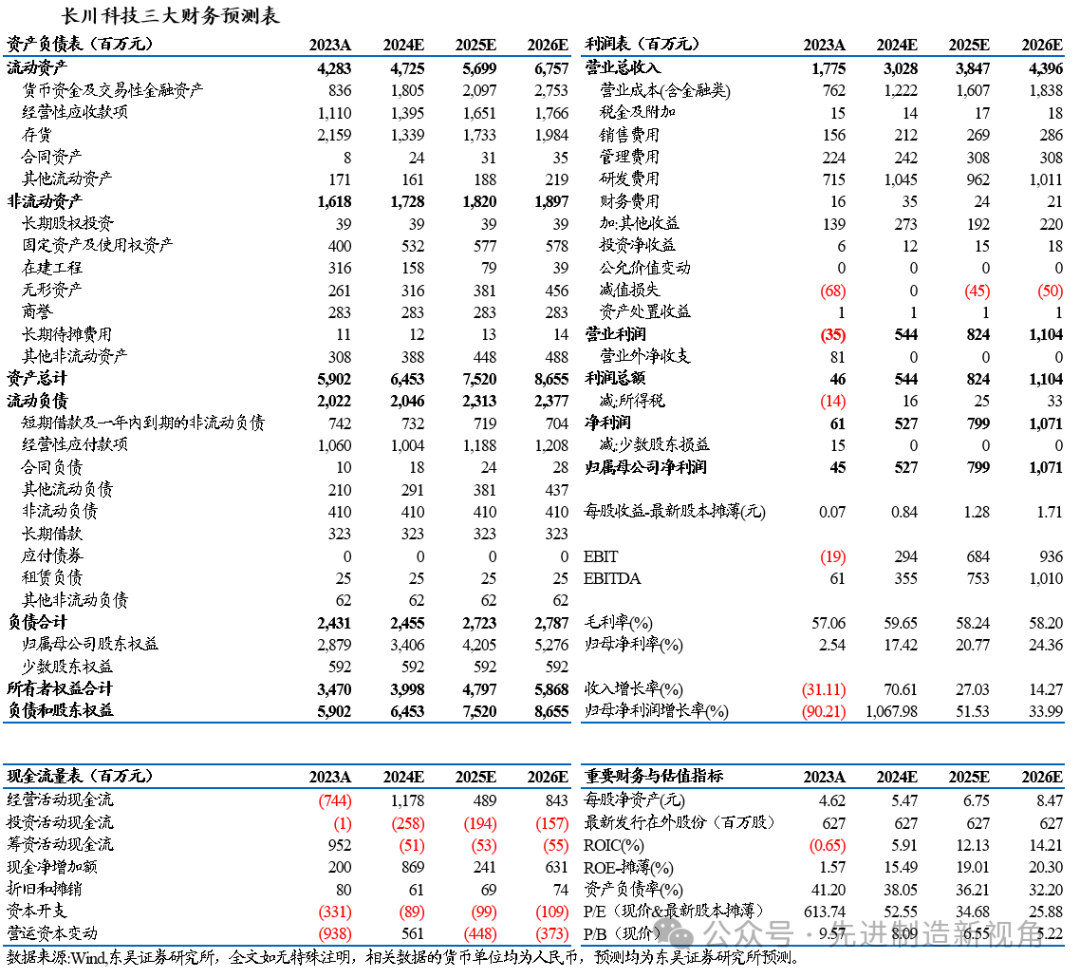

考虑公司盈利能力显著改善,我们上调公司2024-2026年归母净利润为5.3(原值4.7)/8.0(原值7.7)/10.7(原值9.3)亿元,当前市值对应动态PE分别为53/35/26X,基于公司较高的成长性,维持“买入”评级。

风险提示

下游需求波动风险、市场竞争加剧风险。

东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名

2017年 每市组合 机械行业年度超额收益率第一名

2016年 新财富最佳分析师 机械行业第四名