恒锋信息终止不超5.03亿元定增 2022年发2.42亿可转债

中国经济网北京4月29日讯恒锋信息(300605.SZ)4月27日披露《关于终止2023年度向特定对象发行股票事项的公告》。

公司于2024年4月25日召开第四届董事会第三次会议、第四届监事会第三次会议,审议通过了《关于终止2023年度向特定对象发行股票事项的议案》,同意公司终止2023年度向特定对象发行股票事项。

公告称,自公告本次向特定对象发行股票方案以来,公司一直与中介机构积极推进相关工作。现基于资本市场监管政策变化,并综合公司业务发展规划及资本运作计划等各方面因素,经与各方充分沟通、审慎考虑后决定终止本次向特定对象发行股票事项。后续公司将结合资本市场环境、公司业务发展需要择机重新启动再融资事宜。

恒锋信息表示,公司终止本次向特定对象发行股票事项是综合考虑当前资本市场环境变化、公司业务发展规划及资本运作计划等各方因素后作出的决策,不会对公司正常经营造成重大不利影响,不存在损害公司及全体股东、特别是中小股东利益的情形。

公告显示,公司于2023年8月17日召开了第三届董事会第二十七次会议和第三届监事会第十九次会议,并于2023年9月4日召开了2023年第一次临时股东大会,审议通过了《关于公司向特定对象发行股票方案的议案》、《关于公司向特定对象发行股票预案的议案》等相关议案,股东大会授权董事会全权办理本次向特定对象发行股票相关事宜。

根据恒锋信息2023年8月17日晚间披露的向特定对象发行股票预案,公司原拟向特定对象发行募集资金总额不超过50327.18万元,扣除发行费用后将用于“行业数字化应用级操作系统研发项目”和“补充流动资金项目”。

恒锋信息前次募集资金使用情况报告显示,根据中国证券监督管理委员会于2022年10月8日签发的证监许可【2022】2367号文《关于同意恒锋信息科技股份有限公司向不特定对象发行可转换公司债券注册的批复》,恒锋信息科技股份有限公司获准向社会公开发行面值总额242435700.00元可转换公司债券,扣除承销及保荐费用3880983.59元(不含增值税),实际到账的募集资金为人民币238554716.41元,扣除不含税其他发行费用1900841.31元(验资费、律师费等),募集资金净额为人民币236653875.10元。上述募集资金于2023年1月6日到位,业经致同会计师事务所(特殊普通合伙)验证并出具致同验字(2023)第442C000009号验资报告。

恒锋信息2023年年度报告显示,公司去年营业收入4.84亿元,同比下降5.99%;归母净利润1687.97万元,同比下降57.05%;扣非净利润1074.23万元,同比下降70.94%;经营活动产生的现金流量净额为-4800.72万元,上年同期为382.87万元。

公司经本次董事会审议通过的利润分配预案为:以未来实施2023年度权益分配方案时股权登记日的总股本为基数,向全体股东每10股派发现金红利0.4元(含税),送红股0股(含税),以资本公积金向全体股东每10股转增0股。

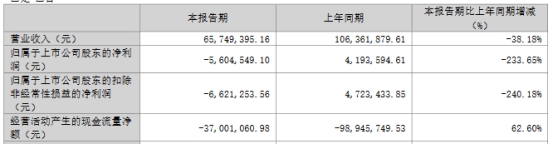

2024年一季度报告显示,公司实现营业收入6574.94万元,同比下降38.18%;归母净利润-560.45万元,上年同期为419.36万元;扣非净利润-662.13万元,上年同期为472.34万元;经营活动产生的现金流量净额为-3700.11万元,上年同期为-9894.57万元。