光库科技拟定增募资不超2.8亿 2020年底定增募7.1亿

中国经济网北京6月9日讯光库科技(300620.SZ)今日收报53.48元,跌幅1.26%,总市值131.63亿元。

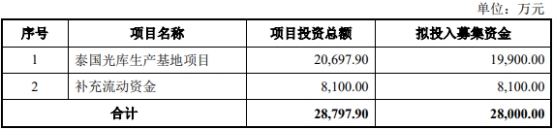

昨日晚间,光库科技披露了2023年度以简易程序向特定对象发行股票预案。光库科技本次以简易程序向特定对象发行股票募集资金总额不超过28,000.00万元人民币(含),扣除发行费用后将用于泰国光库生产基地项目和补充流动资金。

公司本次发行的发行对象不超过35名(含),为符合中国证监会规定条件的特定投资者,包括符合中国证监会规定的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。其中,证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的两只以上产品认购的,视为一个发行对象;信托投资公司作为发行对象的,只能以自有资金认购。

本次发行的定价基准日为发行期首日,发行价格不低于发行底价即定价基准日前20个交易日公司股票交易均价的80%。

本次发行的股票数量按照募集资金总额除以发行价格确定,拟发行股票的数量不超过1,200万股(含本数),对应募集资金金额不超过三亿元且不超过最近一年末净资产20%,发行股数亦不超过本次发行前公司总股本的30%。

本次发行完成后,特定对象所认购的股份自本次发行结束之日起6个月内不得转让。法律、法规、规章及规范性文件对限售期另有规定的,依其规定。本次发行结束后,发行对象由于公司送股、资本公积金转增股本等原因增加的公司股份,亦应遵守上述限售期安排。发行对象因本次交易取得的公司股票在限售期届满后减持还需遵守《公司法》《证券法》及《深圳证券交易所创业板股票上市规则》等法律、法规、行政规章、规范性文件、交易所相关规定以及《公司章程》的相关规定。

光库科技表示,本次向特定对象发行完成后,公司资本实力将得到增强,净资产和营运资金将有所增加,资产负债率将有所下降,财务指标更为稳健,有利于增强公司的抗风险能力和可持续发展能力。虽然本次募集资金投资项目的实施在短期内可能会拉低公司的净资产收益率、每股收益等财务指标,但随着募集资金投资项目经济效益的逐步释放,公司经营业绩的提升将逐渐显现,进而增强公司未来的市场竞争力及持续经营能力。

昨日晚间,光库科技发布的前次募集资金使用情况鉴证报告显示,经中国证券监督管理委员会证监许可[2020]2444号文核准,并经深圳证券交易所同意,公司由主承销商中信证券股份有限公司向珠海华发科技产业集团有限公司和长沙晟农私募股权基金合伙企业(有限合伙)发行股票16,888,677股,每股面值1元,每股发行价人民币42.04元。截至2020年12月1日止,公司共募集资金70,999.998万元,扣除发行费用1,294.59万元,募集资金净额69,705.41万元。

2022年年度报告显示,报告期内,公司实现营业收入6.42亿元,同比减少3.80%;实现归属于上市公司股东的净利润1.18亿元,同比减少9.94%;实现归属于上市公司股东的扣除非经常性损益的净利润7617.04万元,同比减少30.08%;经营活动产生的现金流量净额为6217.63万元,同比减少27.97%。

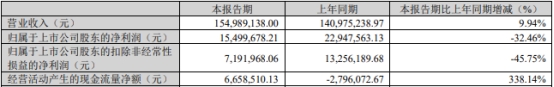

2023年一季度报告显示,报告期内,公司实现营业收入1.55亿元,同比增长9.94%;实现归属于上市公司股东的净利润1549.97万元,同比减少32.46%;实现归属于上市公司股东的扣除非经常性损益的净利润719.20万元,同比减少45.75%;经营活动产生的现金流量净额为665.85万元,同比增长338.14%。