亿联网络:预计2023年净利19.82亿元-20.69亿元 同比下降5%-9%

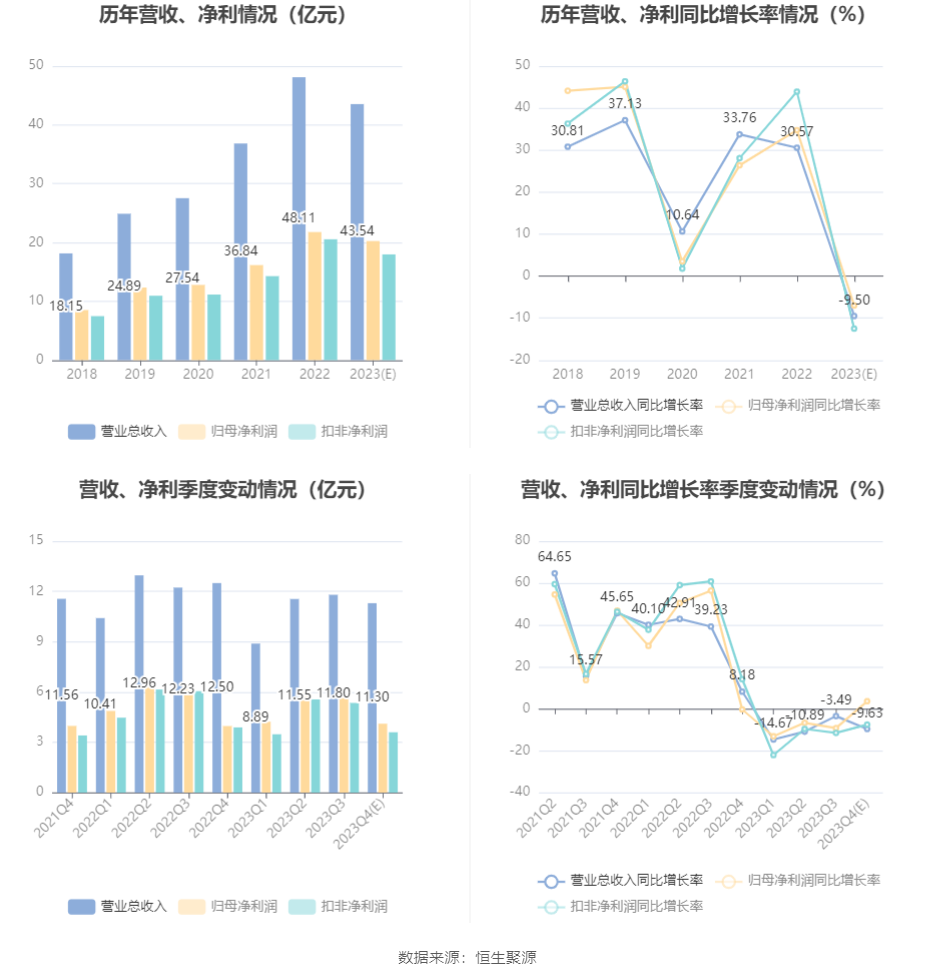

中证智能财讯 亿联网络(300628)1月12日晚间披露2023年度业绩预告,预计2023年实现营业收入42.33亿元-44.74亿元,同比下降7%-12%;归母净利润19.82亿元-20.69亿元,同比下降5%-9%;扣非净利润预计17.47亿元-18.5亿元,同比下降10%-15%。以1月12日收盘价计算,亿联网络目前市盈率(TTM)约为16.38倍-17.1倍,市净率(LF)约4.41倍,市销率(TTM)约7.78倍。

以本次披露业绩预告均值计算,公司近年市盈率(TTM)情况如下图:

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

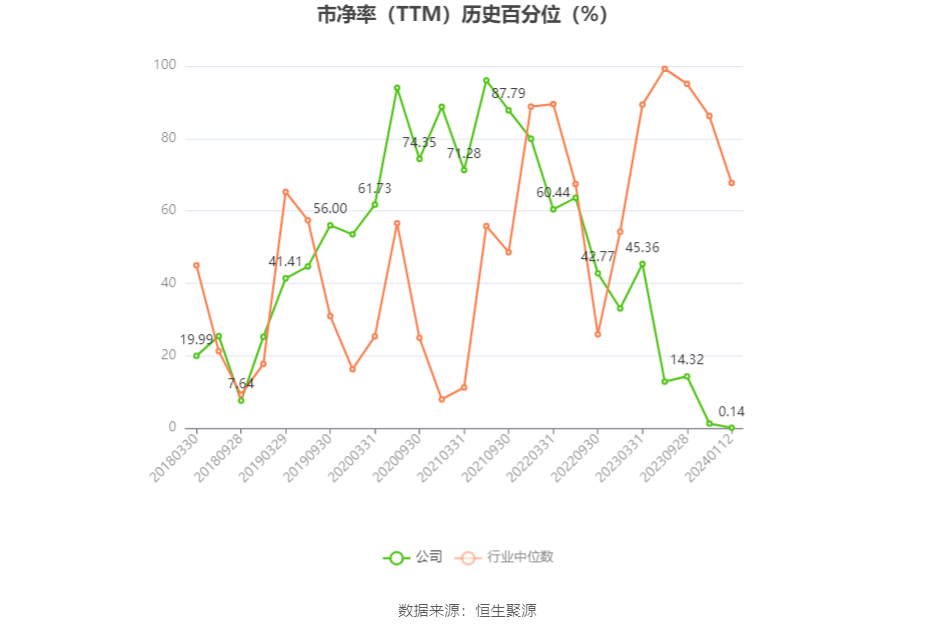

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

资料显示,公司是国际领先的企业通信与协作解决方案提供商,面向全球提供“云+端”视频会议服务。公司坚持自主研发,在硬件、音频、视频及软件等方面均有长期的技术积累及研发能力,拥有大量自主知识产权及技术。

2023年,受海外大环境影响,行业需求面临一定压力,报告期内公司业绩同比有所下滑,但从分季度来看仍处于修复趋势。

桌面通信终端业务全年相对下滑较多,主要系去库存周期叠加部分行业需求受混合办公趋势影响有所转移所致。目前,库存水平趋于良性可控。未来,公司将积极把握市场动态调整的机会,制定精准有效的策略,进一步夯实在行业内的竞争力和地位。

会议产品业务全年实现相对稳健的增长,从下半年的同、环比来看,已达到去库存结束、恢复相对较快增长的状态。这主要得益于公司持续打造全场景解决方案,以及快速的市场需求响应能力和高水准的研发创新能力,产品不断向高阶智能化迈进,先发优势明显,预计未来也将继续保持较为充足的成长动能。

云办公终端业务全年同比有所下滑,上半年主要受到新品推进节奏与验证周期的影响,但从下半年的同、环比来看,目前已回归至有一定的增长状态,并且新品也取得了良好的验证结果。目前新品在渠道内的反馈较为积极,为后续进一步的市场用户验证给予了充足的动力。

总体而言,短期的不利因素不改变公司中长期发展逻辑,公司对企业通信行业前景和业务稳步恢复增长仍有信心。公司将继续在研发能力和新销售渠道的构建上进行投入,为后续的发力做好积累与铺垫。

以本次披露业绩预告均值计算,公司近年盈利情况如下图:

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。