增速放缓,捷佳伟创预增17亿却藏隐忧!

光伏半年业绩冷暖自知,捷佳伟创增长背后暗藏隐忧。

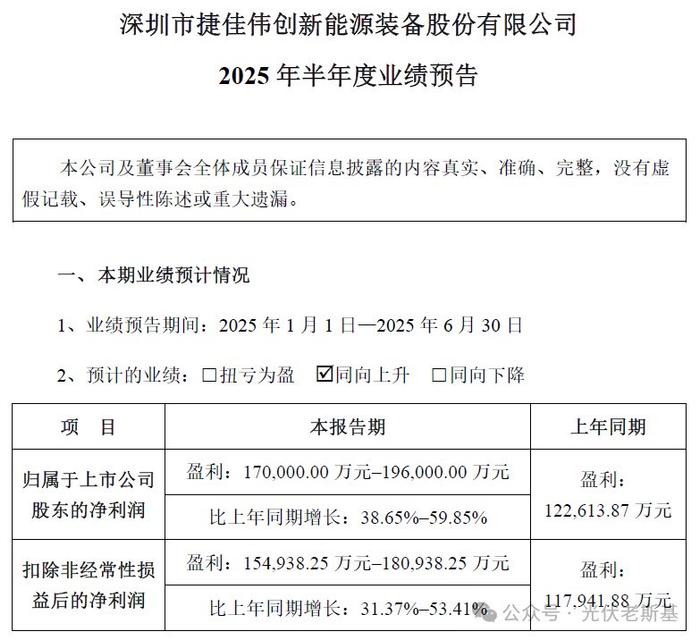

7月31日,捷佳伟创预告半年业绩,1-6月,公司实现归母净利润17亿元至19.6亿元,同比增长38.65%至59.85%。

公司认为业绩快速增长的原因是“在手订单持续验收转化为收入所致”。

这也与截至2024年度存在的131.07亿元合同负债遥相呼应。

然而,细究数据不难发现,这份增长暗藏隐忧。

捷佳伟创净利润增速已较上年同期的63.15%明显放缓,一季度净利润同比仅增22.42%,增速同比下滑的趋势清晰可见。

在光伏行业结构性调整的关键期,这家TOPCon设备龙头的增长韧性能否持续?

1

增长密码

捷佳伟创的业绩增长,很大程度上得益于前期积累的订单在报告期内集中验收。

截至2025年一季度末,公司合同负债仍有121亿元,虽较2024年底的131亿元下降8%,但庞大的基数为收入确认提供了坚实支撑。

这种 "订单滞后转化" 的模式,在行业下行周期中形成了一定的业绩缓冲。

但缓冲背后是盈利能力的隐忧。

2024年公司营收增速(116.26%)远超净利润增速(69.18%),2025年一季度毛利率更是出现明显下滑。

TOPCon设备单价下降8.3%的行业数据,直接揭示了设备厂商面临的价格压力。

组件端 "低价中标" 的恶性竞争正沿着产业链向上传导,即便像捷佳伟创这样的头部企业,也不得不接受更低的订单价格和更长的付款周期。

资产质量的变化同样值得警惕。

截至2025年一季度末,公司应收账款达41.75亿元,2024年计提的14.29亿元资产减值准备中,应收账款坏账和存货跌价损失占了大头。

为化解客户欠款问题,公司甚至采取了 "债转股" 操作,2025年2月以7.2亿元债权对润阳股份增资,这一非常规操作折射出行业资金链的紧张程度。

2

行业困局

捷佳伟创的业绩波动,是光伏行业整体困境的缩影。

2024年以来,光伏主产业链各环节名义产能均突破1000GW,而2025年全球组件需求预计仅650GW至700GW,严重的供需失衡让组件价格较历史高点下跌89.6%。

这种断崖式下跌不仅吞噬了下游企业的利润,也直接抑制了其扩产意愿。

1-6月,国内光伏新增装机212.2GW,同比增长107%,数据不错但暗藏玄机。

6月份单月新增装机仅14.38GW,同比下降38.4%,环比更是暴跌84.6%,清晰显示出政策刺激下抢装潮后的需求骤降。

这种大起大落的市场节奏,让设备厂商的订单规划变得异常困难。

除了供需失衡,技术变革带来的挑战同样严峻。

N型技术路线的加速迭代更让设备企业如履薄冰,捷佳伟创也面临着挑战。

作为TOPCon设备龙头,公司在该领域的技术积累和市场份额优势明显,但在HJT设备市场,迈为股份以超60%的市占率占据主导。

这种技术路线上的"跛脚",让公司不得不分散资源布局多条技术路线,2024年6.5亿元研发投入(同比增长39%)中,相当部分用于追赶 HJT和钙钛矿技术。

3

破解棋局

在行业寒冬中,主要竞争对手的战略选择呈现出明显分化。

迈为股份坚守HJT设备主线,2025年5月拟发行19.7亿元可转债加码钙钛矿叠层电池装备,试图将技术优势延伸至下一代赛道。尽管其 2025年一季度净利润同比下降37.69%,但在HJT领域的专注布局使其保持着技术话语权。

京山轻机则选择多元化路径,光伏业务占比近80%的同时,仍保留着包装装备、锂电池设备等业务板块。这种 "不把鸡蛋放一个篮子" 的策略,使其2024年净利润增长27.42%,但2025年一季度营收和净利润双降的局面,表明多元化并不能完全规避行业系统性风险。

对比三家企业的财务健康度,捷佳伟创表现相对稳健。2025年一季度8.08亿元的经营性现金流同比激增710%,期末105亿元的现金类资产储备,使其在行业寒冬中拥有更强的抗风险能力。

对于捷佳伟创而言,能否抓住这一轮行业洗牌的机遇,将技术优势和资金实力转化为更稳固的市场地位,将决定其在光伏设备新竞争格局中的最终位置。