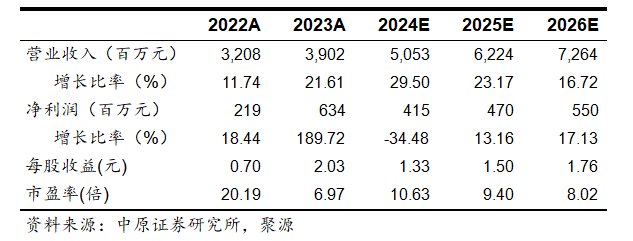

【中原轻工】乐歌股份(300729)中报点评:人体工学稳健增长,海外仓增速超预期

事件:

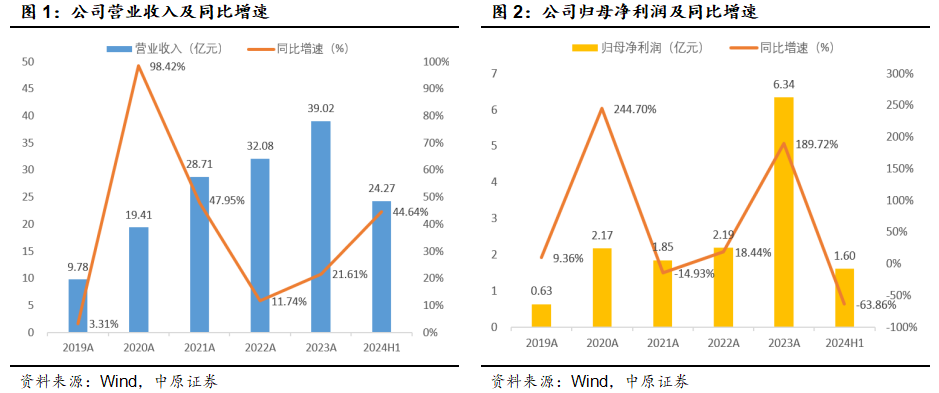

公司发布2024年半年度报告。2024年上半年实现营业收入24.27亿元,同比+44.64%,实现归母净利润1.60亿元,同比-63.86%(主要系 2023年1月出售海外仓,产生较大的非经收入,增加当期资产转让未扣除转让所得税的收益约7,352万美元),扣非归母净利润1.07亿元,同比+29.95%;经营活动产生的现金流量净额1.60亿元,同比-54.29%;基本每股收益0.51元,同比-63.86%;加权平均净资产收益率5.24%,同比-11.55pct。

投资要点:

人体工学产品稳健增长,海外仓业务增速超预期。

2024H1公司人体工学系列产品、仓储物流服务分别实现收入13.37、8.51亿元,同比分别增长17.41%、129.88%。人体工学系列产品仍是公司营业收入的主要来源,整体稳健,增速有所加快,占营业收入比重55.07%;公共海外仓业务快速发展,占营业收入比重由2023年的24.38%提升至 35.07%。

智能家居、健康办公产品品类拓展初见成效。

2024H1,公司线性驱动升降系统产品实现销售数量78.38万套,销售金额10.2亿元,同比增长10.42%,销售规模持续扩大。公司智能家居、健康办公产品品类不断丰富,在保持升降桌主打产品优势的同时,利用线性驱动核心技术以及品牌、渠道协同优势,推出了电动沙发、人体工学椅等品类。2024H1欧美消费需求整体向好、电商渗透率稳步提升,健康办公、智能升降家居产品渗透率持续上升,新品类销售收入占比约8%,拓品类初见成效。

海外仓业务保持高增速,规模优势下盈利能力显著提升。

2024H1,公司海外仓业务实现收入8.51亿元,同比增长129.88%,增速超预期,随着美国电商渗透率持续提升、中国跨境电商品牌出海趋势不断加强,大幅提升了海外仓需求。公司持续通过“小仓换大仓”的方式滚动发展海外仓和优化仓库布局,截至 2024年7月末,公司在全球拥有17个自营海外仓,面积48.21万平方米,已累计服务778家外贸企业,其中不乏上市公司、中大件品类垂直类目的头部卖家等,规模效应显现,行业地位不断提升,2024年上半年处理包裹超过400万个,同比增加超过120%。

2024H1公司海外仓业务毛利率15%,较2023年全年提高2.31个百分点,盈利能力显著提升。公司通过有序扩仓,以及库容利用率、周转的提升,发件数量同比显著增加,尾程折扣议价能力增强,集合了自身跨境电商业务货量以及所服务客户的货量,规模化优势明显,公司与跨境物流产业链上下游的议价能力较强,包括但不限于在头程海运、卡车派送、仓储服务成本、尾程快递、支付等方面的议价能力,因此盈利能力持续改善。2024年,公司推进自建海外仓建设,通过提高成本相对低的自建海外仓仓库占比(自建海外仓持有成本是租赁海外仓成本的三分之一到二分之一),降低整体海外仓物业运营成本,以此提高海外仓的竞争优势,吸引更多跨境电商卖家入驻。2022年至2023年期间,公司在“小仓换成大仓”过程中,提前以较低的价格在美国核心港口区域储备了5000亩工业物流用地,满足未来自建仓需求,形成行业内独有的竞争壁垒。

自主品牌影响力不断提升,自主渠道独立站表现亮眼。

2024H1,公司自主品牌产品销售收入占主营业务收入(不含海外仓收入)比例为68.93%。其中,跨境电商销售收入9.15亿元,同比增长20.36%;独立站销售收入3.69亿元,同比增长20.87%,增速均高于去年全年。上半年,独立站收入占跨境电商收入40.31%,稳中有升。良好的产品力和品牌力是公司业务收入增长的重要保障,公司已成为线性驱动消费品垂直赛道领军者,核心品类如智能升降桌在海内外均居行业领导地位,海外品牌“FlexiSpot”两度荣获BrandZ中国全球化品牌50强,为家具类目第一名,“FlexiSpot”品牌升降桌在亚马逊、家得宝、沃尔玛、乐天、雅虎等电商平台升降桌品类销量排名第一;国内品牌“Loctek 乐歌”品牌升降桌在天猫、京东平台上市场占有率持续保持第一,是国内线性驱动行业中的领导品。

公司现已搭建了完备的销售渠道,传统ODM产品主要通过海外线下渠道销售,而自有品牌产品则主要通过独立站及线上第三方平台触达C端客群。近年来,公司独立站发展迅速,现有独立站12个,2024年上半年末,跨境电商收入中,独立站渠道和Amazon渠道收入比例分别为40.31%和53.76%。独立站能够较好满足消费者的定制化需求,销卖高端产品,且相比第三方平台,人均消费金额更高,收入增长更快,此外,独立站能够自主设置营销策略和开展营销活动,例如“ 5·25”会员日等。2024年上半年,公司美国独立站流量在主要竞争对手中排名第一,并稳定保持领先地位。

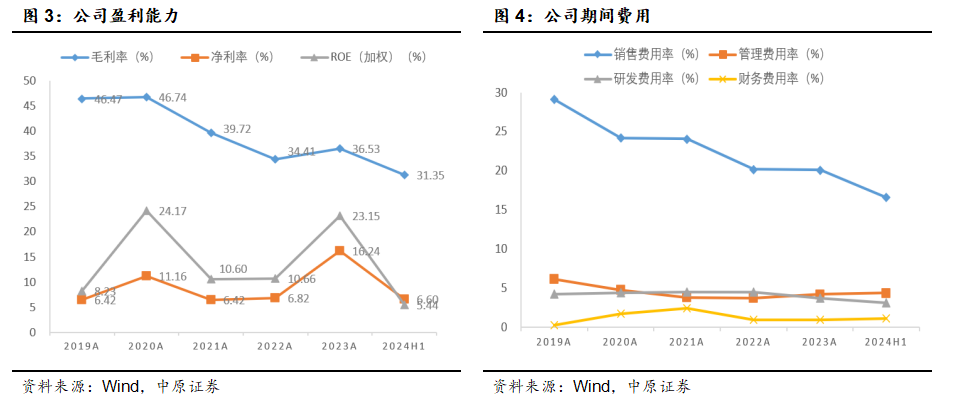

海外仓毛利率提升,销售费用率下降明显。

毛利率方面,2024H1公司毛利率31.35%,同比-4.39pct,其中人体工学系列产品、仓储物流服务毛利率分别为40.17%、15%,分别同比-1.33、+5.40pct,仓储物流毛利率提升得益于海外仓需求的大幅提升,公司通过有序扩仓等一系列措施提升发件数量,规模优势显现;净利率方面,2024H1扣非净利率为4.41%,同比-0.49pct。期间费用方面,2024H1公司期间费用率25.17%,同比-3.93pct,其中销售、管理、研发、财务费用率分别为16.57%、4.35%、3.14%、1.11%,分别同比-4.11、-0.14、-0.86、+1.18pct,财务费用率有所增加主要系汇兑收益减少所致。

智能家居、健康办公行业市场规模持续扩大,中国品牌出海助力海外仓需求持续增加。

根据Statista数据显示, 2022年全球智能家居市场规模约1080亿美元, 同比增长10.3%,预计在未来五年保持高速增长态势,复合增长率约为12.5%,2027年将增长至2330亿美元;全球智能家居渗透率从2018年的8.10%,增长至2022年的14.19%,预计2027年全球智能家居渗透率将增长至28.84%。全球办公家具市场规模稳步增长,根据 IMARC数据显示,2022年全球办公家具市场规模为608亿美元,预计到2028年市场规模将增长至774亿美元,复合增长率约4.05%。全球升降桌市场规模持续扩容,根据Credence Research数据显示,2022年升降桌全球市场规模为67亿美元,预计到2030年全球升降桌规模有望达到110亿美元,复合增长率约为7.2%。

中国跨境电商的出口主要集中于美国、欧洲等发达国家和主要地区,美国商务部数据显示:2024年一季度美国电商销售额2681.2 亿美元,同比增长8.5%。根据eMarketer数据显示,2023年美国电商渗透率为15.6%,有望在2027 年上升至20.6%。根据商务部数据显示,截至2024年一季度,全国跨境电商主体已超12万家,建设海外仓超2500个、面积超3000万平方米。据弗若斯特沙利文测算,2023年我国跨境电商物流市场规模为3.6万亿元, 2024年我国跨境电商物流市场规模约为4万亿元,同比增长11.1%;其中B2C市场规模约为6624亿元,B2C出口市场直邮/海外仓模式分别占比55%/45%,市场规模达2532/2038亿元。当前,美国的海外仓行业尚处发展前期,存量市场极大,尚未形成除亚马逊之外的海外仓运营巨头,在美运营海外仓的中国企业正处于洗牌出清、格局逐步走向集中的进程中。

维持公司“买入”投资评级。

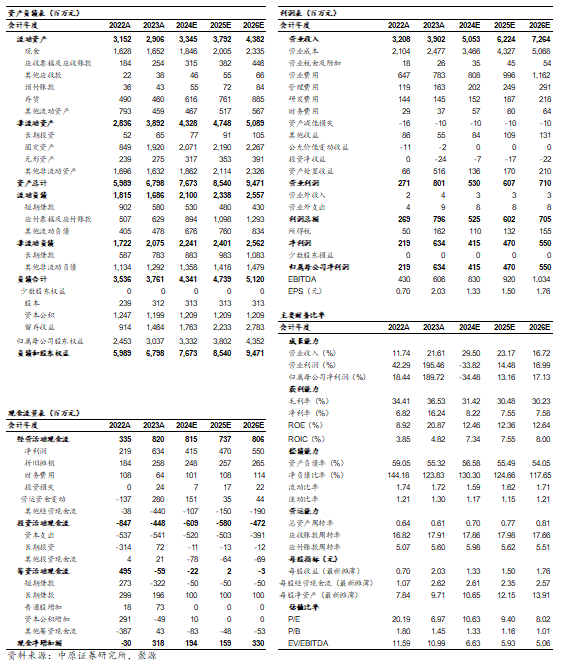

预计2024年、2025年、2026年公司可实现归母净利润分别为4.15亿元、4.70亿元、5.50亿元,对应EPS分别为1.33元、1.50元、1.76元,对应PE分别为10.63倍、9.40倍、8.02倍。考虑到公司是人体工学行业龙头企业,自主品牌和渠道持续发展,且不断丰富产品品类,在全球智能家居市场规模及渗透率逐年提升的背景下,公司未来有望受益于健康消费及智能家居产业发展,另外,中国跨境电商品牌出海势头迅猛,欧美等发达国家的市场需求旺盛并且电商渗透率持续提升,随着公司公共海外仓业务的持续扩张,规模效益和仓库利用率进一步提升,公司盈利能力有望增强,维持公司“买入”投资评级。

风险提示:国际政治经济风险;海运费及汇率大幅波动的风险;原材料价格波动的风险;需求不及预期的风险;海外仓扩张不及预期的风险;行业竞争加剧的风险。

财务报表预测和估值数据汇总

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明: