【中航新材料】金力永磁(300748)2024Q3点评:产品产销增长显著,Q3盈利性环比回升

(来源:中航证券研究)

业绩概要

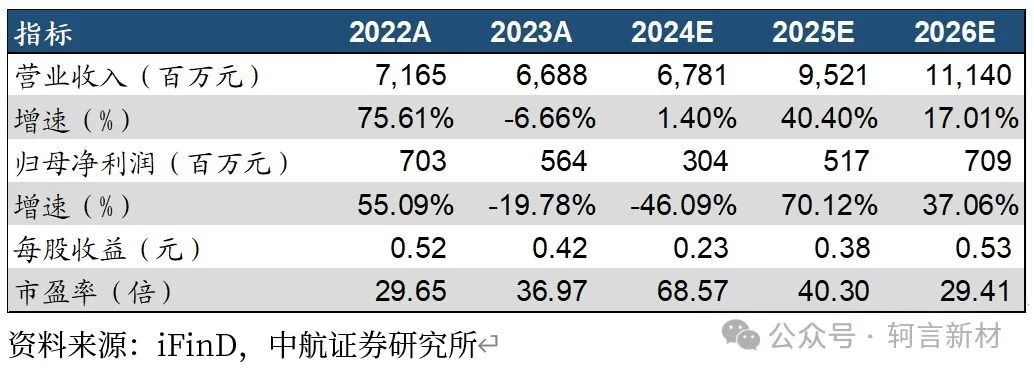

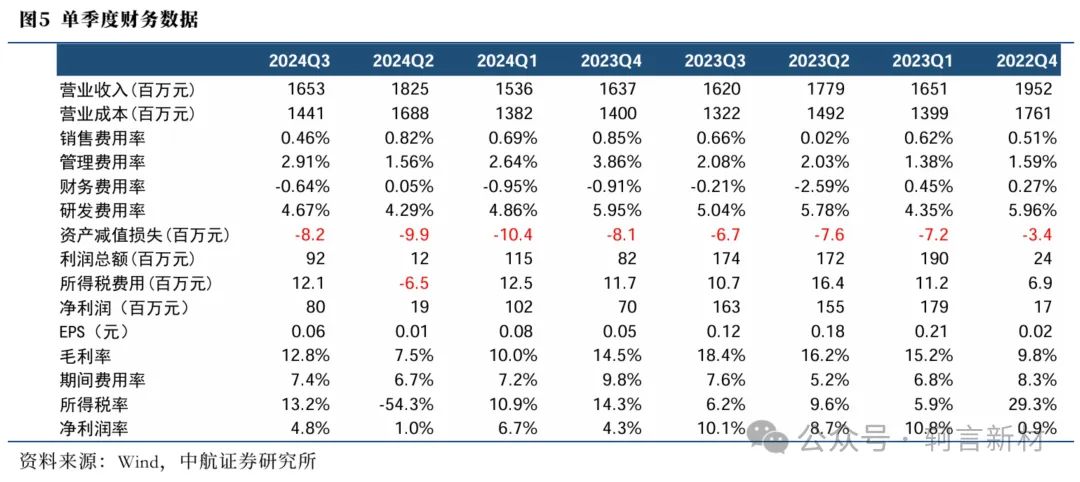

公司2024年前三季度实现营业收入50.1亿元(同比-0.7%),实现归母净利润1.97亿元(同比-60.2%),扣非后归母净利润为8925万元(同比-79.6%),对应基本EPS为0.15元。其中,公司Q3实现营收16.5亿元(同比+2.0%,环比-9.5%),归母净利润7721万元(同比-52.2%,环比+329%),扣非后归母净利润为5524万元(同比-63.3%,环比+485%),单季度基本EPS为0.06元;

投资要点

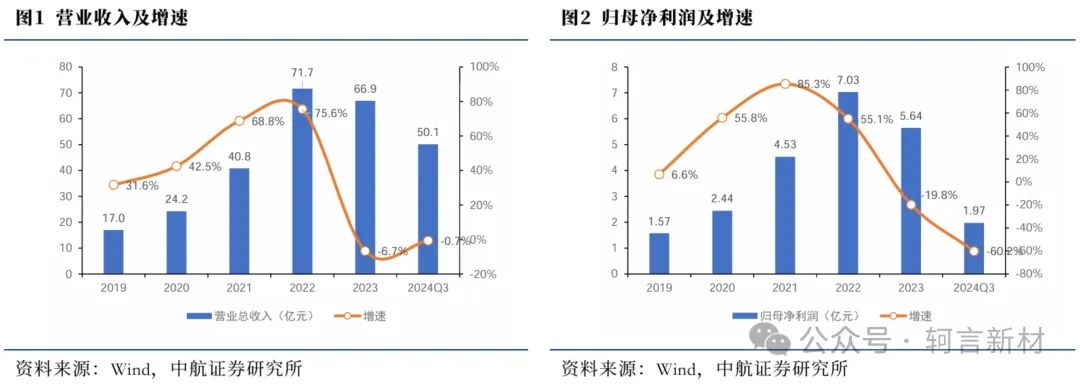

产销攀升抵消跌价影响:2024年前三季度,公司依托较为充足的在手订单,积极提高市场份额,。拆分量价来看,①产销量方面,报告期内公司钕铁硼磁钢产能利用率超90%,高性能磁钢成品产销量约为15350吨(同比增长约40%),订单转化能力稳固。②价格方面,根据亚洲金属网、中国稀土行业协会等公布数据,2024年1-9月金属镨钕含税均价为47.5万元/吨,较2023年同期均价66.6万元/吨下降约28.7%,钕铁硼磁钢成品均价也随稀土原料价格下行而滞后性下移。整体来看,公司产品量增价减有效对冲了稀土下行周期的负面影响。实现稳态运营。

Q3盈利性环比改善:2024年前三季度,公司毛利率/ 净利率分别为10.0%/ 4.0%,分别同比-6.56pcts/ -5.84pcts,主要归咎于产品均价下行及市场竞争加剧。单Q3来看,公司毛利率/ 净利率分别为12.8%/ 4.8%,分别环比+5.31pcts/ +3.81pcts,毛利率环比提升较多主要系高价稀土原料库存基本出清,以及执行了个别客户在稀土原材料价格相对高位时签订的部分锁价订单,同时公司加速推动生产管理信息化、自动化,降本增效;净利率环比提升幅度相对较小是由于Q2管理费用率基数较低,Q3管理费用率环比提升1.35pcts至2.91%所致。

项目助力突破产能瓶颈:公司目前具备2.3万吨的钕铁硼毛坯年产能,并规划于2025年建成4万吨的高性能钕铁硼永磁材料年产能,由赣州单一基地向包头、宁波等多基地规模化迈进,其在业内的龙头地位将得以稳固。公司计划投资约1亿美元于“墨西哥新建年产100万台/套磁组件生产线项目”,该项目的建设投产有助于满足公司客户在人形机器人、新能源汽车等领域磁组件的订单需求,有望为公司贡献新的业绩增长点。

投资建议

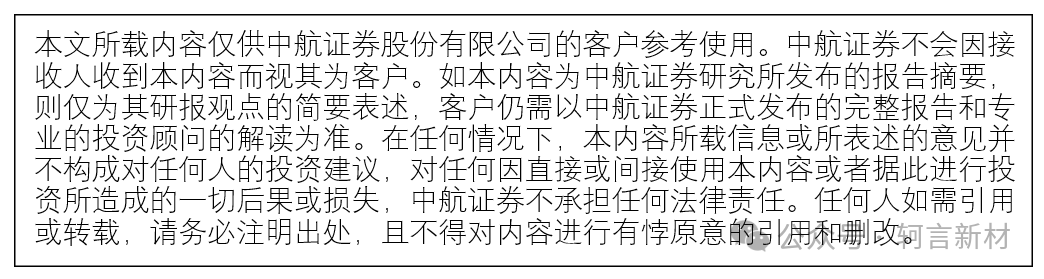

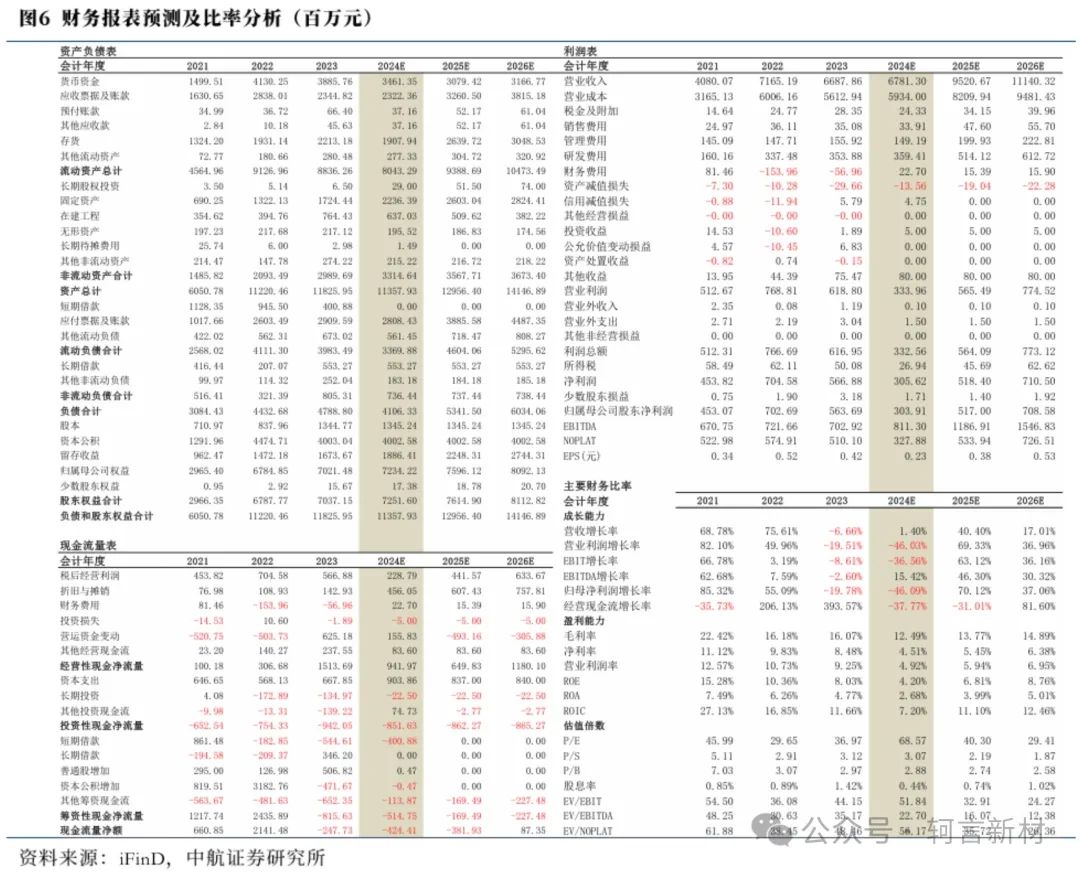

下游新能源需求高景气为稀土永磁行业奠定了持续增量基础,未来公司多基地扩产将助力突破产能瓶颈,提升市场占有率,同时公司向人形机器人领域的业务拓展强化了其中长期成长能力。我们预计公司2024-2026年实现营业收入分别为67.8/ 95.2/ 111亿元,同比+1.4%/ +40.4%/ +17.0%,实现归母净利润分别为3.04/ 5.17/ 7.09亿元,同比-46.1%/ +70.1%/ +37.1%,对应PE 69X/ 40X/ 29X。给予“增持”评级。

风险提示:产品价格大幅波动、募投项目进程不及预期、终端需求不及预期等。

盈利预测

本文数据来源如无特别说明均来自Wind资讯

中航证券新材料团队:擅长新材料和宏观周期研究,依托中航工业集团强大产业背景,研究体系重点围绕航空航天新材料、能源材料、轻量化材料及工艺等,形成赛道型产业链覆盖和跟踪,注重投研一体,形成业务层面一、二级市场协同。

邓轲(证券执业证书号: S0640521070001),中航证券研究所新材料行业首席分析师。

156-5176-6816

dengke@avicsec.com

证券研究报告名称:金力永磁(300748)2024Q3点评:产品产销增长显著,Q3盈利性环比回升

对外发布时间:2024年10月27日