陪跑30年商业化终落地:宁德时代和孚能科技拔得钠电池装车头筹,产业化星星之火有望燎原?

财联社7月23日讯(编辑 刘越)两年前,宁德时代用一场发布会叩响了钠电产业化的扳机。2023年,钠电终于迎来了它的高光时刻。传艺科技下午最新公告子公司签订钠离子电池产品订单,鹏辉能源近日宣布钠离子电池大规模量产,上周第二届钠电池标准发展论坛发布权威钠电池测评结果,蜂巢能源和德赛电池等17家企业产品通过测评。6月,工信部核准钠离子电池装车,披露的奇瑞冰激凌和江铃羿驰两款车型分别由宁德时代和孚能科技搭载钠电池。分析人士指出,钠离子电池终于彻彻底底实现了商业化。

早在今年2月中旬,钠离子电池前沿厂商中科海纳的新品发布会上,搭载钠离子电池的江淮主力车型思皓花仙子其实已给市场带来不小的震撼。此外,比亚迪的钠离子电池将于2023年下半年量产装车,落地比亚迪微型车海鸥。总的来看,目前鹏辉能源、宁德时代、孚能科技和中科海纳等动力电池厂商,以及奇瑞汽车、江铃集团和江淮汽车等终端新能源车企,已经在钠离子电池商业化先行一步。分析人士指出,龙头公司布局有望拉动钠离子电池产业链发展,随着其商业化落地,低端磷酸铁锂的电池厂商或将迎来挑战。

▌钠电池新技术路线实现突破 美联新材签普鲁士蓝(白)正极材料首张吨级订单 聚阴离子路线2025年成本有望降至锂电池七成

从产业链来看,东海证券周啸宇6月27日发布的研报指出,与锂离子电池产业链相比,钠离子电池产业链变化最大的为上游原材料端,多家企业积极布局钠电池,目前钠电池产业链进展迅速,上游原材料量产在即,各材料研发不断进步,量产后将成本有望得到下降,推动钠电市场规模壮大。

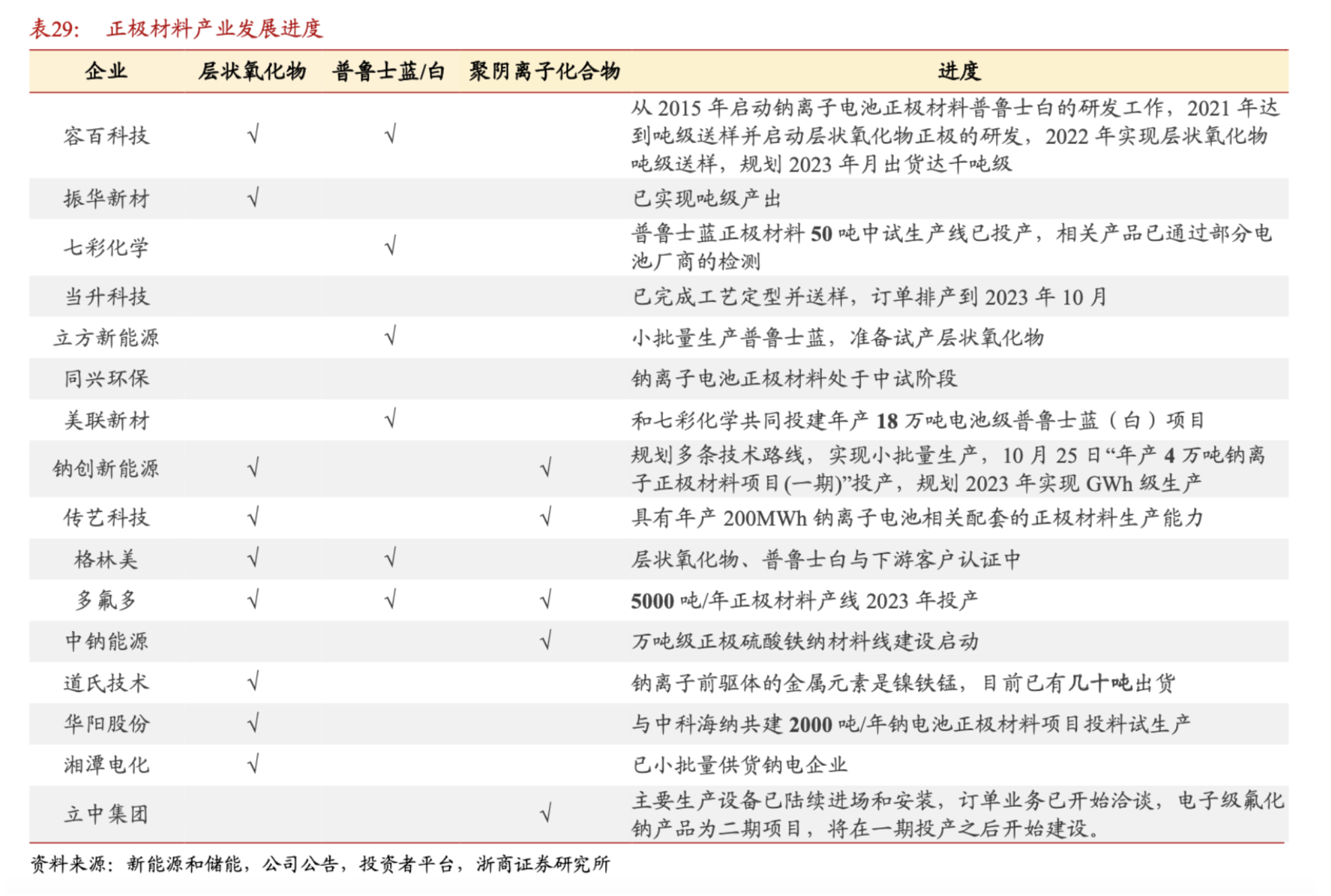

而进一步来看,钠电池的进展快慢主要是在正极材料路线上的分歧。目前,钠电池可选择的正极材料有三种,分别为层状氧化物、聚阴离子与普鲁士蓝类材料。招商证券游家训7月初研报指出,今年以来钠电池最大的变化在于新技术路线的突破。普鲁士蓝、聚阴离子等路线的产业化难题都有陆续得到解决,且相较于层状路线,贵金属用量少,原材料成本更低。

从目前产业化进程看,国泰君安证券肖洁等7月11日发布的研报指出,层状金属氧化物路线由于发展最为成熟、产业化传导路径顺畅,为大多数钠电公司首选路线,包括宁德时代、中科海钠在内的多家厂商均率先采取层状金属氧化物电池的产品落地。普鲁士蓝路线成本优势最为显著,主要瓶颈在结晶水控制。美联新材联合湖南立方、星空钠电联合打造的储能示范项目正式投入使用,作为全球首个普鲁士蓝钠电储能系统,将为验证普鲁士蓝路线的性价比提供参考价值。此外,美联新材上周公告,控股孙公司辉虹科技与客户正式签订了普鲁士蓝(白)钠离子电池正极材料首张吨级订单。

从不同路线的成本来看,比亚迪公司人士表示,据测算,钠电池BOM成本与锂电池相比,在2023年,层状氧化物与聚阴离子路线的钠电池是磷酸铁锂电池的221%、214%;到2024年预计降至97%、89%;2025年预计降至83%、69%。

值得注意的是,分析人士指出,目前,钠离子电池没有统一的形态共识以致影响量产速度。正极三种材料路线同一时间齐头并进,一些产气、高压电解液等问题没有完全解决,不同技术路线也使得钠离子电池的电压平台不同,迫使应用企业选用多型号逆变器来适配,研发更复杂的BMS电源管理系统。

▌券商研报认为钠电产业链已完成冷启动 碳酸锂桎梏影响有限 2024年有望进入产业规模扩张期

事实上,在锂电池与钠电池开启实际应用之前,两者在20世纪70年代基本同期起步,工作原理也非常接近,不过,因在电池材料方面存在一定差异,日本索尼于1991年率先将锂离子电池投入市场,正式开启锂电池商用时代,而钠电则因能量密度天生较低而与市场要求格格不入,开启了长达三十年的陪跑之路。直到2021年,宁德时代等锂电企业尽数入局,同时还有各种新兴钠电公司如雨后春笋般涌入。

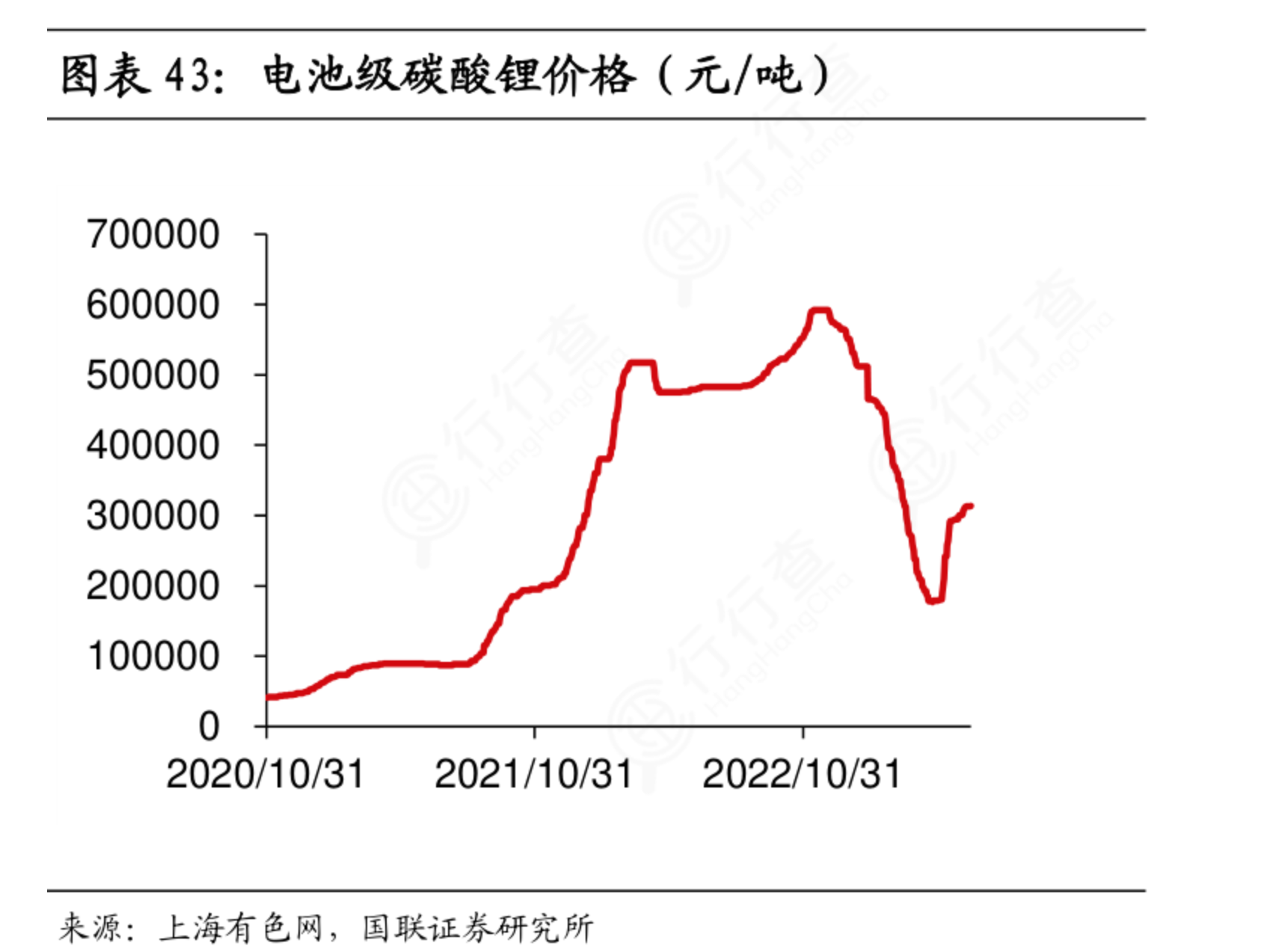

曾有产业人士表示,碳酸锂价格是钠电价值试金石。碳酸锂价格自2019年底大涨,吨价从最低约4万元,涨至2023年内最高约60万元,彼时钠电池枯木逢春。近期碳酸锂价格维持在30万元/吨左右,而碳酸钠近5年吨价均未超过4千元,因为钠资源在地壳中的储量极其丰富,在地壳中的丰度是锂的1300倍以上。

当前碳酸锂价格较高点腰斩,成本优势被不断侵蚀的钠电池还剩下什么呢?国泰君安证券石岩7月初发布的研报认为,钠电产业链已完成冷启动,碳酸锂桎梏影响有限。近期碳酸锂价格下跌较大使得钠电池成本优势有所降低,但考虑到我国锂资源自主可控性较弱、碳酸钠低价易获取和可再生能源利用大势所趋下,产业界对钠电商业化推进不会衰减,预计2023年各技术路线的钠电产品将逐步导入市场,2024年有望进入产业规模扩张期。游家训亦指出,今年以来钠电池新技术路线突破,即使中长期上看锂价降到10万元/吨,对钠电产业化的影响有限。

石岩指出,尽管目前钠电尚处于产业化前期阶段且竞争格局尚未成熟,但国内如传艺科技、湖南立方、振华新材等企业已形成钠离子电池或相关材料的营业收入,星星之火有望燎原。随着近期多家公司钠电产品逐步导入市场,储能、两轮车、乘用车等多下游齐头并进,后续进展有望超市场预期。降本速度方面,有电池企业的钠电池研发人士曾对财联社记者表示:“钠电池的发展已经非常快了,去年上半年的时候,可能我们BOM成本在1.5元/Wh左右,现在已经降到1元/Wh以下了。”

然而,也有业内人士提出,目前钠电池陷入了“先有鸡还是先有蛋”的怪圈,即到底是先有市场规模,再降成本,还是先降成本,再有市场规模。此外,有行业人士表示,目前钠电池行业订单量少,原因包括正负极产能不匹配,正极产能规划很大,负极却很少;以及缺乏相应的市场数据积累,且下游客户认证周期长,难以快速应用等。