德方纳米、格林美、长远锂科领涨,电池ETF(561910)飙涨超4%,机构点评汽车以旧换新细则

2024年4月29日,电池回收方向大幅走强!截至10时许,表征板块的电池ETF(561910)飙涨超4%!盘中冲击三连升;德方纳米、格林美、长远锂科领涨,科达利、天奈科技、鹏辉能源涨幅居前。

数据来源:雪球

数据来源:雪球事件回顾:4月26日,商务部等7部门联合印发《汽车以旧换新补贴实施细则》的通知,明确本轮汽车以旧换新补贴标准细则。

核心要点:

1)补贴细则:截至2024年底,报废国三及以下排放标准燃油乘用车或2018年4月30日前登记的新能源乘用车并购买新车给予一次性定额补贴。报废上述两类旧车并购买符合购置税减免的新能源乘用车补贴1万元,报废国三及以下排放标准燃油乘用车并购买2L及以下排量燃油乘用车补贴7000元。

2)资金来源:资金由中央和地方按比例分担,其中对东部省份按5:5,对中部省份按6:4,对西部省份按7:3,同时按2023年底各地基本情况,中央先预拨70%补助资金。

中信期货分析指出,对于政策效果做如下展望:

1)潜在存量刺激规模:截止2023年底国三及以下标准乘用车保有量约1371万辆,车龄超6年以上的新能源乘用车保有量约84万辆,符合报废补贴条件的旧车合计为1455万辆。

2)潜在刺激人群画像:符合标准的国三及以下报废车型普遍使用年限在12年以上,这部分旧车二手流通性较差,回收均价多小于1万元,本次补贴力度具有一定溢价效应;但目前国三车主多为低收入群体或价格敏感型消费者,对维修成本、准新车折价较为关注,因此潜在新车换购价格带或集中在0-15万左右。

3)增量需求预测:根据乘联会测算,2023年国内乘用车报废量约为567万辆,对应报废率约为2%,结合此前政策表述“目前到2025年实现报废汽车回收量较2023年增长50%”,我们预计本轮国三及以下车辆报废率约为8%,对应拉动116万辆新车消费;参考当前车市渗透率,假设新能源换购比例为35%,对应拉动41万辆新能源车,同时由于潜在消费者追求高性价比,预计A00-A0级新能源车为其主要青睐车型。

4)商品需求拉动:根据我们对销量以及车型的预测,预计本轮以旧换新政策将拉动157万吨钢材、22万吨铝、4万吨铜、0.7万吨碳酸锂,占2023年表观消费量的0.1%、0.5%、0.3%、1.2%。

【机构观点:政策端支持有望刺激新能源车消费】

东方证券此前指出,国家推动汽车换“能”,政策催化不断。在指导意见侧,2月工信部等七部门明确在制造业绿色发展中要提升新能源汽车的产业占比;在实施侧,近期国务院等部门正积极推动消费品以旧换新,提出汽车换“能”,要提高新能源汽车、节能型汽车销售占比,未来补贴可期;而新的购置税减免技术要求也将于6月起实施,有望加速部分新能源车Q2销售。政策端组合拳有望有力刺激新能源车消费。

【低位布局产业链核心,关注电池ETF(561910)】

电池ETF(561910)跟踪的中证电池主题指数,涵盖电池制造、核心材料、锂电设备、储能逆变器核心标的。其中超5成权重为新能源车概念。而从产业角度,CS电池指数更聚焦新能源车产业“核心部分”,更具高成长、高弹性特征。

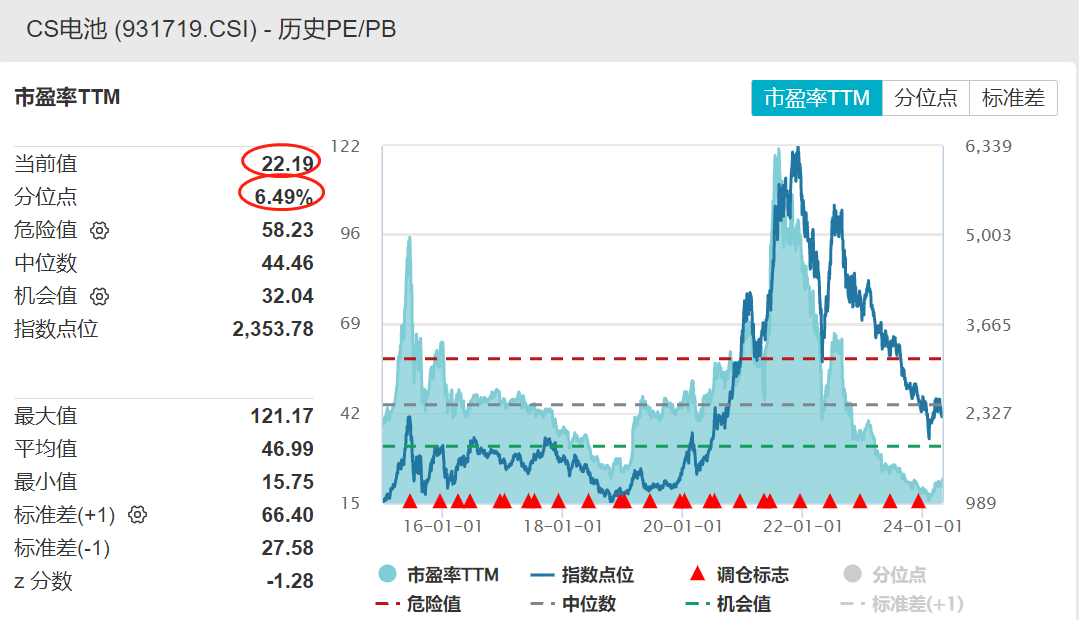

Wind数据统计,截至2024年4月26日,CS电池指数(931719.CSI)最新估值为22.19倍PE,位于十年期6%的分位数,即比近十年的近94%的时间都便宜。

数据来源:Wind,统计区间截至2024.4.26,近10年维度。指数过往业绩不代表未来表现。指数运作时间较短,不能反映市场发展的所有阶段。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证或承诺。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺,亦不构成投资推荐。中证电池主题指数近五年表现分别为36.08%(2019)、140.43%(2020)、52.43%(2021)、-30.22%(2022)、-33.08%(2023)。中证电池主题指数由中证指数有限公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。