贝斯美上半年净利降8成 2019年上市两募资共8.32亿元

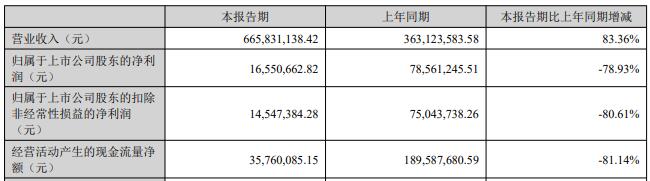

中国经济网北京8月21日讯贝斯美(300796.SZ)昨晚发布的2024年半年度报告显示,2024年上半年,公司实现营业收入6.66亿元,同比增长83.36%;归属于上市公司股东的净利润1655.07万元,同比下降78.93%;归属于上市公司股东的扣除非经常性损益的净利润1454.74万元,同比下降80.61%;经营活动产生的现金流量净额为3576.01万元,同比下降81.14%。

贝斯美于2019年11月15日在深交所创业板上市,发行数量30,300,000股,全部为公开发行新股,发行价格14.25元/股。贝斯美的保荐机构(主承销商)为中信建投证券股份有限公司,保荐代表人为邱勇、汪家胜。

贝斯美本次发行募集资金总额为431,775,000.00元,扣除发行费用后募集资金净额为392,977,600.00元。

2019年10月14日,贝斯美发布的首次公开发行股票并在创业板上市招股说明书显示,公司拟募集资金39,297.76万元,用于“加氢系列、二甲戊灵系列、甲氧虫酰肼系列产品技改项目”“新建企业研发中心技改项目”“营销网络扩建项目”。

贝斯美本次发行费用总计38,797,400元,其中,保荐及承销费用23,903,400元。

2022年5月13日,贝斯美发布的向特定对象发行股票上市公告书显示,本次发行募集资金总额为399,999,985.20元,本次发行费用总额合计为7,647,321.38元(不含税),本次发行募集资金净额为392,352,663.82元。截至2022年4月19日,参与本次发行的认购对象已将本次发行认购资金汇入中泰证券为本次发行开设的账户。2022年4月21日,容诚会计师事务所(特殊普通合伙)出具了《向特定对象发行股份资金到位情况验资报告》(容诚验字[2022]200Z0019号),根据该报告,保荐机构(主承销商)指定的收款银行账户已收到贝斯美本次发行的全部认购缴款共计人民币399,999,985.20元。

经计算,上述两次募资合计8.32亿元。