【华西非银】指南针:麦高证券年度数据出炉,业务理顺驶入快车道

来源:魏涛非银资讯

事件概述:

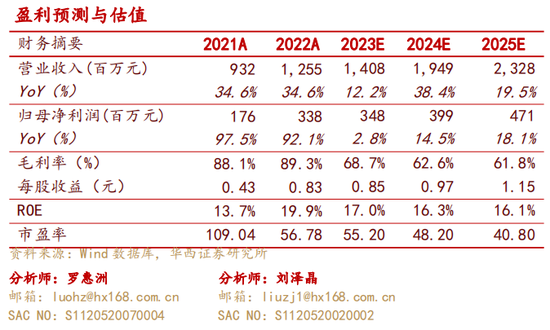

2024年1月16日,指南针发布麦高证券(未经审计非合并)2023年财务报表。2023年,麦高证券实现营业收入2.06亿元,同比高增245%;经纪业务净收入8791万元,同比增198%;营业利润538万元,较2021/2022年的5540/9004万元亏损实现扭亏为盈。2023年,麦高证券实现归母净利润491万元,2022年归母净利润因包含28.90亿元与债务清偿相关的营业外收入,故而年度数据不可比。

分析判断:

根据公司于2023-7-15发布的麦高证券2023年半年度未经审计非合并财务报表,并以利润表的全年数据减去上半年数据作为下半年数据,我们可以看到经历了指南针对麦高证券一年多的人才队伍建设、业务重启和IT等资源投入,2023年下半年是麦高证券营业利润和净利润扭亏的关键节点(如表1和图1所示):在2023年下半年,麦高证券实现营业收入1.30亿元,同比+214%;营业利润2531万元,较2022H2/2023H1的6075/1993万元亏损实现扭亏。2023年下半年,麦高证券实现归母净利润2511万元,同比、环比均扭亏。

业务理顺、导流效果初显,经纪业务高增值得期待

从业务结构的角度,2023年,麦高证券的经纪/利息净收入/投资收益/公允价值变动收益分别为8791/3423/6952/1060万元,贡献43%/17%/34%/5%的营业收入,同比增速分别为198%/103%/450%/扭亏。2023年上半年/下半年的经纪业务净收入3490/5300万元,同比分别增146%/246%,增速逐步扩大。2023年自营收益合计8012万元。

自2022年7月29日,指南针与网信证券管理人完成财产和营业实务的交接事宜后,公司加大人才队伍建设、更新IT系统及技术设备,逐步修复麦高证券的各项业务,重点修复经纪业务。2022年三季度公司开始在指南针股票APP内提供麦高证券开户入口,实验性启动了指南针客户引流的工作;公司在2022年四季度开展了一定规模化的客户引流工作。公司秉持克制且实用的导流尝试,积累经验和教训,并在后续流量规划中修正、迭代,以期实现更好的导流效率。

拟控股先锋基金,独立的基金销售和资产管理板块配齐

根据指南针2023-12-25公告,公司于江苏省泰州市中级人民法院淘宝网司法拍卖网络平台,以约1.10亿元自有资金竞得联合创业集团(原网信证券的原控股股东)持有的先锋基金管理有限公司34.2076%股权。此次交易隐含先锋基金100%股权对价3.4219亿元。此前,指南针已于2023-12-11受让富海(厦门)企业管理有限公司持有的先锋基金4.99%股权。此次交易完成后,指南针拟成为先锋基金的单一第一大股东,持股39.1976%,此次交易尚需证监会核准。

先锋基金于2016年成立,注册地在深圳市,注册资本1.5亿元,经营范围包括基金募集、基金销售、资产管理等。先锋基金目前基金产品9只(A/C合并计),资产净值合计29.99亿元,其中债券型产品资产净值28.31亿元,占比94%。

独立的基金销售和资产管理牌照是已有先例的、成熟畅通的流量变现渠道。麦高证券具有基金销售资格,但与独立三方基金销售的业务形态有所区别。通过公司多年来在金融信息服务领域的数据优势、技术优势和客户资源优势,提高金融服务的市场覆盖面,提升客户粘性,拓展和深化公司在金融领域的专业化服务能力和水平。

定增、激励双管齐下,看好资金、人才与资本市场共振

根据指南针2023-5-16公告,公司拟定增不超过30亿元,用于增资全资子公司麦高证券和置换于2022年7月以自筹5亿元先行增资的部分。公司股东大会于2022年6月授权董事会办理该定增相关事宜,并于2023年5月延长授权12个月。此次定增需通过深交所审核并经证监会同意注册方可执行。

根据指南针2023-11-30公告,公司于同日授予高管、核心技术骨干和中层管理人员合计354名激励对象812.93万股(占公司总股本1.99%),行权价格59.20元/份。行权安排为18个月50%、30个月50%,有效期不超过54个月。公司在2023-12-14投资者关系活动记录表中披露此次股权激励主要面向指南针和麦高证券的经营团队。

投资建议:

随着麦高证券各项业务有序重启,独立的基金销售板块配齐(尚需证监会核准),指南针逐步形成以原有金融信息服务为主体,证券服务和公募基金服务为两翼的“一体两翼”业务发展新格局,综合财富管理能力持续强化。在途的不超过30亿元定增和第三期股权激励,有望形成资金、人才与后续A股行情带来的业务规模向上共振。

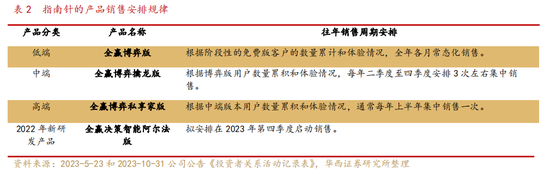

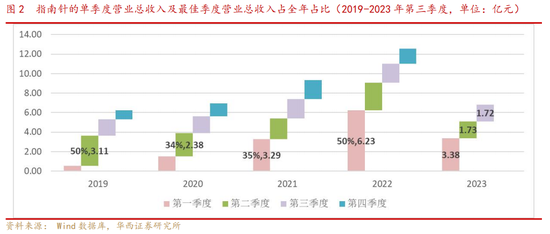

尽管指南针2023年前三季度经营性现金流、营业收入等财务指标同比大幅减少,但根据公司2023-10-31投资者关系活动记录表披露,公司基于全年工作整体优化调度考虑,全赢决策智能阿尔法版产品安排在2023年四季度销售(如表2)。基于2019-2022年指南针的单季度利润表,营收最好的季度对全年营收的贡献比例在34%-50%(如图2),净利润最好的季度对全年净利润的贡献比例在54%-118%。

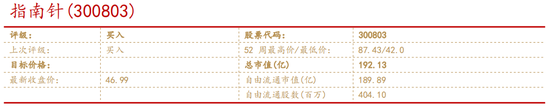

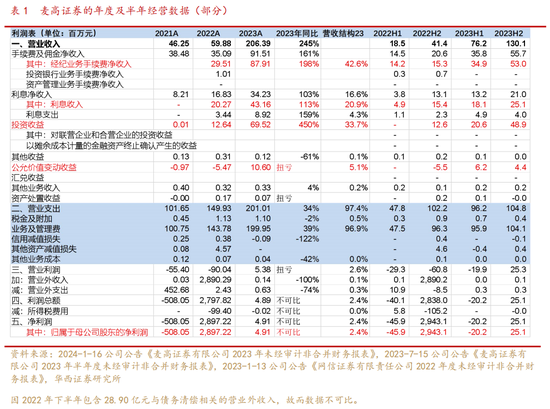

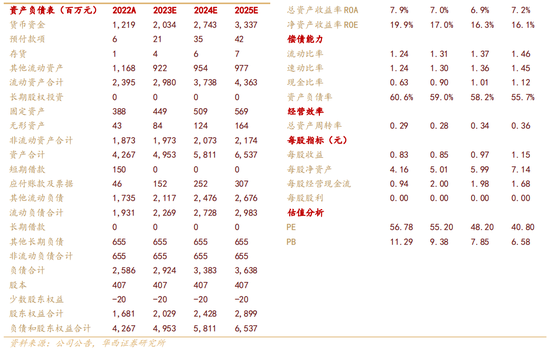

根据前述比例,我们下调此前对指南针2023年金融信息服务和金融电商服务的收入预测,从高增预期下调至与2022年基本持平。叠加麦高证券的财报,下调此前对指南针2023-2025年营收预测19.36/25.67/31.75亿元至14.08/19.49/23.28亿元;下调2023-2025年EPS预测1.15/1.71/2.23元至0.85/0.97/1.15元,对应2023年1月24日46.99元/股收盘价,2023-2025年PE分别为55.2/48.2/40.8倍。考虑到指南针难得的流量渠道和成长性,维持公司“买入”评级。

风险提示

1)金融信息服务方面,中高端产品推广不及预期风险;新产品新功能研发不及预期风险;2)麦高证券和先锋基金的业务开展进程不及预期风险;3)行业竞争加剧导致市场份额下滑风险;4)定增落地时间存在不确定性。

注:文中报告节选自华西证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

分析师:罗惠洲/刘泽晶

分析师执业编号:S1120520070004/S1120520020002

证券研究报告:《【华西非银】指南针:麦高证券年度数据出炉,业务理顺驶入快车道》

报告发布日期:2024年1月25日