华辰装备|2024年报&2025年一季报点评:业绩短期承压,拓产品构筑新增长曲线

(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意/韦译捷/钱尧天18151137679/黄瑞/谈沂鑫

投资评级:增持(维持)

1业绩短期承压,出口业务起步进展顺利

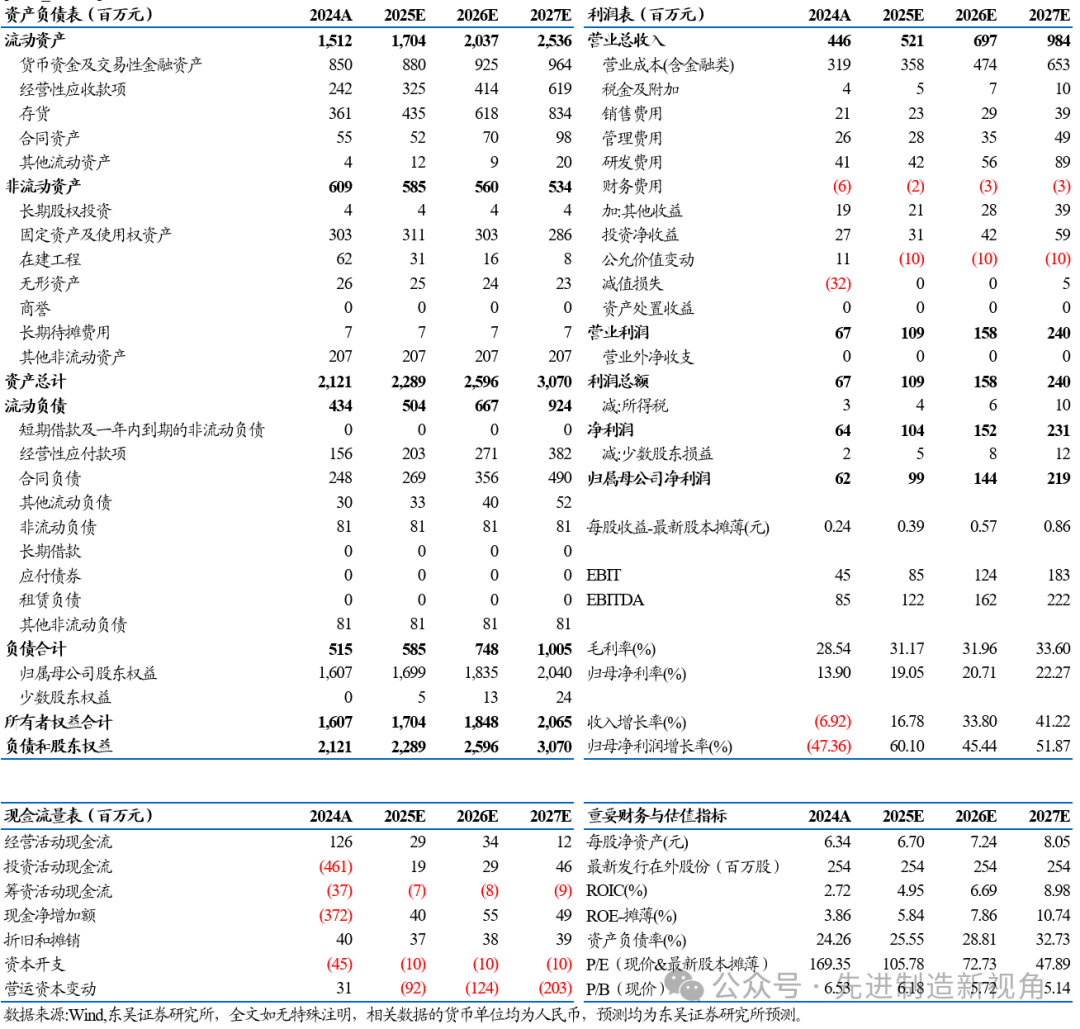

2024年公司实现营收4.46亿元,同比-6.92%;实现归母净利润0.62亿元,同比-47.36%;实现扣非归母净利润0.18亿元,同比-81.03%。其中2024Q4单季度实现营收1.53亿元,同比+18.16%;实现归母净利润0.04亿元,同比-81.90%。分业务看,2024年全自动数控轧辊磨床实现营收3.79亿元,同比-6.16%;备件产品实现营收0.34亿元,同比-11.22%;维修改造业务实现营收0.31亿元,同比-12.54%。分海内外看,2024年海外收入0.35亿元,同比+4159.86%;国内收入4.11亿元,同比-14.17%。2024年公司营收下滑主要系部分订单安装调试验收周期较长,暂未能确认收入;归母净利润降幅大于营收降幅主要系公司加大研发投入,且2024年计提较多资产/信用减值损失。

2025Q1公司实现营收1.26亿元,同比+0.89%;实现归母净利润0.24亿元,同比-13.11%。

2毛利率有所下滑,加大研发投入拓展新产品

2024年公司毛利率为28.54%,同比-5.76pct,2025Q1公司毛利率为34.4%,同比+2.6pct。2024年毛利率下降系轧辊磨床市场竞争加剧,公司产品售价降低。分产品看,2024年数控轧辊磨床毛利率为28.43%,同比-5.62pct;维修改造业务毛利率为35.82%,同比+2.32pct;备件业务毛利率为21.49%,同比-14pct。2024年公司销售净利率14.41%,同比-11.20pct,主要系研发费用率提升及资产/信用减值损失增加。2025Q1公司销售净利率为18.8%,同比-3.6pct。

2024年公司期间费用率为18.20%,同比+3.68pct,销售/管理/财务/研发费用率为4.73%/5.79%/-1.45%/9.14%,同比+0.64pct/+0.19pct/+0.73pct/ +2.13pct。2025Q1公司期间费用率为18.4%,同比+4.1pct。2024年公司积极布局内/外螺纹产品以及半导体精密磨削领域,研发费用率同比提升较多。

3合同负债同比提升,经营活动现金流改善

截至2024年末公司合同负债为2.48亿元,同比+3.65%,表明公司目前在手订单情况良好,未来有望兑现业绩。2024年公司经营活动净现金流为1.26亿元,同比+421.50%,销售回款有所改善。投资活动产生的现金流量净额为-4.61亿元,同比下降308.43%。主要原因是公司增加了固定资产投资。

4轧辊磨床业务为基础,切入内/外螺纹磨床与半导体精密磨削领域

1)切入丝杠加工设备领域:2025年3月25日华辰装备与福立旺签订合同,华辰装备将在未来一年内向福立旺提供精密内/外螺纹磨床及高速外圆磨床共100台,用于加工行星滚柱丝杠相关部件。

2)布局半导体精密磨削领域:2024年12月19日,公司公告拟与长光大器共设合资公司,合资公司主要从事超精密光学元件磨床、超精密导轨磨床的应用验证,以及承接光学元件、半导体等超精密零部件磨削加工服务业务。其中华辰装备负责生产制造超精密光学元件磨床、超精密导轨磨床。

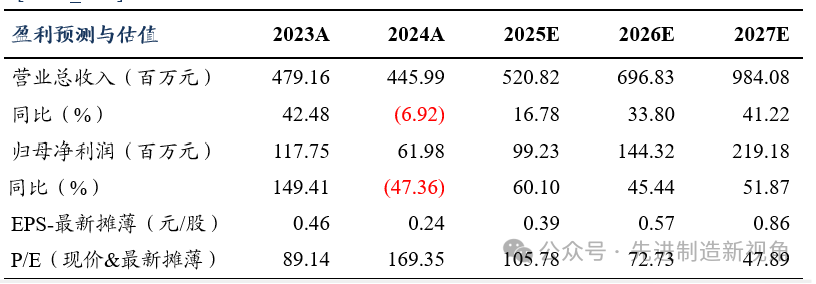

盈利预测与投资评级

我们维持公司2025-2026年归母净利润预测为0.99/ 1.44亿元,预计2027年归母净利润为2.19亿元。当前市值对应PE分别为106/73/48倍,考虑公司积极布局丝杠加工设备与半导体精密磨削领域,维持公司“增持”评级。

风险提示

人形机器人量产进展不及预期,磨床需求不及预期,行业竞争加剧。

东吴机械团队