国信金属 | 铂科新材三季报点评:三季度维持良好的经营状态,未来有望保持高成长性

(来源:刘孟峦有色钢铁研究)

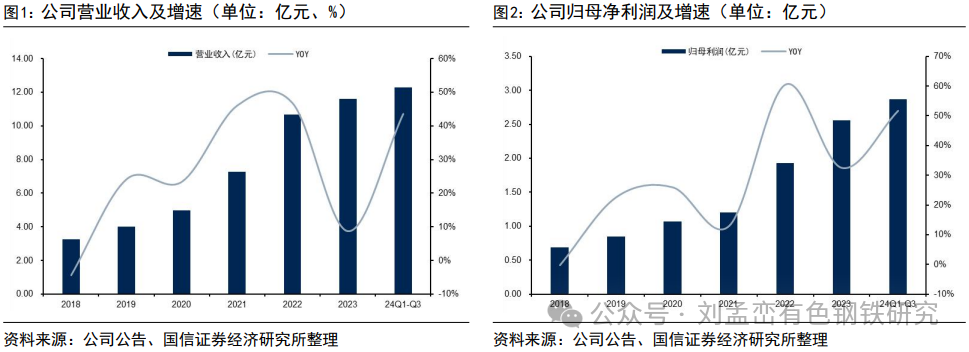

公司发布三季报:前三季度实现营收12.27亿元,同比+43.63%;实现归母净利润2.86亿元,同比+51.69%。公司Q3单季实现营收4.31亿元,Q3环比-6.58%;实现归母净利润1.01亿元,Q3环比-10.94%。

公司前三季度业绩实现高增长,三季度维持二季度良好的经营状态,主要得益于:1)金属软磁粉芯保持稳健增长,其中,光伏应用领域Q1增长虽有所放缓,但Q2开始明显回暖,预计Q3维持Q2的状态;2)电感元件(以芯片电感为主)继续保持高速增长态势,上半年实现销售收入1.95亿元,环比2023年下半年增长138.92%,占营业收入的比重达到24.5%,预计Q3维持Q2良好的经营水平;3)金属软磁粉末取得了较大的增长,此外,公司筹建的年产能达6000吨/年的粉体工厂,预计下半年可释放部分产能,并预估2025年建设完成;4)公司的产品体系和收入结构都得到进一步完善,有效熨平了下游部分行业周期性波动对公司整体经营业绩和发展速度的影响。

公司发布《2024年度以简易程序向特定对象发行股票预案》:拟募集资金3亿元,募集资金净额将全部用于“新型高端一体成型电感建设项目”,公司拟在惠州市建设一个新的生产基地,新基地主要用于新型高端一体成型电感产品的研发、生产和销售,计划项目建设周期为30个月。

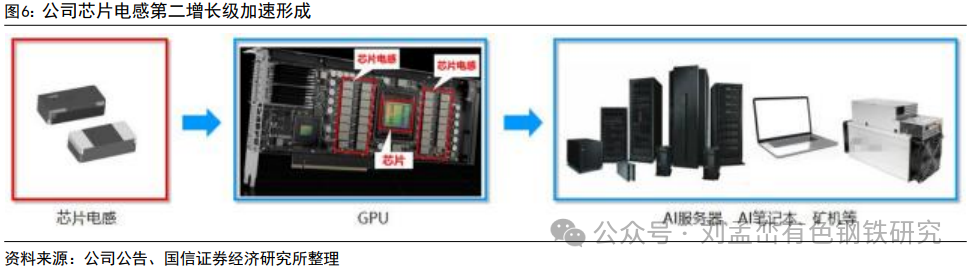

芯片电感第二增长级加速形成。公司已布局芯片电感业务多年,于2023年下半年开始进入大批量生产交付阶段,产品批量用于英伟达AI芯片GPU-H100。另外公司芯片电感通过取得与MPS、英飞凌等半导体与系统解决方案提供商的认可和合作,产品已获得批量订单,并应用于多家全球领先的GPU芯片厂商。产能布局方面,公司持续加速自动化生产线的建设,已于2023年顺利实现500万片/月的产能目标,2024年将根据市场需求情况继续扩充到1000-1500万片/月,以迎接更多的个性化需求。

风险提示:行业竞争加剧,公司产销量和盈利能力不及预期的风险。

报告正文

24年前三季度实现归母净利润2.86亿元,同比+51.69%

公司发布三季报:前三季度实现营收12.27亿元,同比+43.63%;实现归母净利润2.86亿元,同比+51.69%;实现扣非归母净利润2.81亿元,同比+55.41%;实现经营活动产生的现金流量净额1.68亿元,同比+520.05%。公司24Q1/Q2/Q3分别实现营收3.35/4.61/4.31亿元,Q3同比+58.06%,Q3环比-6.58%;24Q1/Q2/Q3分别实现归母净利润0.72/1.14/1.01亿元,Q3同比+84.73%,Q3环比-10.94%;24Q1/Q2/Q3分别实现扣非归母净利润0.68/1.12/1.01亿元,Q3同比+87.35%,Q3环比-9.78%。

公司前三季度业绩实现高增长,其中三季度维持二季度良好的经营状态,主要得益于:

1)金属软磁粉芯保持稳健增长,其中通讯、服务器电源及UPS应用领域、新能源汽车及充电桩领域、空调领域销售收入同比取得较快增长;光伏应用领域Q1增长虽有所放缓,但Q2开始明显回暖,预计Q3维持Q2的状态;

2)电感元件(以芯片电感为主)继续保持高速增长态势,上半年实现销售收入1.95亿元,环比2023年下半年增长138.92%,占营业收入的比重达到24.5%,已成为公司业务发展规划中的主力军,预计Q3维持Q2良好的经营水平;

3)金属软磁粉末取得了较大的增长,上半年实现销售收入约1386万元,同比+25.26%,此外,公司筹建的年产能达6000吨/年的粉体工厂,预计下半年可释放部分产能,并预估2025年建设完成;

4)公司的产品体系和收入结构都得到进一步完善,有效熨平了下游部分行业周期性波动对公司整体经营业绩和发展速度的影响。

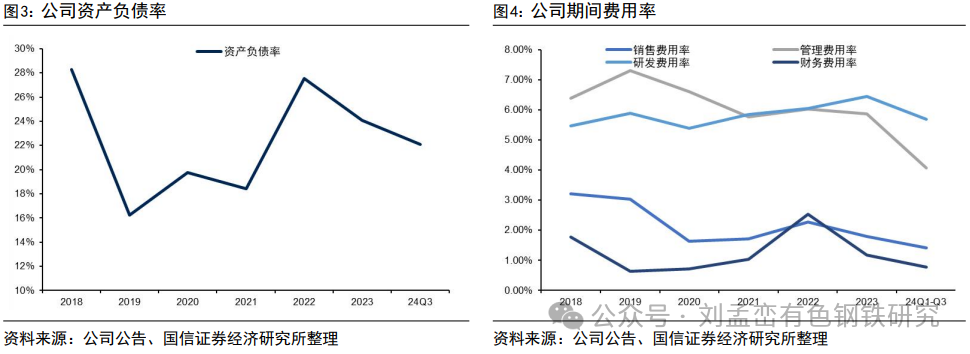

财务数据方面:①截止至2024年三季度末,公司资产负债率为22.11%,相比于2023年末下降1.95个百分点;在手货币资金约2.62亿元,同比+18.54%;在手存货约1.86亿元,同比-18.17%;②期间费用方面,公司今年前三季度销售费用约1743万元,同比+8.19%;管理费用约4994万元,同比+10.61%;研发费用约6979万元,同比+44.52%;财务费用约944万元,同比+25.59%;③公司发布《2024年度以简易程序向特定对象发行股票预案》,拟募集资金总额为3亿元,扣除发行费用后的募集资金净额将全部用于“新型高端一体成型电感建设项目”,公司拟在惠州市建设一个新的生产基地,新基地主要用于新型高端一体成型电感产品的研发、生产和销售,计划项目建设周期为30个月。

公司多领域拓展保障中长期成长性

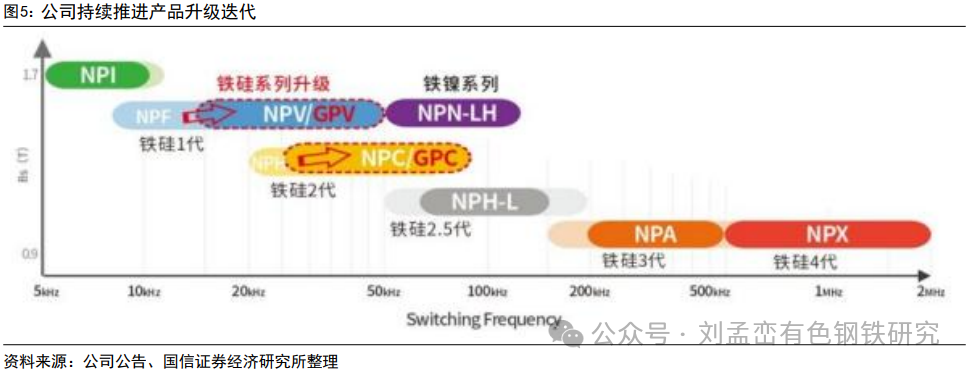

公司专注于金属软磁粉、金属软磁粉芯及相关电感元件产品的研发、生产和销售。公司持续推进产品升级迭代。2023年,公司推出的全新铁硅系列磁粉芯(NPV和NPC系列)、铁镍系列磁粉芯(NPN-LH)市场反馈良好,市场占比逐步提升;公司对NPV、NPC两大系列继续优化升级,成功研发了GPV、GPC系列,将于2024年推向市场,丰富了公司的金属软磁粉芯产品线;公司拟开发的铁硅5代磁粉芯在实验室取得了突破性进展,其损耗特性在铁硅4代的基础上进一步降低了约50%,可满足市场对更高频趋势的需求。

芯片电感第二增长级加速形成。芯片电感起到为芯片前端供电作用,金属软磁粉芯芯片电感方案更适用于高算力芯片应用场景。公司已布局芯片电感业务多年,于2023年下半年开始进入大批量生产交付阶段,产品批量用于英伟达AI芯片GPU-H100。另外公司芯片电感通过取得与MPS、英飞凌等半导体与系统解决方案提供商的认可和合作,产品已获得批量订单,并应用于多家全球领先的GPU芯片厂商。公司同时有多个在研项目也将陆续实现量产,其中,适用于AI服务器电源电路的TLVR电感,目前已经实现小批量生产。产能布局方面,公司持续加速自动化生产线的建设,已于2023年顺利实现500万片/月的产能目标,2024年将根据市场需求情况继续扩充到1000-1500万片/月,以迎接更多的个性化需求。

法律声明

本公众号不是国信证券研究报告的发布平台,本公众号只是转发国信证券发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解和歧义。提请订阅者参阅国信证券已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。国信证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本公众号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据国信证券后续发布的证券研究报告在不发布通知的情形下作出更改。国信证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本公众号中资料意见不一致的市场评论和/或观点。