【中航新材料】铂科新材2024Q3点评:业绩符合预期,项目蓄力突破产能瓶颈

(来源:中航证券研究)

业绩概要

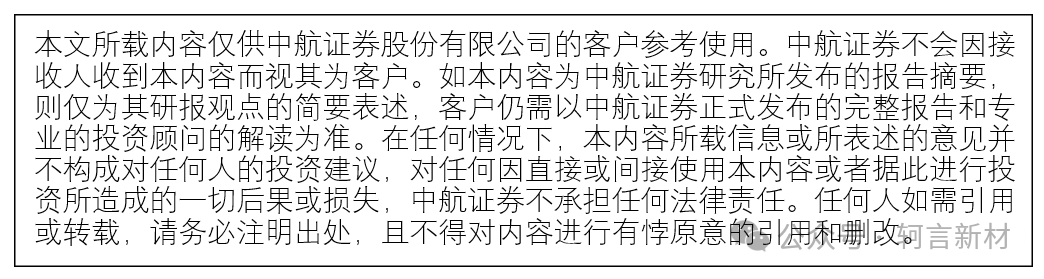

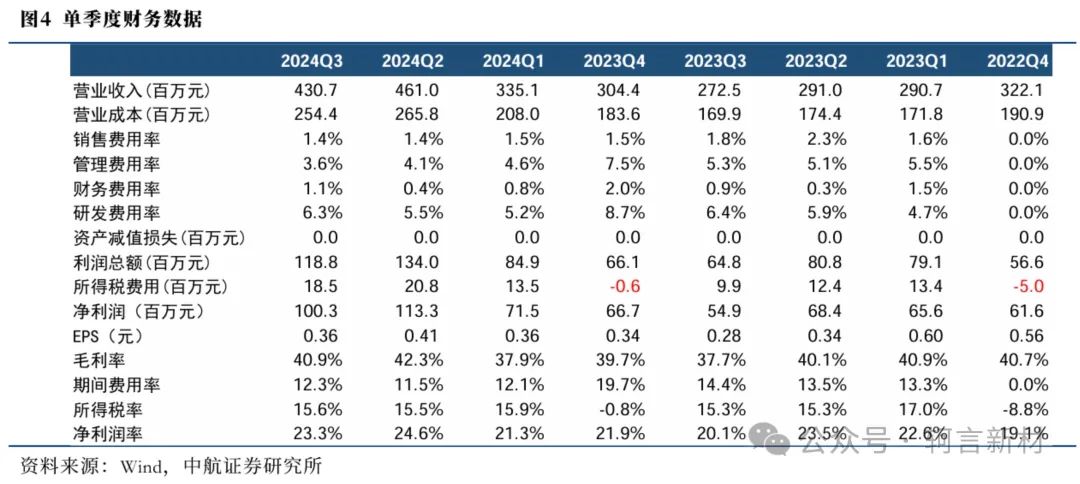

公司2024年前三季度实现营业收入12.27亿元(同比+43.6%),实现归母净利润2.86亿元(同比+51.7%),扣非后归母净利润为2.81亿元(同比+55.4%),对应基本EPS为1.02元。其中,公司Q3实现营收4.31亿元(同比+58.1%,环比-6.6%),归母净利润1.01亿元(同比+84.7%,环比-10.9%),扣非后归母净利润为1.01亿元(同比+87.4%,环比-9.8%),单季度基本EPS为0.36元。

投资要点

业务景气度延续:受益于下游人工智能、新能源汽车、光伏等领域的旺盛需求,公司的磁粉芯、芯片电感、软磁粉三大业务均保持高质量成长。2024年前三季度:①金属软磁粉芯业务实现稳中有升,通讯、服务器电源及UPS应用受下游新基建和人工智能领域的快速发展而实现了相关产品的营收高增;新能源汽车及充电桩领域,公司取得了比亚迪、华为及其他客户的认可与合作,业务营收实现较快增长;空调应用领域,公司凭借河源基地的自动化优势,卓越的产品竞争力助力营收实现同比大幅增长;前期光伏逆变器厂商去库存影响逐渐消退,营收整体维稳。②芯片电感业务占公司营收比重持续增加,第二增长曲线已步入发展快车道并具备强劲的增长潜力。公司的芯片电感产品持续取得MPS、英飞凌等全球知名半导体厂商的高度认可,并新进入了多家知名半导体厂商供应商名录。③金属软磁粉末方面,公司的外销售粉末主要为解决客户痛点的定制化产品,报告期内公司惠东基地持续筹建年产能达6,000吨/年的粉体工厂,预计在今年下半年可逐步释放产能,突破外销粉末产能瓶颈。

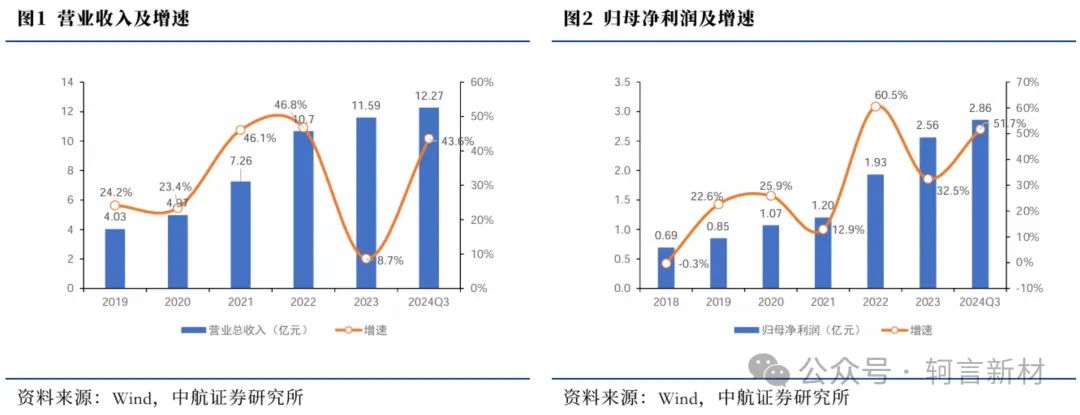

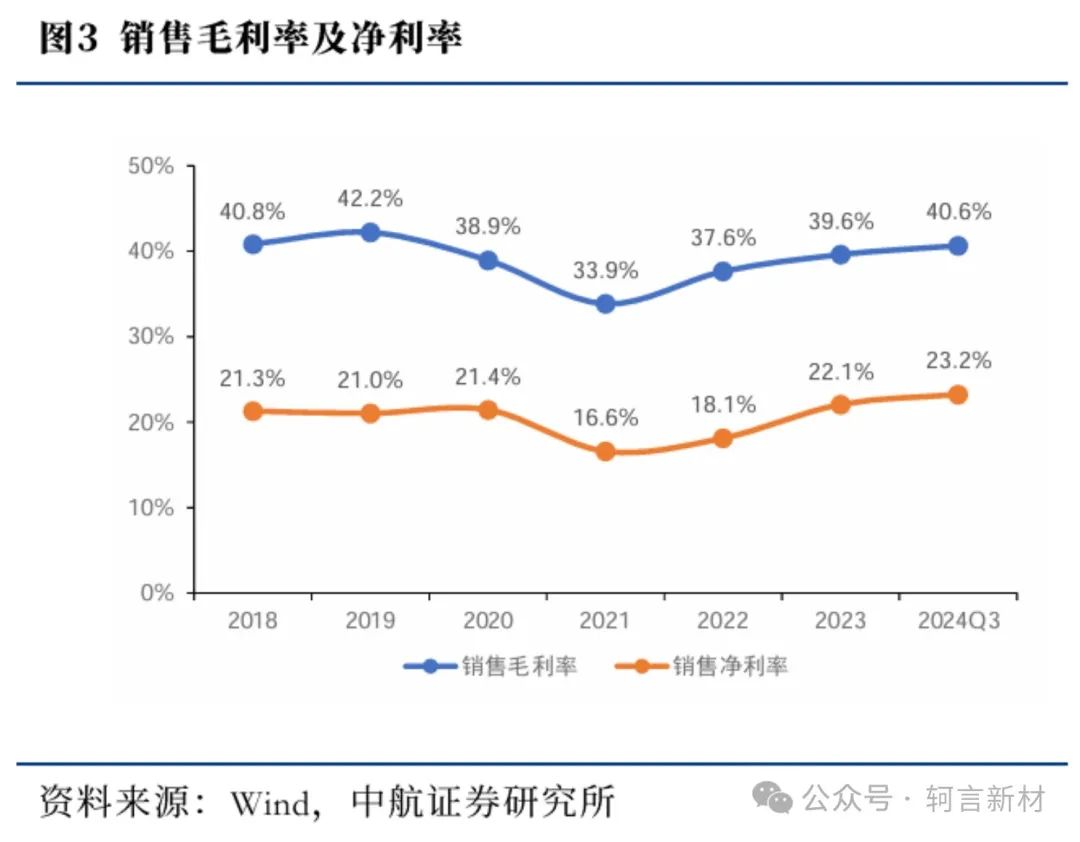

盈利性有望稳中有进:2024年前三季度公司毛利率/ 净利率分别为40.6%/ 23.2%,毛利率同比+1.05pcts,净利率同比+1.11pcts,盈利性同比改善主要得益于芯片电感产品放量带动盈利快速提升。单季度来看,2024Q3公司毛利率/净利率分别为40.9%/ 23.3%,分别环比-1.41pcts/ -1.27pcts,单季度盈利性环比小幅下降主要由于Q2基数较高,Q2磁粉芯业务需求回暖及芯片电感快速增量共同带动盈利性大幅提升。

多条线项目齐头并进:①现有芯片电感产线方面,今年公司将根据市场需求扩充芯片电感现有产线产能至1000-1500万片/月,以匹配旺盛的算力建设需求;②2024年8月公司发布定向增发预案,拟投资4.54亿元用于建设“新型高端一体成型电感建设项目”,其中拟使用募集资金3.0亿元,计划建设周期为30个月。该项目计划新建芯片电感生产基地,以解决下游需求快速增长带来的产能瓶颈问题;③2024年7月,公司公告称,将投资建设泰国高端金属软磁材料及磁元件生产基地,以更好的满足海外市场对一体成型芯片电感及磁粉芯等产品日益旺盛的市场需求,项目首期投资不超过人民币1亿元。④公司的可转债项目拟于河源基地新增2万吨金属软磁材料年产能,目前处于产能爬坡阶段,预计于2025年3月达到可使用状态,与惠东基地合计有望达到5万吨以上年产能。⑤公司自2023年起开始筹建年产能6000吨的惠东粉体工厂,预计2024年下半年可陆续释放部分产能,2025年可建设完成,该项目的建设将有效解决外销粉末的产能瓶颈。

投资建议

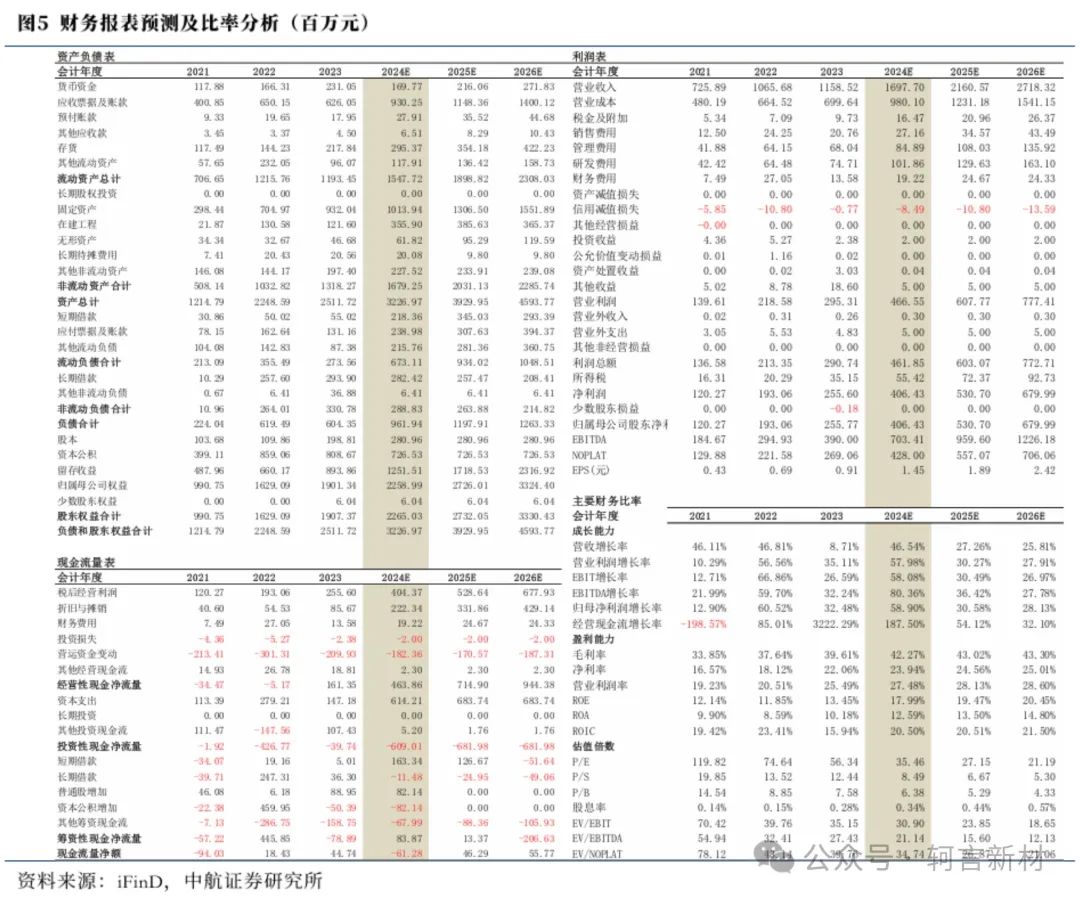

公司主业磁粉芯业务立足于新能源行业,通过着力延伸布局算力建设上游芯片电感环节,与全球领先的GPU芯片厂商形成业务绑定,进一步巩固了其“金属软磁材料及应用专家”的行业地位,第二增长曲线已然开启,有望享受人工智能时代的高速发展红利。我们预计公司2024-2026年实现营业收入分别为17.0/ 21.6/ 27.2亿元,同比+46.5%/ +27.3%/ +25.8%,实现归母净利润分别为4.06/ 5.31/ 6.80亿元,同比+58.9%/ +30.6%/ +28.1%,对应PE 35X/ 27X/ 21X。维持“买入”评级。

风险提示:产品价格大幅波动、募投项目进程不及预期、终端需求不及预期等。

盈利预测

本文数据来源如无特别说明均来自Wind资讯

中航证券新材料团队:擅长新材料和宏观周期研究,依托中航工业集团强大产业背景,研究体系重点围绕航空航天新材料、能源材料、轻量化材料及工艺等,形成赛道型产业链覆盖和跟踪,注重投研一体,形成业务层面一、二级市场协同。

邓轲(证券执业证书号: S0640521070001),中航证券研究所新材料行业首席分析师。

156-5176-6816

dengke@avicsec.com

证券研究报告名称:铂科新材(300811)2024Q3点评:业绩符合预期,项目蓄力突破产能瓶颈

对外发布时间:2024年10月27日