维康药业2023年转亏 2020年上市募8.3亿民生证券保荐

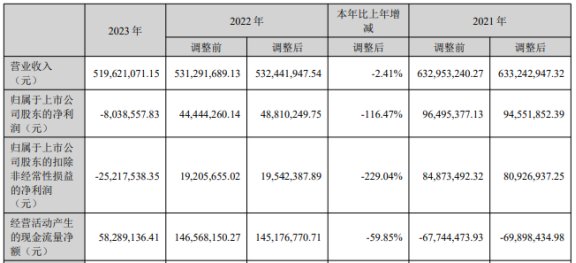

中国经济网北京5月7日讯维康药业(300878.SZ)近日披露的2023年年度报告显示,公司实现营业收入5.20亿元,同比下降2.41%;归属于上市公司股东的净利润-803.86万元,上年同期为4881.02万元;归属于上市公司股东的扣除非经常性损益的净利润-2521.75万元,上年同期为1954.24万元;经营活动产生的现金流量净额为5828.91万元,同比下降59.85%。

公司经董事会审议通过的利润分配预案为:以142,051,296为基数,向全体股东每10股派发现金红利2.50元(含税),送红股0股(含税),以资本公积金向全体股东每10股转增0股。

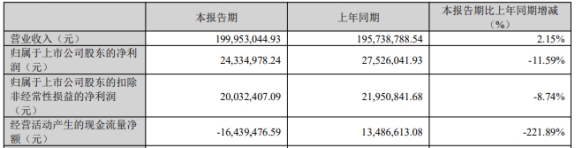

2024年第一季度,维康药业实现营业收入2.00亿元,同比增长2.15%;归属于上市公司股东的净利润2433.50万元,同比下降11.59%;归属于上市公司股东的扣除非经常性损益的净利润2003.24万元,同比下降8.74%;经营活动产生的现金流量净额为-1643.95万元,上年同期为1348.66万元。

维康药业2024年2月7日披露了关于终止向不特定对象发行可转换公司债券事项的公告。公告称,公司在取得中国证监会批复后,积极会同中介机构推进本次发行的各项工作。目前,综合考虑宏观经济环境、资本市场环境及公司发展规划等因素,经公司与中介机构沟通并审慎研究,决定终止向不特定对象发行可转换公司债券事项。

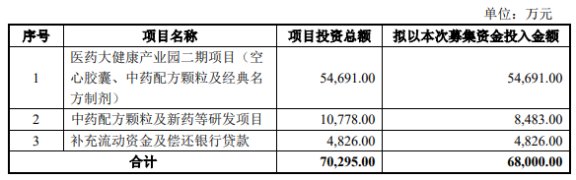

此前,2023年3月3日,维康药业发布关于公司向不特定对象发行可转换公司债券申请获得深交所创业板上市委员会审核通过的公告。维康药业2023年3月7日披露的创业板向不特定对象发行可转换公司债券募集说明书(注册稿)显示,公司本次向不特定对象发行可转换公司债券募集资金总额不超过68,000.00万元,扣除发行费用后,募集资金拟用于以下项目:医药大健康产业园二期项目(空心胶囊、中药配方颗粒及经典名方制剂),中药配方颗粒及新药等研发项目、补充流动资金及偿还银行贷款。维康药业本次拟发可转债的保荐机构(主承销商)是民生证券,保荐代表人是包静静、钟德颂。

维康药业于2020年8月24日在深交所创业板上市,公开发行股票2,011万股,占发行后公司股份总数的比例为25%,发行价格为41.34元/股。

维康药业于上市次日即2020年8月25日达到股价最高点109.80元,其后一路下跌。目前该股处于破发状态。

维康药业首次公开发行股票的保荐机构(主承销商)为民生证券股份有限公司,保荐代表人为任绍忠、钟德颂。

维康药业公开发行募集资金总额为83,134.74万元,扣除发行费用后,募集资金净额为72,559.56万元。维康药业最终募集资金净额较原计划多18,554.56万元。维康药业于2020年8月19日披露的招股书显示,公司拟募集资金54,005.00万元,分别用于医药大健康产业园一期项目(中药饮片及中药提取、研发中心、仓储中心)、营销网络中心建设项目、补充营运资金项目。

维康药业首次公开发行股票的发行费用共计10,575.18万元,其中保荐机构民生证券股份有限公司获得承销保荐费用7,315.86万元。

2022年6月10日,维康药业发布2021年年度权益分派实施公告,公司2021年年度权益分派方案为向全体股东每10股派发现金股利5.40元,同时,以资本公积金向全体股东每10股转增8股。权益分派股权登记日为2022年6月16日,除权除息日为2022年6月17日。