华熙生物VS爱美客:医美龙头,煎熬2024

8月底,爱美客和华熙生物相继发布财报,两家医美龙头股的财报验证了那句——真正困住你的,可能正是你念念不忘的远方:

2B起家苦求转型的华熙生物,被2C的功能性护肤品业务所累;独占颈部除皱(嗨体)细分市场的爱美客,被经济周期和竞品上市所累。

公告发布日次日,两家龙头医美公司就分别迎来12.31%和7.17%股价跌幅调整,很显然,市场对二者表现各有各的不满。

某种程度上讲,华熙生物和爱美客因不同的业务侧重和资源倾斜,几乎可以代表医美行业的大部分公司,如今两家龙头企业双双陷入窘境,背后是愈演愈烈的价格战、产品矩阵攻防战等行业生态。

1、华熙生物:强于2B,弱于2C

华熙生物营收、利润双降:2024年H1,华熙生物营业收入录得28.11亿元,同比下降8.61%;同期归母净利润为3.41亿元,同比下降19.51%。

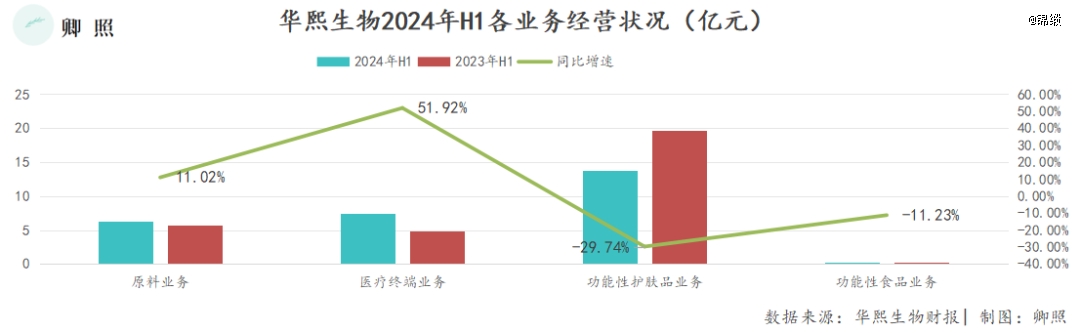

重要的是,作为华熙生物2B转向2战略的核心——功能性护肤品业务,在上半年实现收入13.81亿元,同比下降29.71%,近半权重(49.29%)拉平了公司整体的增长。

①原料业务(占营收的22.47%)

无论是技术路径的*迭代,还是技术落地产业带来的规模效应,华熙生物在透明质酸原料及其背后的合成生物平台,具有不可比拟的优势,在一定的时间窗口下,华熙生物的原料出口逻辑几乎是对海外友商的降维打击。

2024年H1原料业务收入录得6.30亿元,同比增长11.02%。其中,美洲地区销售收入高速增长带动下,出口原料销售收入3.28亿元,同比增长19.30%,对业务板块起到了拉动效应。

②医疗终端(占营收的26.51%)

看似2C实则2B,医美行业一贯信息传递由B段向C段传导,尤其是市场扩张期消费者从医美机构销售处获得医美项目的建议。

因此传统医美上游厂商的销售精力通常还是放在机构端,以及对医生进行学术推广和培训,爱美客早期市场开拓就是延续这一思路进行医疗机构的铺设。

同一逻辑,华熙生物在2024年H1也在致力于更大范围的覆盖医美机构,据财报信息,上半年华熙生物医美机构覆盖率同比增长50%,对应的是*收入项皮肤类医疗产品实现5.55亿元收入,同比增长70.14%,医疗终端业务收入进一步录得7.43亿元,同比增长51.92%。

受制于过去2B端的原料业务价格承压,华熙看似对2C业务有着深深的向往,过去很长一段时间,资源都在似有似无地往功能性护肤品和功能性食品的2C业务上靠。然而,2B和2C业务的增长逻辑有着极大的撕裂性:

一方面华熙历来心智以透明质酸原料见长,华熙生物旗下的功能性护肤品牌润百颜、夸迪、肌活和米蓓尔,过去在营销端并未有突出的记忆点,改变C端用户认为其仅有透明质酸式的基础保湿功效的认知。

另一方面,作为深度原料的溢出业务,以可食用玻尿酸为触点,对标发达国家保健食品的市场空间,华熙推出功能性食品。

然而,在经济调整期教育市场并不容易,2021年推出*玻尿酸饮用水至今,华熙生物都没能走出“消费者教育初期阶段”。

③功能性护肤品(占营收的49.29%):2024年H1功能性护肤品业务收入录得13.81亿元,同比下降29.74%;

④功能性食品业务(占营收的1.75%):2024年H1功能性食品收入录得2922万元,同比下降11.23%。

值得注意的是,今年上半年的华熙生物并不太平,除了市场端上半年闹的沸沸扬扬的某离职员工事件外,还离职了一位副总经理和两位核心技术人员,这不得不引发投资者担忧。

2、爱美客:达摩克利斯之剑终于落下

爱美客营收、利润增速收窄:2024年H1,爱美客营业收入录得16.57亿元,同比增长13.53%;同期归母净利润为11.21亿元,同比增长16.35%。

进一步拆分来看,2024年第二季度爱美营收和归母净利增速分别为2.35%和8.03%,打破过去高增长的走势,低于市场预期。

我们曾在文章《重估爱美客》中重点讨论过,爱美客的核心优势有二:一是在颈部除皱细分市场(嗨体)的独占和先发优势,二是早期对非公立机构的全面绑定,实现某种意义上的共赢。

以上逻辑正在受到前所未有的冲击,这一点在财报释出后更为显著:

首先,经济周期调整下,非手术类医美项目属于改善型服务,消费者对其预算本身就有弹性,而放到市场端的嗨体价格大约到400-500元/1.5ml(据新氧),每次使用大约5ml的均值来算,一次需要花费大概1300-1700元,很难释放口红效应;

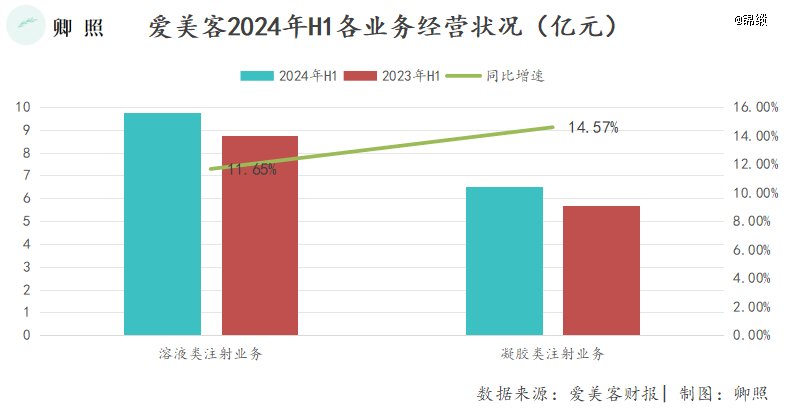

①溶液类(嗨体为主)注射产品(占营收比58.92%)

即便独占市场,爱美客溶液类注射产品也不得不向周期低头,2021-2023年,此业务的单支售价从384.11元降低到374.44元,再到352.02元。2024年H1,或许是以价换量的边际效应递减,业务收入录得9.76亿元,同比增长11.65%,与上市以来55.2%的复合增速形成巨大落差。

重要的是,今年7月,华熙生物适用于颈部除皱的产品获批,直指嗨体腹地,对爱美客的估值逻辑造成巨大的颠覆。

因为医美是典型的产品驱动型,*新品上市意味着发掘巨大的消费潜力(溢价空间+复购次数),而后续产品上市,对先发者造成的冲击也是叠加式演进的。

其次,医美竞争下半场,爱美客很难再现上市当初的风采。

一方面,其后续上市的产品都再难现嗨体的盛况,已经上市的再生材料(濡白天使),紧随其后的与华东医药的Lanluma等竞品上市,重组胶原中沉入细分领域的巨子生物和锦波生物;而即将上市的肉毒毒素和司美格鲁肽,更是前有四环医药、兰州生物、华东医药等提前布局。

另一方面,当消费者教育进入下半场,消费者倾向于从网络了解不同医美竞品产品之间的差别,自主进行选择,因此机构端或医师占据消费者决策的权重是递减的。

②凝胶类注射类产品(占营收比39.17%):2024年H1收入录得6.49亿元,同比增长14.57%,终结了上市以来109.84%的高增长趋势。

被认定为“医美茅”,爱美客作为A股化美容护理板块中市值最高的投资标的,市场对其估值中本就蕴含对业绩高增长的预期,如今2024年H1财报的释出,几乎等于给投资者浇了盆冷水,如此也难怪后者用脚投票了。

3、谨慎扩张,煎熬2024

无论是爱美客的嗨体降价,还是华熙生物的护肤业务受阻,都折射出内部竞争激烈、拓展外延业务受阻的行业现状。

目前来看,两家巨头给出的参考答案是谨慎扩张,具体解法有二:

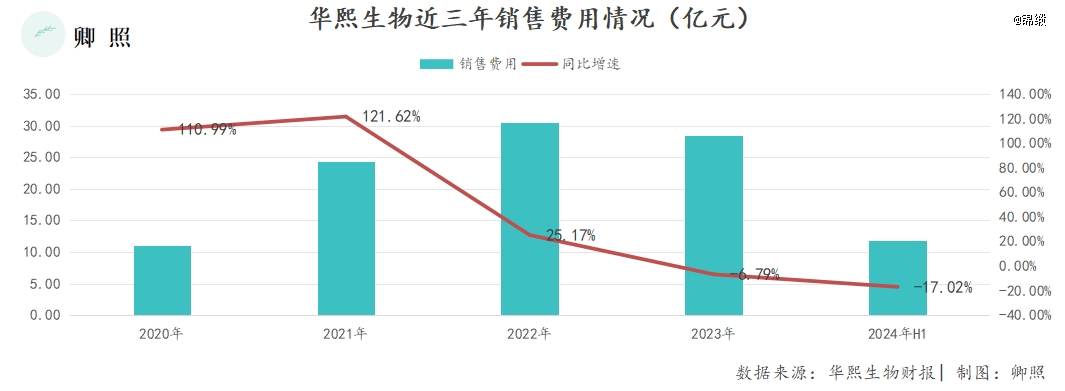

其一在控费。两家企业在营销活动上显得尤为低调,投入方面也更加谨慎,今年上半年,爱美客和华熙生物不约而同的选择了控制营销费用。

其二在外延性扩充。

爱美客的外延在于扩充产品种类,截至2024年H1,爱美客储备了多项在研管线,包括体重管理产品、A型肉毒毒素产品、面部埋线产品、注射填充类产品、以及布局射频仪器等等;

华熙生物的外延在于出海(扩产能),其透明质酸,以及合成生物平台衍生的依克多因、麦角硫因等生物活性物销往海外,业务范围的物理性扩充拉回其他业务的部分颓势。

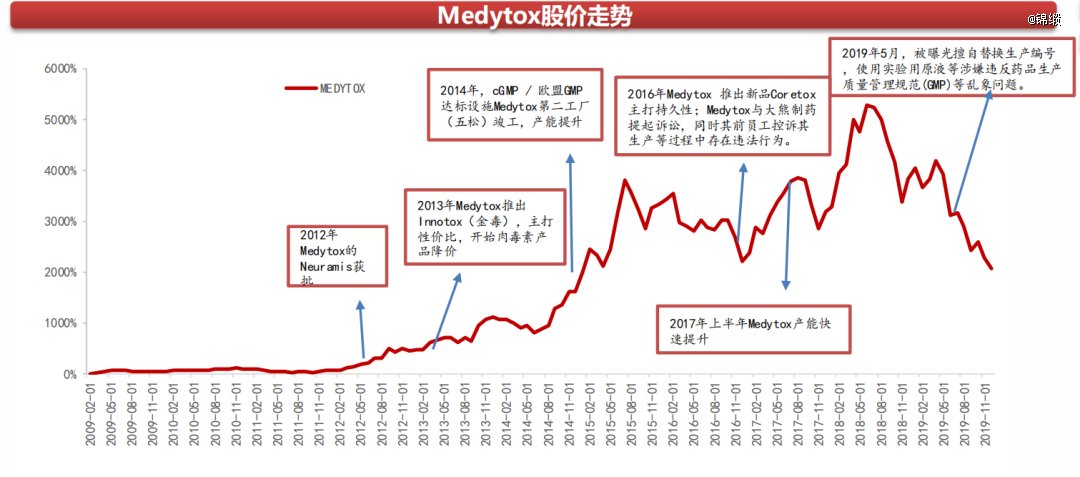

品类扩充和扩产能是医美企业业绩保持长期增长的重要法则,可以参考的先例是韩国医美企业Medytox。

上图截取的是2009年-2019年Medytox股价走势,背景是韩国医美市场在2010年前后进入激烈竞争,期间Medytox股价几经震荡,其市值提振几乎都是遵循着出新品、扩产能为主要节奏,这或许可以给中国医美企业以启示与慰藉。

【本文由投资界合作伙伴锦缎授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。