国安达上半年转亏 2020年上市即巅峰招商证券保荐

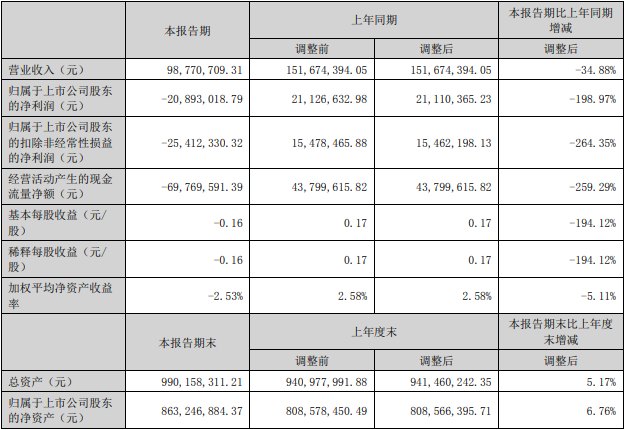

中国经济网北京9月13日讯国安达(300902.SZ)近日发布2023年半年度报告,报告期内,该公司实现营业收入9877.07万元,同比下降34.88%;实现归属于上市公司股东的净利润-2089.30万元,较上年同期2111.04万元下降198.97%;实现归属于上市公司股东的扣除非经常性损益的净利润-2541.23万元,较上年同期1546.22万元下降264.35%;经营活动产生的现金流量净额为-6976.96万元,较上年同期4379.96万元下降259.29%。

2022年,国安达实现营业收入2.65亿元,同比增长4.64%;实现归属于上市公司股东的净利润1511.39万元,同比下降42.85%;实现归属于上市公司股东的扣除非经常性损益的净利润491.68万元,同比下降64.67%;经营活动产生的现金流量净额为214.95万元,同比下降95.74%。

国安达于2020年10月29日在深交所创业板上市,发行数量为3,199.50万股,发行价格为15.38元/股,保荐人(主承销商)为招商证券股份有限公司,保荐代表人为张寅博、许德学。

上市首日,国安达盘中最高价报70.00元,为该股上市以来最高价,此后该股股价震荡下跌。

国安达首次公开发行股票募集资金总额为49,208.31万元,扣除发行费用后,募集资金净额为44,215.99万元。国安达最终募集资金净额比原计划少15,790.09万元。国安达于2020年10月26日披露的招股说明书显示,该公司拟募集资金60,006.08万元,分别用于超细干粉自动灭火装置生产项目、乘客舱固定灭火系统生产项目、变压器固定自动灭火系统生产项目、研发中心建设项目和补充流动资金。

国安达首次公开发行股票的发行费用为4,992.32万元,其中,保荐及承销费用3,653.48万元。

根据国安达于2023年2月23日发布的2023年度以简易程序向特定对象发行股票预案(二次修订稿),本次发行拟募集资金总额为人民币9,162.66万元,不超过人民币三亿元且不超过最近一年末净资产百分之二十;在扣除相关发行费用后的募集资金净额将全部用于锂电池储能柜火灾防控和惰化抑爆系统扩产项目。本次发行价格为31.27元/股。本次发行的发行对象为陈皓、郑宜愚、厦门博芮东方投资管理有限公司博芮东方价值33号私募证券投资基金、锦绣中和(天津)投资管理有限公司-中和资本耕耘909号私募证券投资基金,发行对象不超过35名。所有发行对象均以同一价格、以现金方式认购本次发行的股票。