中伟股份:预计2024年上半年净利同比增长8.04%-21.06%

中证智能财讯 中伟股份(300919)7月14日晚间披露业绩预告,预计2024年上半年归母净利润8.3亿元至9.3亿元,同比增长8.04%-21.06%;扣非净利润预计7.4亿元至8.4亿元,同比增长22.31%-38.84%。以7月12日收盘价计算,中伟股份目前市盈率(TTM)约为12.81倍-13.45倍,市净率(LF)约1.39倍,市销率(TTM)约0.76倍。

以本次披露业绩预告均值计算,公司近年市盈率(TTM)情况如下图:

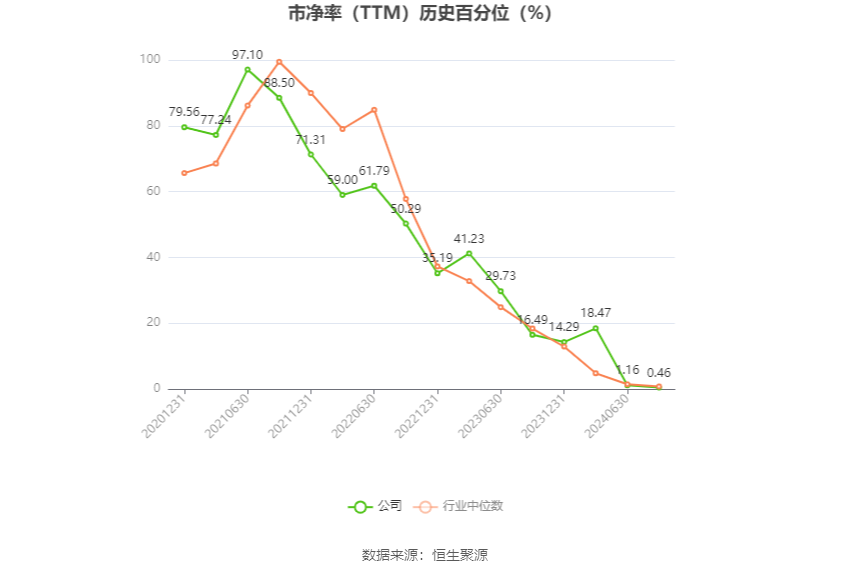

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

资料显示,公司是专业的锂电池新能源材料综合服务商,主要从事锂电池正极材料前驱体的研发、生产、加工及销售,属于国家战略性新兴产业中的新材料、新能源领域。公司主要产品包括三元/磷酸铁前驱体、四氧化三钴,分别用于生产三元正极材料、磷酸铁锂正极材料、钴酸锂正极材料。以上正极材料进一步加工制造成锂电池,最终应用于新能源汽车、储能及消费电子等领域。

报告期内,公司业绩保持持续增长,主要原因如下,公司产品、客户结构持续优化,在行业竞争愈加激烈的态势下,公司四大材料体系产品出货量持续保持正向增长,报告期内,镍、钴、磷、钠四系产品销售量超14万吨,同比增长15%,公司主要产品市场占有率持续保持领先。公司坚定实施一体化,利用富氧侧吹及RKEF双技术路线优势,在印尼建立镍资源冶炼四大原材料生产基地,建成及在建产能规模达20万金属吨。目前公司印尼德邦项目、翡翠湾项目已实现满产,公司印尼NNI项目、印尼中青新能源项目处于产能爬坡阶段。报告期内,公司印尼镍产品整体产出超3.5万金属吨,其中第二季度环比增长39%,后续随着印尼镍冶炼项目产能放量,将推动公司效益进一步提升。公司现已建成电解镍产能8万吨(含参股项目),报告期内,公司电解镍产销量超3.7万金属吨(含参股项目),电解镍产品为公司有效对冲金属市场价格波动风险的重要工具,同时丰富产品条线,为公司带来多元盈利空间。公司积极完善镍资源布局,随着参股矿山的陆续投产、提产,预计后续自供资源比例将大幅提升,为公司的资源保障、盈利增长注入新的动力。

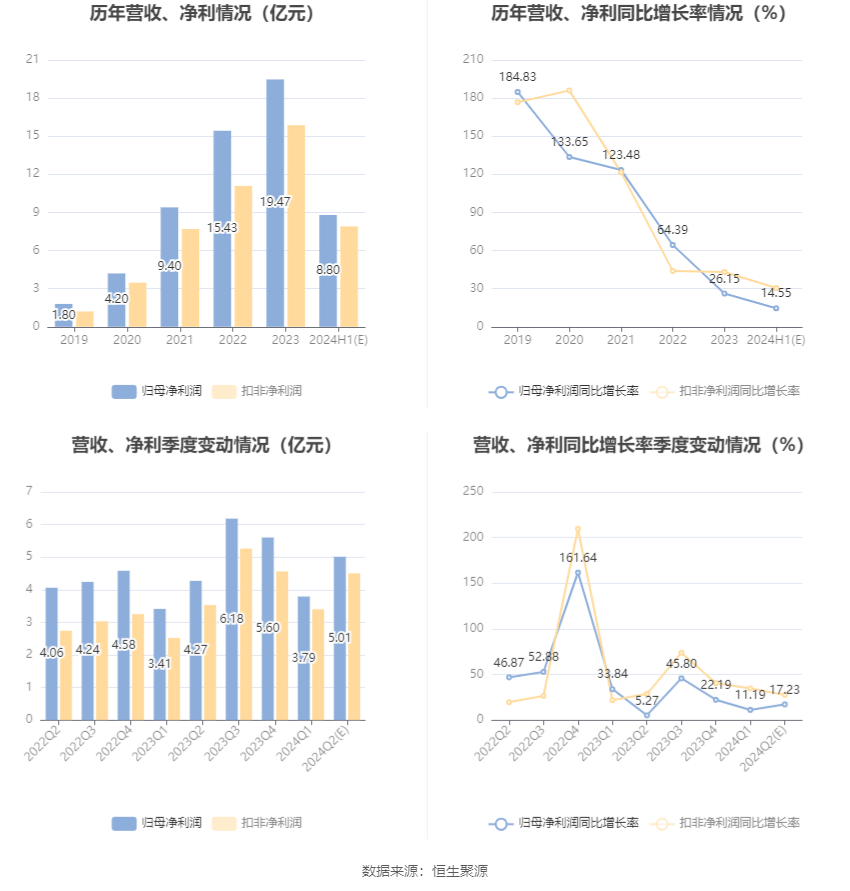

以本次披露业绩预告均值计算,公司近年盈利情况如下图:

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。