盈建科2022亏损 2021上市即巅峰募8亿元东北证券保荐

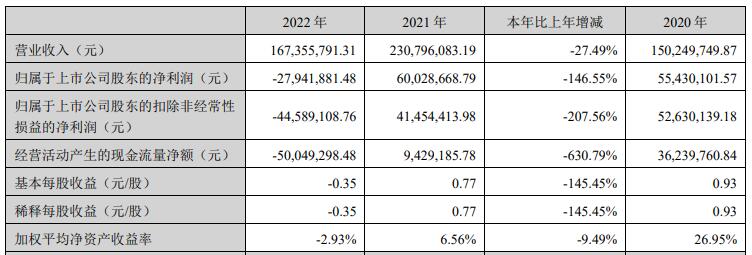

中国经济网北京4月13日讯昨晚,盈建科(300935.SZ)发布2022年年度报告。2022年,盈建科营业收入1.67亿元,同比减少27.49%;归属于上市公司股东的净利润-2794.19万元,上年同期为6002.87万元;归属于上市公司股东的扣除非经常性损益的净利润-4458.91万元,上年同期为4145.44万元;经营活动产生的现金流量净额-5004.93万元,上年同期为942.92万元。

盈建科表示,鉴于公司2022年度亏损,不满足现金分红条件,结合公司经营发展实际情况,为实现公司持续、稳定、健康发展,更好地维护全体股东的长远利益,董事会拟定2022年度利润分配预案为:不派发现金红利,不送红股,不以资本公积金转增股本。

盈建科于2021年1月20日在深交所创业板上市,发行数量为1413万股,发行价格为56.96元/股,上市首日,盈建科盘中创下股价高点190.00元,此后,该股一路震荡走低。

盈建科首次公开发行股票募集资金总额为80,484.48万元,扣除发行费用后,募集资金净额为73,736.44万元。公司首次公开发行股票最终募集资金净额较原计划多4.58亿元。招股说明书显示,该公司拟募集资金2.80亿元,分别用于建筑信息模型(BIM)自主平台软件系统研发项目、桥梁设计软件继续研发项目、技术研究中心建设项目、营销及服务网络扩建项目、补充营运资金。

盈建科首次公开发行股票的保荐机构为东北证券股份有限公司,保荐代表人为牟悦佳、邵其军,上市发行费用为6748.04万元,其中,东北证券股份有限公司获得承销保荐费4724.32万元。

盈建科2022年5月18日披露的公告显示,公司2021年年度权益分派方案为:以公司现有总股本56,505,000股为基数,向全体股东每10股派8元人民币现金,同时,以资本公积金向全体股东每10股转增4股。