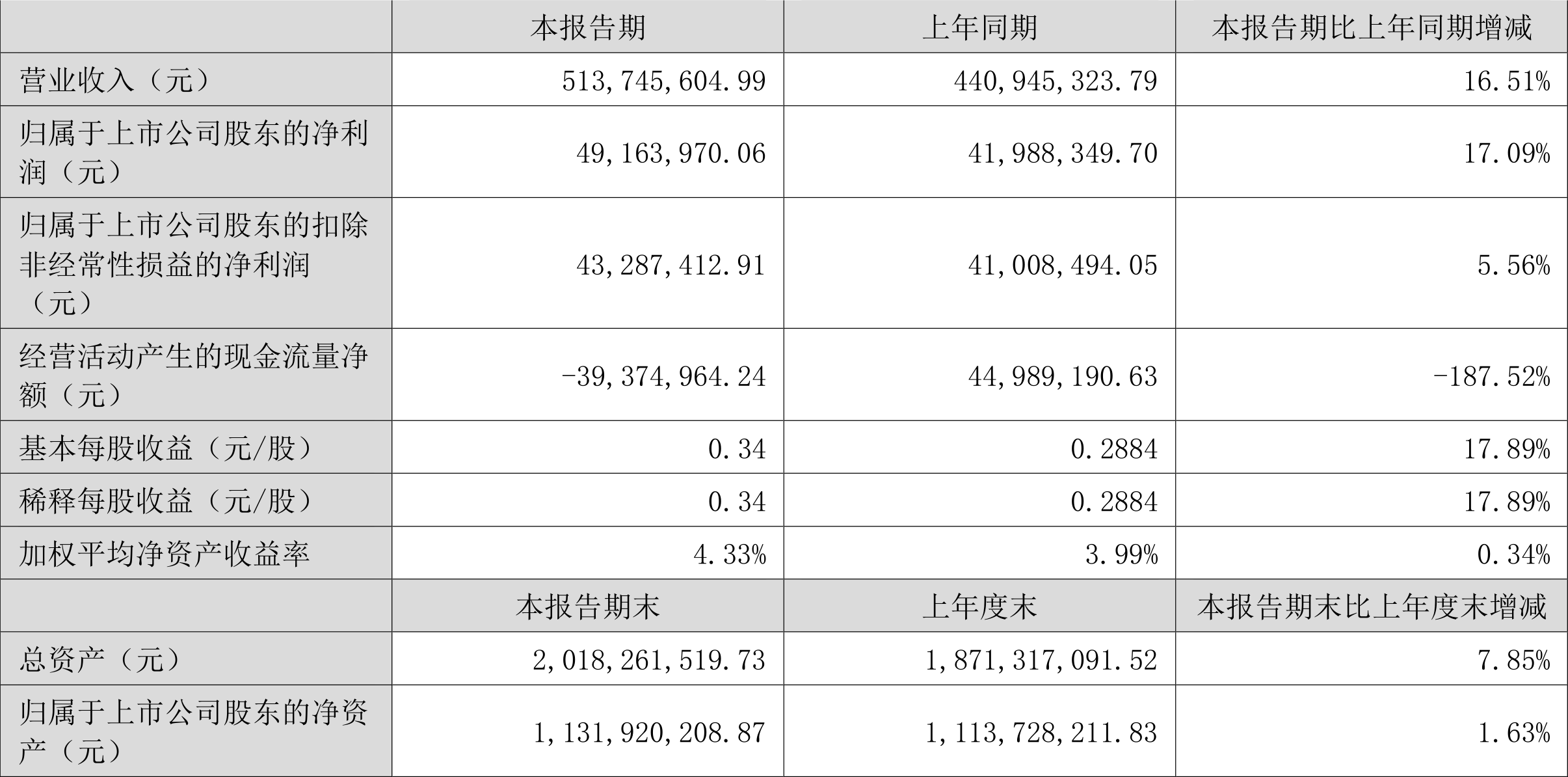

恒辉安防:2024年上半年净利润4916.40万元 同比增长17.09%

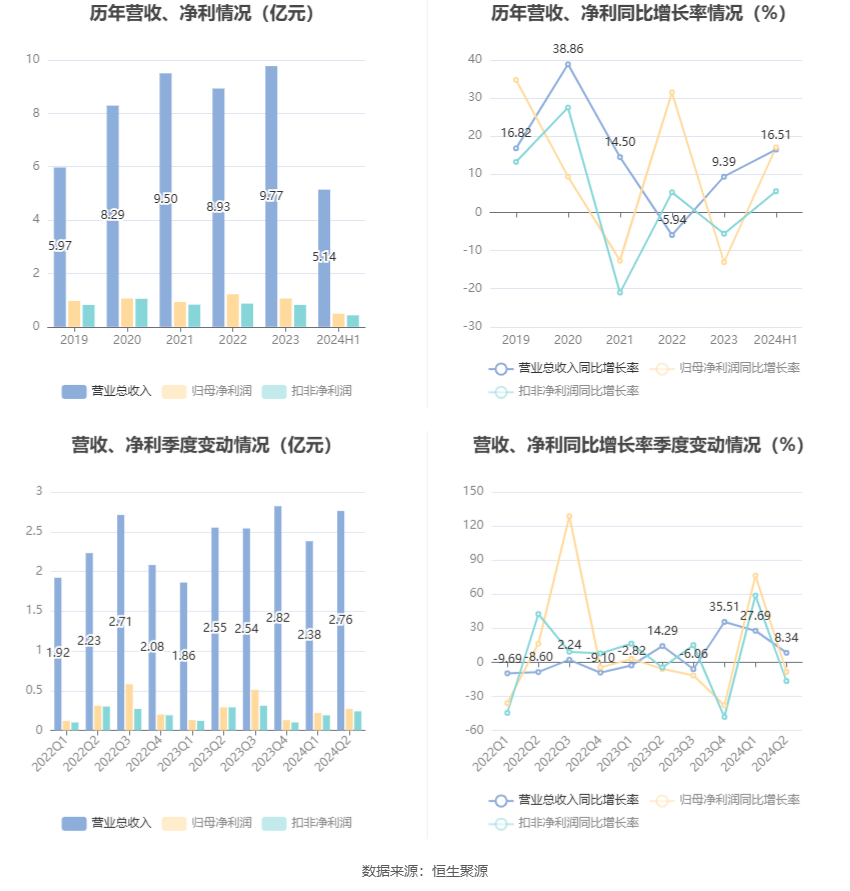

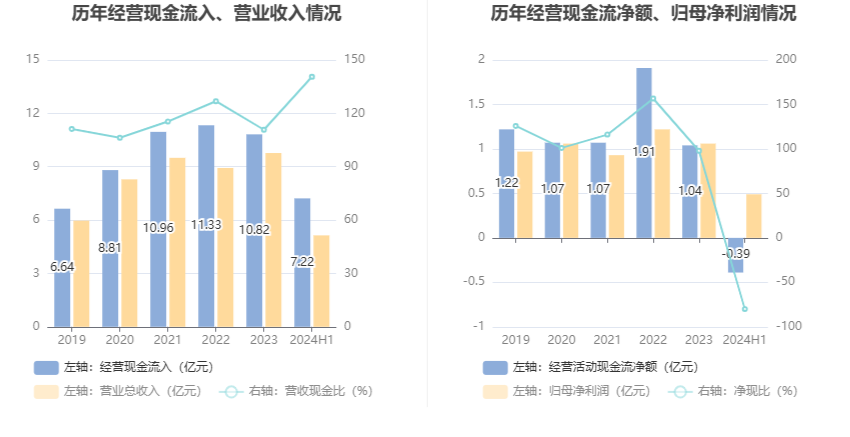

中证智能财讯 恒辉安防(300952)8月30日披露2024年半年度报告。2024年上半年,公司实现营业收入5.14亿元,同比增长16.51%;归母净利润4916.4万元,同比增长17.09%;扣非净利润4328.74万元,同比增长5.56%;经营活动产生的现金流量净额为-3937.5万元,上年同期为4498.92万元;报告期内,恒辉安防基本每股收益为0.34元,加权平均净资产收益率为4.33%。

公告称,公司营业收入变化主要由于报告期内订单增加,收入相应增加。

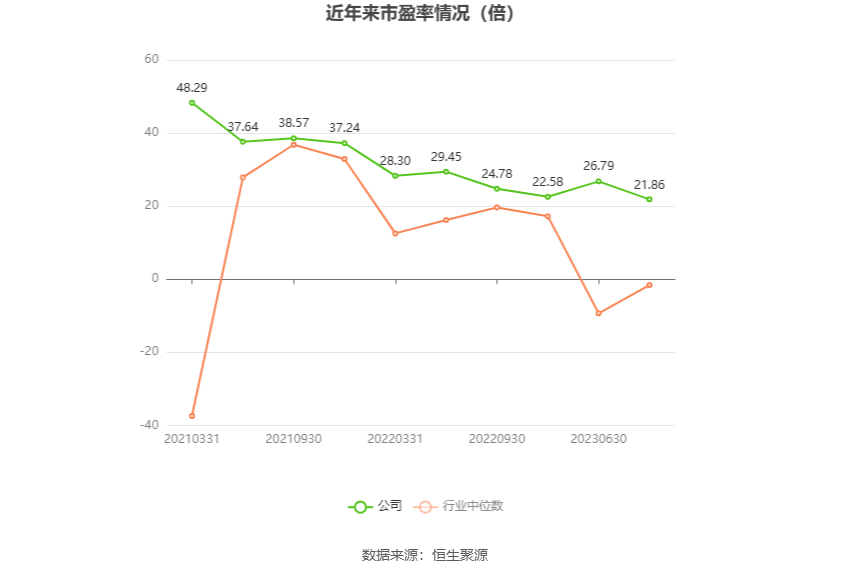

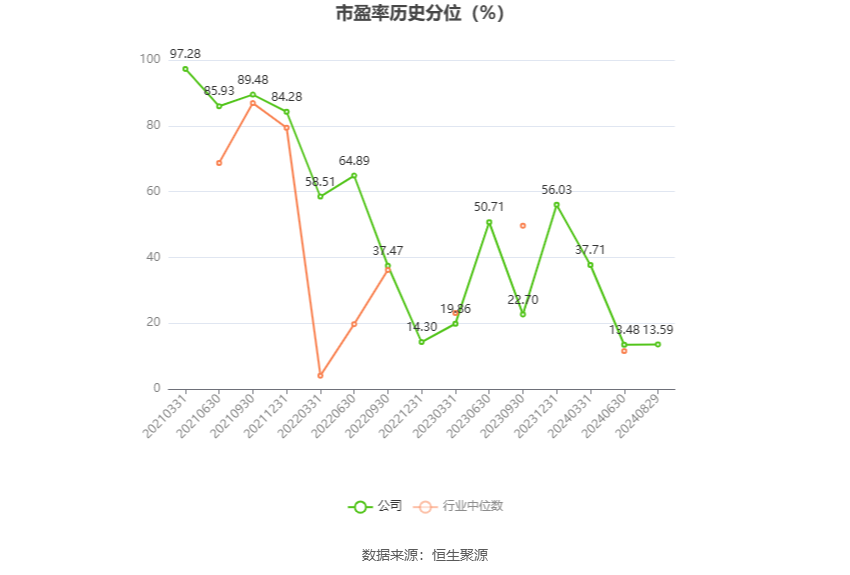

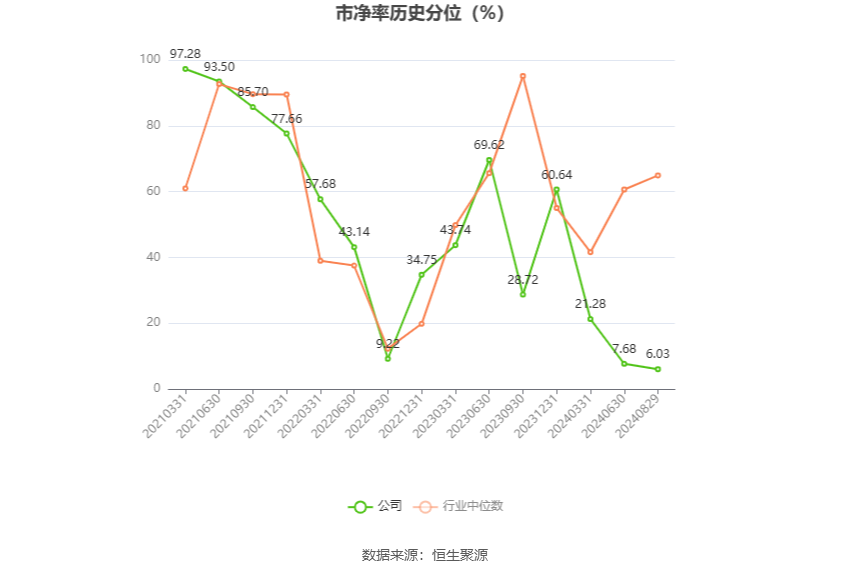

以8月29日收盘价计算,恒辉安防目前市盈率(TTM)约为21.86倍,市净率(LF)约为2.18倍,市销率(TTM)约为2.35倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

根据半年报,公司第二季度实现营业总收入2.76亿元,同比增长8.34%,环比增长16.15%;归母净利润2682.78万元,同比下降8.51%,环比增长20.11%;扣非净利润2411.7万元,同比下降16.64%,环比增长25.80%。

半年报称,报告期内,公司主要从事手部安全防护用品、超高分子量聚乙烯纤维及其复合纤维的研发、生产及销售。公司主要产品为具有防切割、高耐磨、抗穿刺、耐高/低温、防化、防油污、防震等功能的各类功能性安全防护手套,以及少量普通安全防护手套及其他防护用品。同时,公司对战略新材料产业超高分子量聚乙烯纤维及其复合纤维的持续投入,不断扩充自身产品矩阵,形成了“功能性安全防护手套+超纤维新材料”的战略布局。

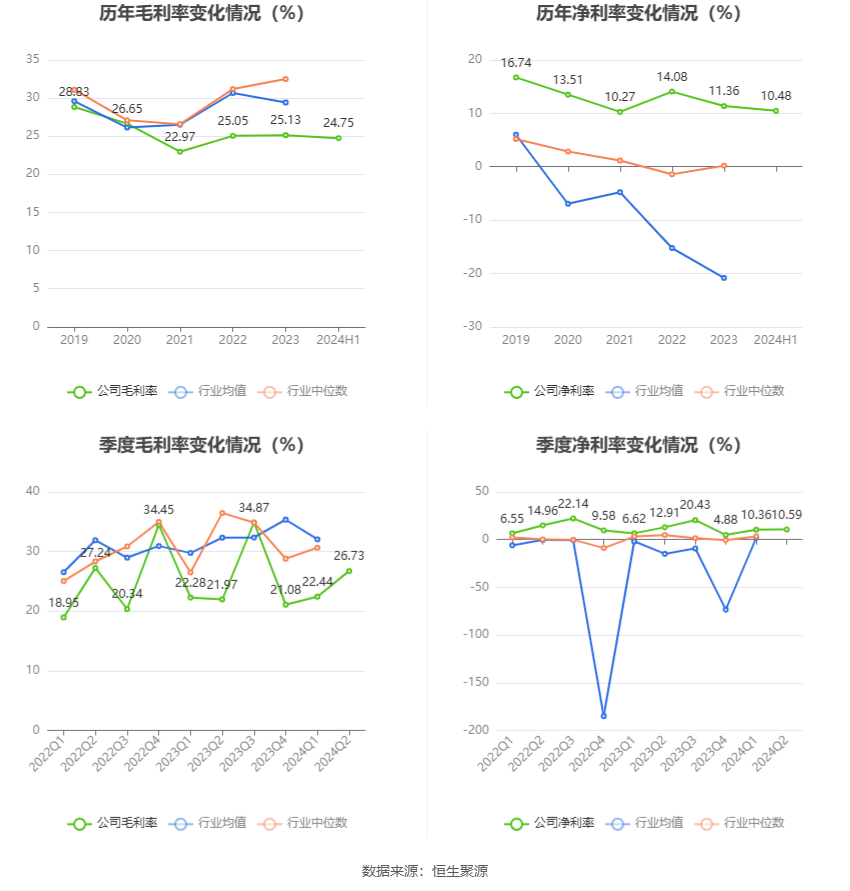

2024年上半年,公司毛利率为24.75%,同比上升2.65个百分点;净利率为10.48%,较上年同期上升0.22个百分点。从单季度指标来看,2024年第二季度公司毛利率为26.73%,同比上升4.76个百分点,环比上升4.29个百分点;净利率为10.59%,较上年同期下降2.32个百分点,较上一季度上升0.23个百分点。

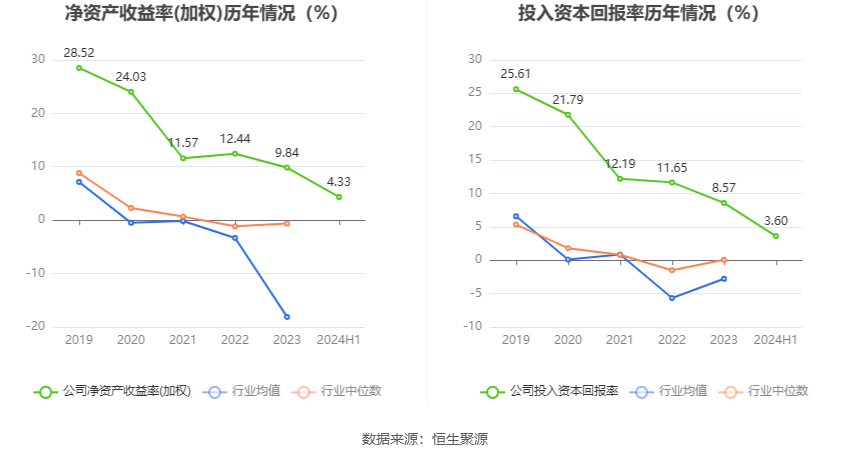

数据显示,2024年上半年公司加权平均净资产收益率为4.33%,较上年同期增长0.34个百分点;公司2024年上半年投入资本回报率为3.60%,较上年同期下降0.21个百分点。

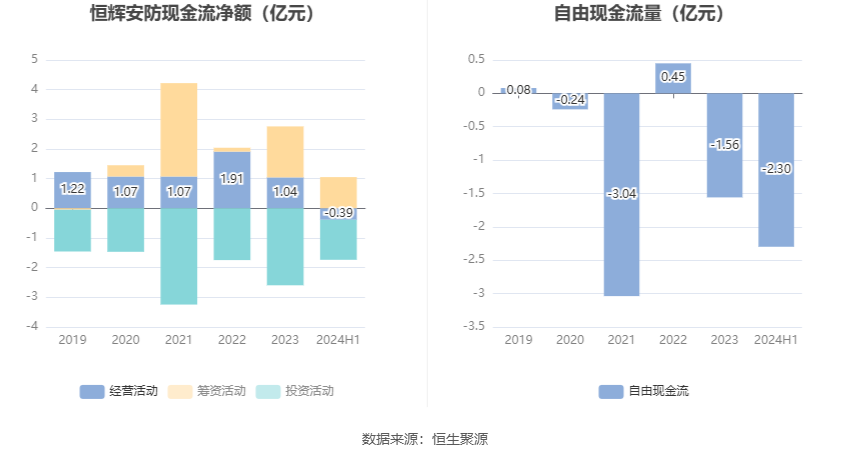

2024年上半年,公司经营活动现金流净额为-3937.50万元,同比减少8436.42万元,主要系报告期内,公司业务增长、产品订单增加,为保障客户供货需求,公司增大了存货储备及恒越安防年产7200万打功能性安全防护手套建设项目报告期内部分完成投产初期流动资金铺底,进而导致购买商品、接受劳务支付的现金增加所致;筹资活动现金流净额1.05亿元,同比增加6253.77万元,主要系本报告期内,公司新增贷款导致筹资活动现金流入增多所致;投资活动现金流净额-1.35亿元,上年同期为-1.35亿元。

进一步统计发现,2024年上半年公司自由现金流为-2.30亿元,上年同期为-0.90亿元。

2024年上半年,公司营业收入现金比为140.58%,净现比为-80.09%。

营运能力方面,2024年上半年,公司总资产周转率为0.26次,上年同期为0.28次(2023年上半年行业平均值为0.30次,公司位居同行业7/11);固定资产周转率为0.69次,上年同期为0.71次(2023年上半年行业平均值为2.89次,公司位居同行业11/11);公司应收账款周转率、存货周转率分别为2.31次、1.09次。

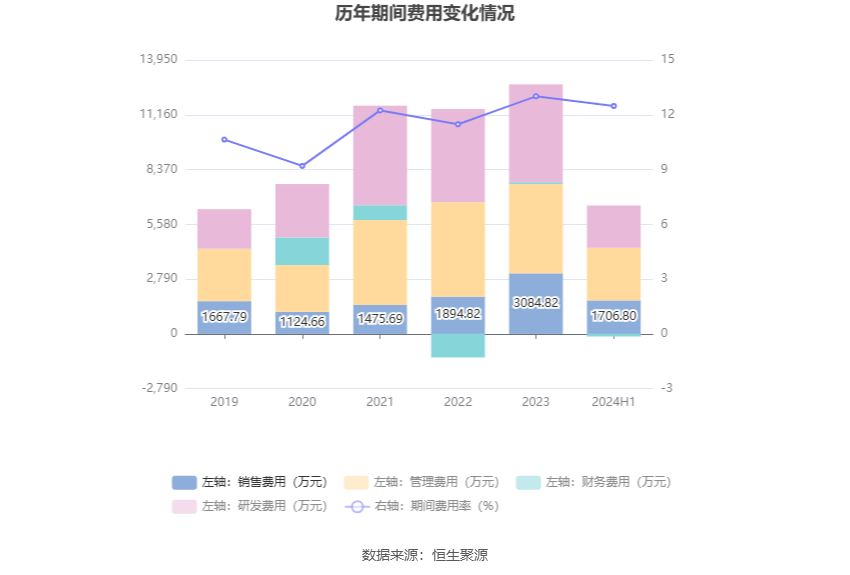

2024年上半年,公司期间费用为6413.17万元,较上年同期增加2141.94万元;期间费用率为12.48%,较上年同期上升2.79个百分点。其中,销售费用同比增长61.76%,管理费用同比增长44.33%,研发费用同比增长21.88%,财务费用由去年同期的-408.58万元变为-128.20万元。

资料显示,销售费用的变动主要因为报告期内营销团队加大市场开拓、国内外展会参展相关接待费用、差旅费增加及报告期内计提营销部股权激励员工相应股份支付费用;管理费用的变动主要因为报告期内计提管理团队股权激励员工相应股份支付费用及新增专利、土地使用权摊销;财务费用的变动主要因为报告期内银行贷款增加导致利息费用支出增加及美元汇率波动导致汇兑收益减少。

资产重大变化方面,截至2024年上半年末,公司存货较上年末增加32.89%,占公司总资产比重上升3.78个百分点;货币资金较上年末减少37.46%,占公司总资产比重下降3.72个百分点;在建工程较上年末减少20.06%,占公司总资产比重下降3.04个百分点;固定资产较上年末增加13.64%,占公司总资产比重上升2.00个百分点。

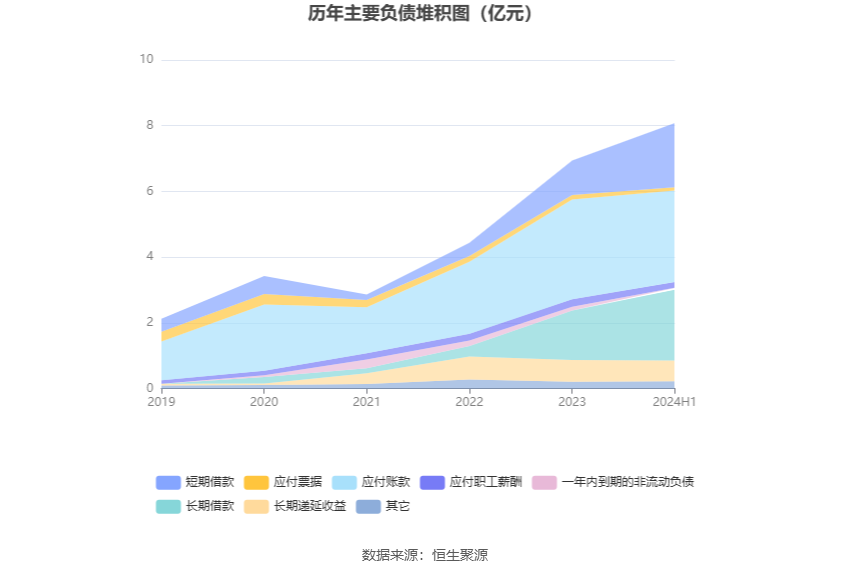

负债重大变化方面,截至2024年上半年末,公司短期借款较上年末增加85.60%,占公司总资产比重上升4.05个百分点;长期借款较上年末增加42.01%,占公司总资产比重上升2.56个百分点;应付账款较上年末减少8.44%,占公司总资产比重下降2.45个百分点;一年内到期的非流动负债较上年末减少47.71%,占公司总资产比重下降0.32个百分点。

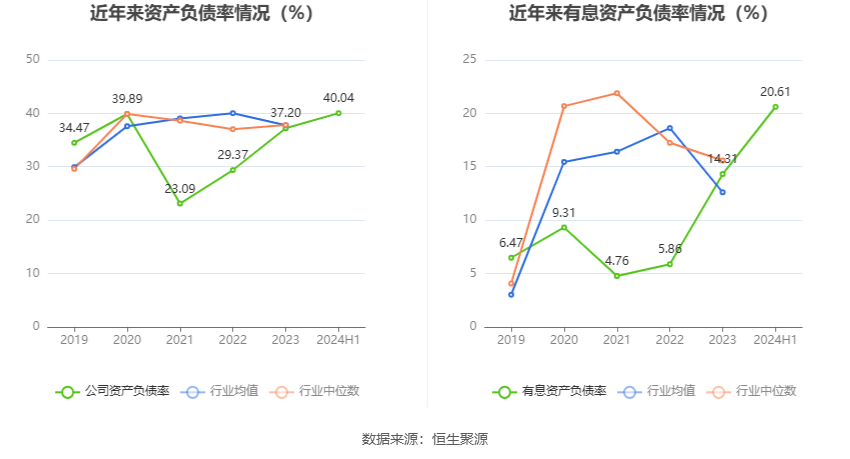

在偿债能力方面,公司2024年上半年末资产负债率为40.04%,相比上年末上升2.84个百分点;有息资产负债率为20.61%,相比上年末上升6.30个百分点。

2024年上半年,公司流动比率为1.58,速动比率为0.82。

半年报显示,2024年上半年末公司十大流通股东中,新进股东为融通内需驱动混合型证券投资基金、信安成长一号私募证券投资基金、罗辉、上海泽雅实业有限公司、李高明、安桦云海1号私募证券投资基金、叶雨虹,取代了一季度末的康运学、江天敏、孙兆晶、广发核心竞争力混合型证券投资基金、中证乾元恒利持盈一号私募证券投资基金、宋允前、广发稳健回报混合型证券投资基金。在具体持股比例上,孙小敏持股有所上升,高军持股有所下降。

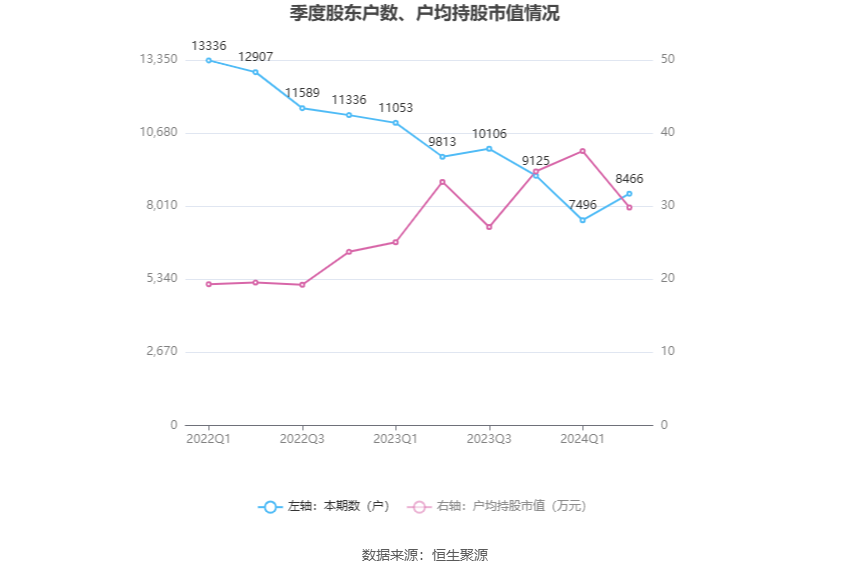

筹码集中度方面,截至2024年上半年末,公司股东总户数为8466户,较一季度末增长了970户,增幅12.94%;户均持股市值由一季度末的37.54万元下降至29.82万元,降幅为20.56%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。