华立科技实控人拟减持 正拟不超1.28亿定增2021年上市

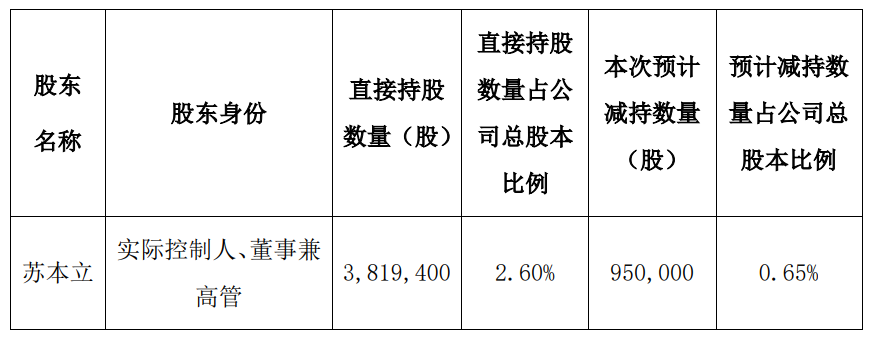

中国经济网北京10月8日讯华立科技(301011.SZ)9月30日披露关于实际控制人减持股份预披露的公告,公司于近日收到实际控制人、董事长兼总经理苏本立出具的《减持计划的告知函》,因自身资金需求,苏本立计划通过大宗交易、集中竞价方式减持其直接持有的公司股份不超过950,000股(即不超过公司总股本的0.65%),减持期间为自减持计划公告之日起十五个交易日后的三个月内(即2024年10月29日至2025年1月28日)。

苏本立合计持有公司股份42,301,848股,其中直接持有公司股份3,819,400股(占公司总股本比例2.60%),通过公司控股股东香港华立国际控股有限公司(以下简称“华立国际”)间接持有公司股份38,482,448股(占公司总股本比例26.23%)。

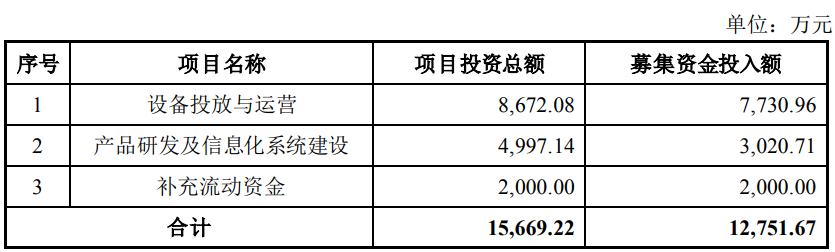

2023年5月16日,华立科技发布《2023年度以简易程序向特定对象发行股票预案》,公司本次发行拟募集资金总额不超过12,751.67万元(含本数),且不超过最近一年末净资产百分之二十。在扣除相关发行费用后的募集资金净额将用于设备投放与运营、产品研发及信息化系统建设、补充流动资金。

公司本次以简易程序向特定对象发行股票预案已经公司第三届董事会第五次会议审议通过。根据有关法律法规的规定,本次以简易程序向特定对象发行股票方案尚需获得深圳证券交易所审核通过并经中国证监会同意注册后方能实施。

本次发行对象为不超过35名符合中国证监会规定条件的特定对象。所有发行对象均以同一价格、以现金方式认购本次发行的股票。本次发行的定价基准日为公司本次发行股票的发行期首日,发行价格不低于定价基准日前二十个交易日公司股票交易均价的80%。

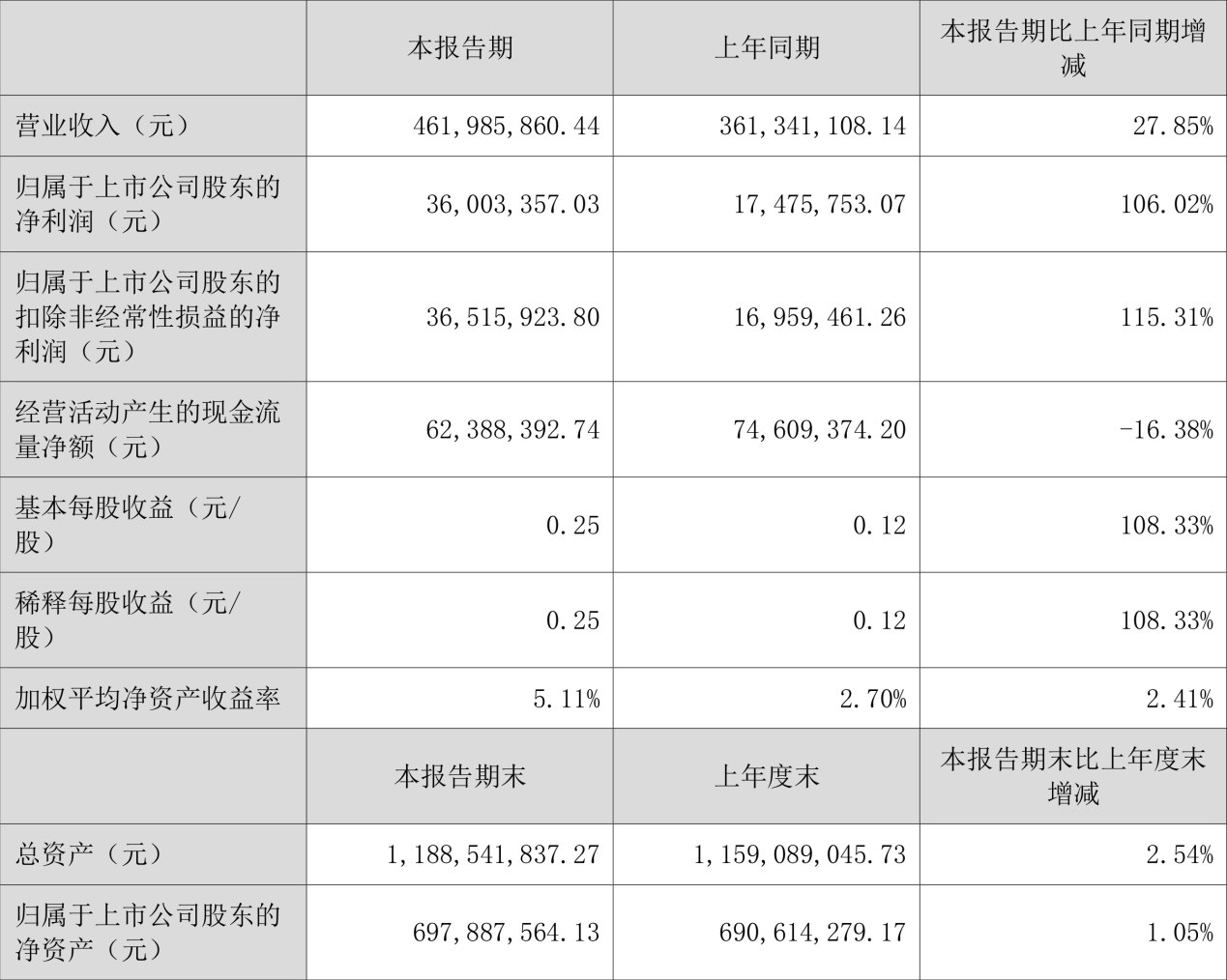

2024年上半年,华立科技实现营业收入4.62亿元,同比增长27.85%;实现归属于上市公司所有者的净利润3600.34万元,同比增长106.02%;归属于上市公司所有者的扣非净利润3651.59万元,同比增长115.31%;经营活动产生的现金流量净额为6238.84万元,同比下降16.38%。

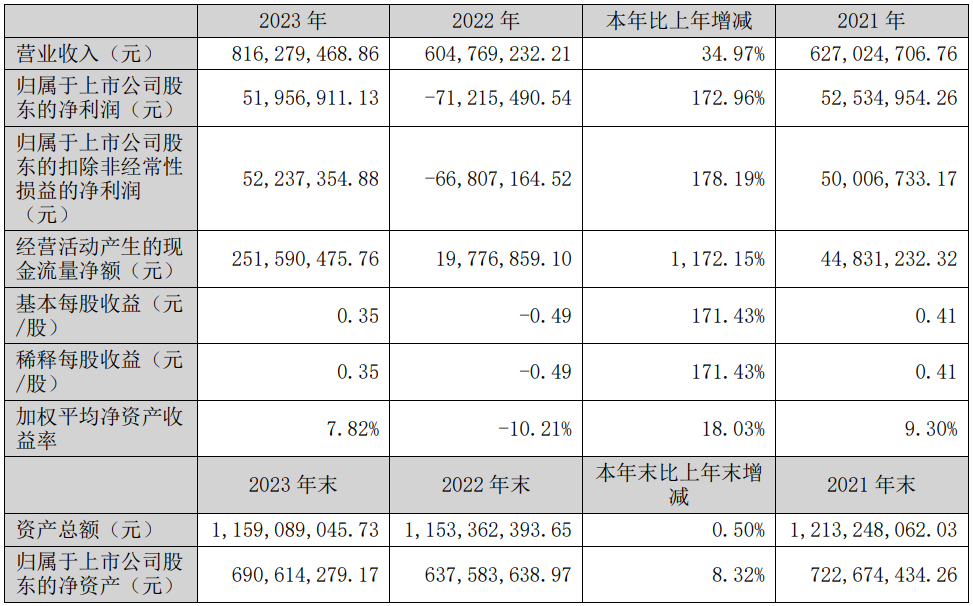

2023年,华立科技实现营业收入8.16亿元,同比增长34.97%;归属于上市公司股东的净利润5195.69万元,同比扭亏;归属于上市公司股东的扣非净利润5223.74万元,同比扭亏;经营活动产生的现金流量净额为2.52亿元,同比增长1172.15%。

2022年,华立科技实现营业收入6.05亿元,同比下降3.55%;实现归属于上市公司所有者的净利润-7121.55万元,同比下降235.56%;归属于上市公司股东的扣非净利润-6680.72万元,同比下降233.60%;经营活动产生的现金流量净额1977.69万元,同比下降55.89%。

2022年度权益分配方案为:以公司总股本112,840,000股为基数,以资本公积金转增股本的方式向全体股东每10股转增3股,转增后公司总股本增加33,852,000股,不派发现金红利、不送股。本次权益分派股权登记日为2023年5月29日,除权除息日为2023年5月30日。

2021年,华立科技实现营业收入6.27亿元,同比增长47.55%;实现归属于上市公司股东的净利润5253.50万元,同比增长14.06%;归属于上市公司股东的扣非净利润5000.67万元,同比下降1.13%;经营活动产生的现金流量净额4483.12万元,同比增长8.65%。

2021年年度权益分派实施公告显示,以截至2021年12月31日公司的总股本86,800,000股为基数,向全体股东每10股派发现金红利2.00元(含税),不送红股,共计派发现金红利17,360,000.00元(含税),剩余未分配利润留存至下一年度。同时以2021年12月31日公司总股本86,800,000为基数,以资本公积金转增股本,向全体股东每10股转增3股,转增后公司总股本增加26,040,000股。本次权益分派股权登记日为2022年8月10日;除权除息日为2022年8月11日。

2021年6月17日,华立科技在深交所创业板上市,向社会公众公开发行2,170.00万股人民币普通股(A股),占公司发行后总股本的比例为25%,发行价格为14.20元/股,保荐人(主承销商)为海通证券股份有限公司,保荐代表人为雷浩、赵鹏。

华立科技上市募集资金总额为30,814.00万元,扣除发行费用后募集资金净额为26,569.79万元。公司最终募集资金净额较原计划少13,430.21万元。2021年6月11日发布的招股书显示,公司拟募集资金40,000.00万元,分别用于终端业务拓展项目、研发及信息化建设项目、营销及售后服务体系建设项目、补充流动资金。

华立科技发行费用共计4,244.21万元(不含增值税),其中海通证券股份有限公司获得承销保荐费用2,180.24万元(不含增值税)。