中环海陆2023年转亏 2021年上市两募资合计7亿元

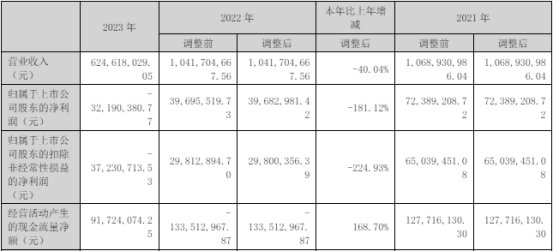

中国经济网北京4月23日讯中环海陆(301040.SZ)昨日晚间发布2023年年度报告。2023年,公司实现营业收入6.25亿元,同比减少40.04%%;归属于上市公司股东的净利润-3219.04万元,同比减少181.12%;归属于上市公司股东的扣除非经常性损益的净利润-3723.07万元,同比减少224.93%;经营活动产生的现金流量净额9172.41万元,上年同期为-1.34亿元。

根据公司2024年4月22日第三届董事会第二十四次会议决议审议《关于2023年度利润分配预案的议案》,当年度不进行利润分配,亦不进行资本公积转增,剩余未分配利润结转以后年度。

中环海陆于2021年8月3日在深交所创业板上市,公开发行股票数量2500万股,占发行后总股本的比例为25%,发行价格为13.57元/股,保荐机构为民生证券股份有限公司,保荐代表人为杜存兵、吕彦峰。目前该股股价低于发行价。

中环海陆首次公开募集资金总额为3.39亿元,扣除发行费用后,募集资金净额为2.80亿元。中环海陆最终募集资金净额比原计划少1.86亿元。中环海陆2021年7月28日披露的招股说明书显示,公司拟募集资金4.66亿元,计划用于高端环锻件绿色智能制造项目、配套精加工生产线建设项目、研发中心建设项目和补充流动资金。

中环海陆上市发行费用为5888.02万元,其中民生证券股份有限公司获得保荐及承销费用4000.00万元。

经中国证券监督管理委员会“证监许可[2022]1499号”文核准,公司于2022年8月向不特定对象公开发行面值总额为36,000.00万元的可转换公司债券,每张面值为人民币100元,共360.00万张,期限为6年。公司本次共募集资金360,000,000.00元,扣除相关的发行费用10,797,141.51元(不含增值税)后,募集资金净额为349,202,858.49元。截至2022年8月18日,公司上述发行可转债募集的资金已全部到位,业经容诚会计师事务所(特殊普通合伙)以“容诚验字[2022]210Z0022号”验资报告验证确认。

经计算,中环海陆两次募资金额合计69,925万元。