远信工业H1净利降78% IPO募2.4亿正拟发2.9亿可转债

来源:中国经济网

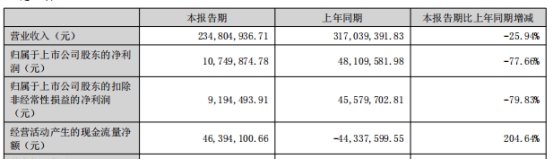

中国经济网北京9月14日讯 远信工业(301053.SZ)近日披露的2023年半年度报告显示,公司上半年实现营业收入2.35亿元,同比下降25.94%;归属于上市公司股东的净利润1074.99万元,同比下降77.66%;归属于上市公司股东的扣除非经常性损益的净利润919.45万元,同比下降79.83%;经营活动产生的现金流量净额为4639.41万元,同比增长204.64%。

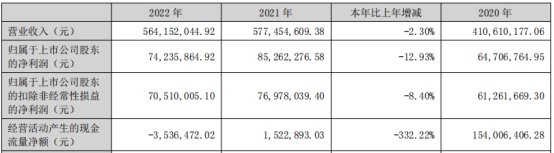

2022年,远信工业实现营业收入5.64亿元,同比下降2.30%;归属于上市公司股东的净利润7423.59万元,同比下降12.93%;归属于上市公司股东的扣除非经常性损益的净利润7051.00万元,同比下降8.40%;经营活动产生的现金流量净额为-353.65万元,同比下降332.22%。

远信工业于2021年9月1日在深交所创业板上市,公开发行股份数量为2044万股,占本次发行后总股本的25.00%,全部为公司公开发行新股,发行价格为11.87元/股,保荐机构为中信证券股份有限公司,保荐代表人为杨帆、孔磊。

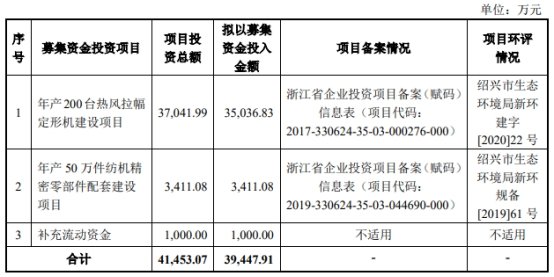

远信工业募集资金总额为2.43亿元,扣除发行费用后,募集资金净额为1.83亿元。远信工业最终募集资金净额比原计划少2.11亿元。远信工业于2021年8月27日披露的招股说明书显示,公司拟募集资金3.94亿元,拟分别用于年产200台热风拉幅定形机建设项目、年产50万件纺机精密零部件配套建设项目、补充流动资金。

远信工业上市发行费用为5914.08万元,其中保荐机构中信证券获得保荐及承销费3500万元。

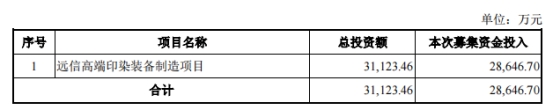

远信工业2023年8月21日发布了《创业板向不特定对象发行可转换公司债券募集说明书(修订稿)》。本次向不特定对象发行可转换公司债券拟募集资金总额不超过28646.70万元(含28646.70万元),扣除发行费用后,募集资金拟用于远信高端印染装备制造项目。