兰卫医学终止不超6.64亿元定增

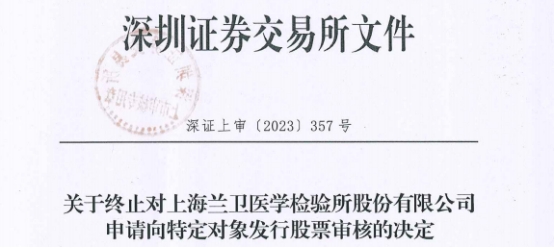

中国经济网北京5月8日讯据深交所官网近日消息,深交所决定终止对上海兰卫医学检验所股份有限公司(以下简称“兰卫医学”,301060.SZ)申请向特定对象发行股票审核。

深交所于2022年10月24日依法受理了兰卫医学向特定对象发行股票的申请文件,并按照规定进行了审核。2023年4月28日,兰卫医学和保荐人国金证券股份有限公司向深交所提交了《上海兰卫医学检验所股份有限公司关于撤回向特定对象发行股票申请文件的申请报告》和《国金证券股份有限公司关于撤回上海兰卫医学检验所股份有限公司向特定对象发行股票申请文件的申请报告》,申请撤回申请文件。根据《深圳证券交易所上市公司证券发行上市审核规则》第二十条、《深圳证券交易所股票发行上市审核规则》第六十二条的有关规定,深交所决定终止对兰卫医学申请向特定对象发行股票的审核。

此前,兰卫医学4月28日发布《关于终止2022年度向特定对象发行股票事项并撤回申请文件的公告》显示,公司于2023年4月27日召开第三届董事会第十四次会议和第三届监事会第十二次会议,审议通过了《关于终止2022年度向特定对象发行股票事项并撤回申请文件的议案》,同意公司终止2022年度向特定对象发行股票事项,并向深圳证券交易所申请撤回相关申请文件。

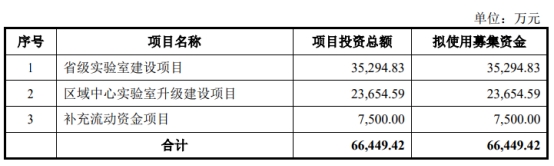

兰卫医学3月21日发布《2022年度向特定对象发行股票募集说明书(申报稿)》显示,本次发行的募集资金总额不超过66,449.42万元(含本数),扣除发行费用后的募集资金净额将用于以下项目:省级实验室建设项目、区域中心实验室升级建设项目、补充流动资金项目。

本次发行的发行对象为不超过35名符合中国证监会、深圳证券交易所规定条件的特定对象,包括符合规定条件的证券投资基金管理公司、证券公司、财务公司、资产管理公司、保险机构投资者、信托公司、合格境外机构投资者、人民币合格境外机构投资者以及其他合格的投资者等。其中,证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的2只以上产品认购的,视为一个发行对象;信托公司作为发行对象的,只能以自有资金认购。本次发行的所有发行对象均以人民币现金方式并按同一价格认购本次发行的股票。

本次发行的定价基准日为发行期首日。发行价格不低于定价基准日前20个交易日股票交易均价的80%(即“发行底价”)。定价基准日前20个交易日公司股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量。

本次向特定对象发行股票的数量按照募集资金总额除以发行价格确定,且不超过本次发行前公司总股本的10%,即本次发行不超过40,051,700股(含40,051,700股)。

截至募集说明书签署日,兰卫投资直接持有兰卫医学7.34%股份,为兰卫医学控股股东;曾伟雄直接持有兰卫医学13.42%股份,曾伟雄、靖慧娟夫妇通过兰卫投资控制兰卫医学37.34%股份,通过慧堃投资控制兰卫医学3.33%股份,曾伟雄、靖慧娟夫妇合计可支配表决权的兰卫医学股份占比为54.10%,为兰卫医学实际控制人。本次发行不会导致上市公司控制权发生变更。

兰卫医学此次发行的保荐机构为国金证券股份有限公司,保荐代表人为唐蕾、郑宇。

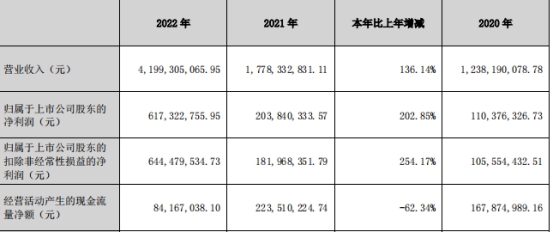

兰卫医学2022年年报显示,公司2022年营业收入为41.99亿元,同比增长136.14%;归属于上市公司股东的净利润为6.17亿元,同比增长202.85%;归属于上市公司股东的扣除非经常性损益的净利润为6.44亿元,同比增长254.17%;经营活动产生的现金流量净额为8416.70万元,同比下降62.34%。

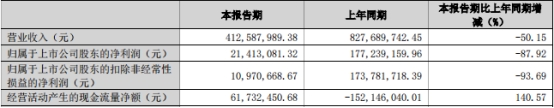

兰卫医学2023年一季度报告显示,报告期内,公司营业收入4.13亿元,同比下降50.15%;归属于上市公司股东的净利润2141.31万元,同比下降87.92%;归属于上市公司股东的扣除非经常性损益的净利润1097.07万元,同比下降93.69%;经营活动产生的现金流量净额6173.25万元,同比增长140.57%。