【中航证券社服】君亭酒店(301073)2024Q3点评:新店爬坡致使业绩短期承压,关注拓店节奏

(来源:中航证券研究)

中航证券社会服务团队

投资要点:

事件:公司发布24年三季报,报告期内,公司实现营业收入5.03亿元,同比+31.84%;归母净利润0.18亿元,同比-23.59%;扣非后归母净利润0.17亿元,同比-23.85%。毛利率30.83%,同比-10.63pct,净利率4.61%,同比-4.21pct。单季度来看,24Q3公司实现营收1.73亿元,同比+7.27%;归母净利润0.05亿元,同比+19.03%;毛利率30.17 %,同比-9.53pct,环比-2.00pct;净利率3.51%,同比-1.24pct,环比-2.89pct。

增收不增利,行业景气度下行致使盈利水平承压。公司24Q3营收同比+7.27%,主要系一线市场商务需求增加及新增直营店贡献增量收入,但受行业景气度影响部分门店爬坡不及预期,致使毛利率同比-9.53pct。因供给过剩但需求维持平稳,24Q3的全国酒店景气指数已降至-18(浩华数据)。截至2024年9月,中国内地酒店年累计RevPAR/ADR/OCC分别同比-6%/-4%/-2%(STR资讯),平均房价连续三个季度呈现同比下降,各级别酒店表现均未达到去年同期水平,酒店行业的增长驱动力更依赖于提高入住率而非提高房价来增加收入。由于公司专注于中高端酒店,且酒店行业景气度下行和消费下沉,致使公司年内盈利承压。

24Q3直营店RevPAR下滑超15%,长三角地区经营分化。集团旗下在营直营店RevPAR同比-15.06%,较2019年同期上升6.38%,出租率64.93%/同比-4.86pct,消费整体呈现下沉趋势,公司入住率及房价均受影响。虽行业景气度承压,但公司经营仍存结构性机会,其一在于上海地区因周中商务需求增长及入境游客,出租率、RevPAR、OCC均不同程度提振,其二在于下沉游趋势驱动江浙地区二三线市场活跃,扬州、台州等地酒店出租率同比增长。我们认为,免签政策延续叠加经济复苏有望继续活跃上海等超一线城市中高端酒店诉求,叠加消费支持政策将带动居民旅游出行需求释放,公司布局的主要区域(华东、华北、西南)业绩有望提振。

前三季度净新增酒店19家,待开业酒店近200家,拓店节奏及新店爬坡仍需观察。前三季度公司净新增酒店19家(4家君亭直营、3家君亭委托管理店、9家君澜、3家景澜),新签约酒店32家(4家君亭委托管理店、16家君澜、12家景澜),达成年初目标(新开业63家、新签约60家)仍有难度。截至24Q3,公司开业酒店共计236家(客房数4.6万间),待开业酒店187家(客房数4.1万间),公司拓店诉求明确但拓店节奏仍待跟踪。新开业项目处于爬坡期,受制于行业及经济形势,总体爬坡速度放缓、ADR增长承压,24H1直营酒店开业支出较大致使亏损2080万元。我们认为,新开业酒店爬坡预期在某种程度上决定了拓店节奏,预期改善仍需外部环境企稳及内部管理效率提升。

投资建议

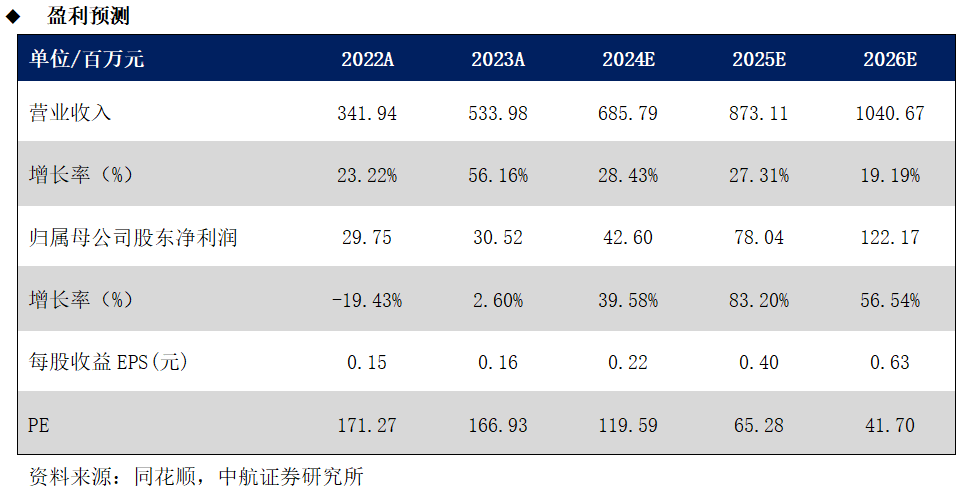

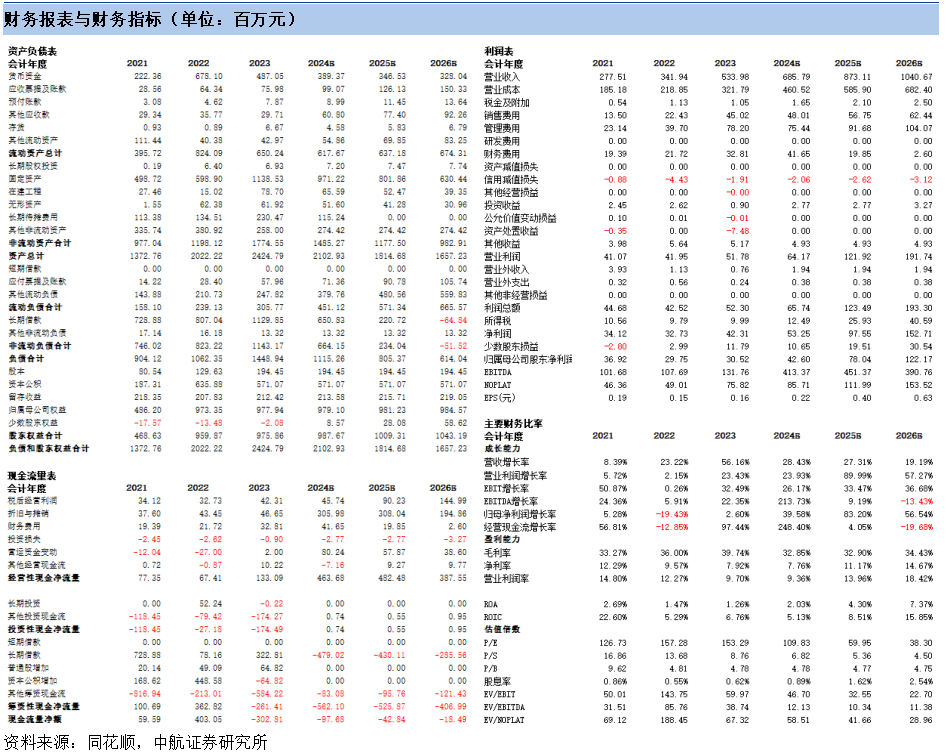

投资建议:公司作为中高端酒店标杆,基于“直营+委托管理”的多品牌模式,深耕华东市场,持续开拓华北、西南市场。年内经济企稳有望助力酒店行业景气度提振,叠加商务、旅游等需求持续释放,公司后续业绩有望改善。预计2024-2026年公司归母净利润分别为 0.43/0.78/1.22亿元,EPS分别为0.22/0.40/0.63元,对应目前PE分别为120/65/42倍,维持“买入”评级

风险提示:拓店进展放缓、竞争加剧风险、宏观政策变动风险、居民消费意愿不及预期。

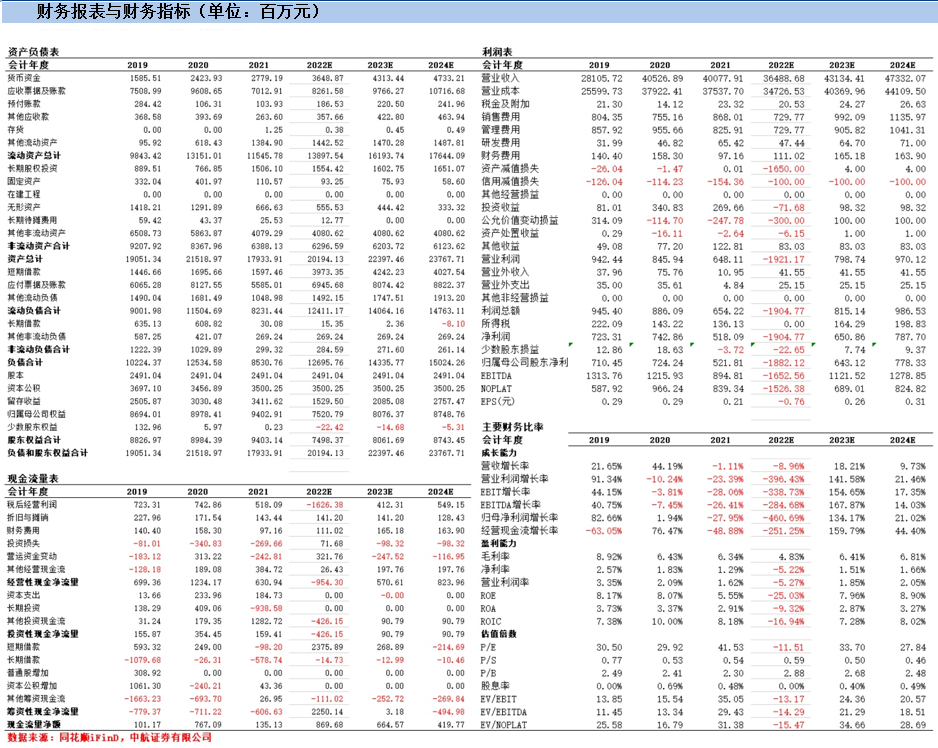

本文数据来源如无特别说明均来自iFinD资讯

投资有风险 入市需谨慎

研究所拥有全市场规模最大的军工团队,依托航空工业集团央企股东优势,深耕军工行业各细分领域,同时涉猎宏观策略、先进制造、科技电子、新能源、新材料、医药生物、农林牧渔、非银、社服等多个研究方向。目前的主要业务包含:投研服务(可全面服务一、二级市场机构投资者)、主题指数构建及相关产品研发、协助投行类项目承揽及合作等。

中航证券社服团队:以基本面研究为核心,立足产业前沿,全球视野对比,深度跟踪AI应用、餐饮、旅游、医美等行业,把脉最新消费趋势,以敏锐嗅觉挖掘价值牛股。

裴伊凡:社服行业负责人,格拉斯哥大学硕士,曾供职于央视财经频道,具备丰富的投研经验。证券执业证书号:S0640516120002

郭念伟:社服行业研究助理,曼彻斯特大学硕士,2023年加入中航证券。证券执业证书号:S0640123040023

证券研究报告名称:《君亭酒店(301073):新店爬坡致使业绩短期承压,关注拓店节奏》

对外发布时间:2024年11月10日