拟10亿收购乐友国际,拓展北方市场后,孩子王能否顺利应对挑战?

近年来,中国人口出生率不断下滑。据国家统计局数据,2010年我国人口出生率为11.9%,2022年已经下降至6.77%;出生率的不断下滑,也给国内的孕婴童相关产业带来较大挑战。

红星资本局注意到,近日,母婴连锁巨头孩子王(301078.SZ)发布公告称,拟以10.4亿元收购乐友国际商业集团有限公司(以下简称“乐友国际”)65%股权。交易完成后,乐友国际将成为孩子王的控股子公司。

两家母婴零售门店的“抱团取暖”引发了市场较大关注。不过面对出生率持续下滑以及市场竞争加剧影响,孩子王此次斥拟巨资收购乐有国际,又将面临何种挑战?

高价收购协议,另藏“玄机”

公开资料显示,孩子王成立于2009年,首店开在南京建邺万达,此店也是当时国内最大的母婴童主题店。

此后孩子王延续“大店”风格,2015年,孩子王门店已经破百;同时企业正式推出线下线上全渠道战略布局,并上线第一版官方APP商城。

2021年10月,孩子王登陆创业板上市。财报显示,截至2022年底,孩子王开设了508家直营门店。

总的来说,十多年的发展,孩子王从南京起步,目前主要集中在华东、华中和华南地区。

关于此次收购乐友国际,孩子王在公告称,收购举动是为了积极抢抓市场发展机遇,通过收购行业内优质资产,进一步完善市场布局,提升市场占有率和品牌知名度。

来源:企业公告

来源:企业公告据了解,乐友国际也是我国母婴童行业大型连锁零售企业,主要为适龄儿童家庭提供母婴商品零售及部分增值服务。

据公告中披露的数据,截至2022年末,乐友国际开立了494家直营门店和50家托管加盟店,其中北京、天津、陕西、河北、辽宁等北部地区门店占比超过70%。

从孩子王门店与乐友国际门店的分布来看,孩子王主要在南方市场,乐友国际主要在北方市场,收购乐友国际,对孩子王来说确实是南方和北方区域覆盖版图互补。

从“价格”上看,对于65%的股权价值10.4亿,孩子王的公告表示,这一价格是根据乐友国际的股东全部权益的评估得出,截至去年12月31日,乐友国际的股东全部权益的评估值约16.06亿,评估增值率为227.93%,所以,孩子王的公告特别提醒是评估增值幅度较大,请投资者注意风险。

不过,如此高溢价收购,也是带着条件的。

公告显示,本次交易设置了业绩承诺,承诺期为2023年、2024年及2025年,乐友国际实现的合并报表的税后净利润应分别不低于8106万元、1亿元、1.176亿元。若本次交易不能在2023年12月31日前完成交割,则业绩承诺期为2024年、2025年及2026年。2024年及2025年的承诺净利润及补偿方式按照约定执行,2026年的承诺净利润及补偿方式由各方届时进行友好协商并予以补充约定。

从孩子王与乐友国际业绩对比来看,财报显示,2022年乐友国际实现营收19.41 亿元,同期孩子王营收为85.20亿元,乐友国际的营收规模不及孩子王的四分之一。

净利润方面,2022年乐友国际实现净利润9822.77万元,同期孩子王实现净利润1.22亿元;可见乐友国际虽然营收规模不及孩子王,但企业盈利能力要远超孩子王。

总的来说,孩子王愿意高价收购乐友国际,一方面是乐友国际经营状况良好,利润水平比自身更好;另一方面乐友国际在北方市场规模不小,能够补充企业在北方空缺的市场。

业绩持续低迷的孩子王

其实今年以来,孩子王一直是“大动作频频”,除了拟收购乐友国际;今年ChatGPT概念火爆之时,孩子王也没忘蹭个机会。

在百度发布文心一言后,孩子王随即表示,已成为百度“文心一言”首批生态合作伙伴,将联合打造科技化育儿的人工智能解决方案及服务

此外,今年5月,孩子王发布公告其全资子公司天津童联供应链管理有限公司拟投资不超过人民币6亿元建设“孩子王华北智慧物流基地和区域结算中心项目”。

不过一系列积极布局之下,孩子王的股价却似乎并没有得到明显提振。今年4月股价一度触及10元,距离去年创造的历史新低已十分接近;截至2023年6月18日,孩子王收盘价为13.1元/股,总市值145.68亿元。

二级市场并不积极,或许也与孩子王低迷的业绩有关。

年报显示,2022年,孩子王实现营业收入85.20亿元,同比下降5.84%,归属于上市公司股东的净利润1.22亿元,同比下降39.44%;企业营收净利润出现双双下滑。

对此,孩子王表示2022年业绩下降的主要原因,一是受宏观环境影响,公司门店整体客流量减少;二是公司2020年、2021年和2022年分别净增加82家、61家和13家门店,新增门店营业时间短,运营成本增加等;三是随着公司门店规模的持续增加,折旧摊销等固定成本同步增加等。

但事实上,孩子王的业绩下滑势头已经有迹可循。

财报显示,2018年至2021年,孩子王的营收分别为66.71亿元、82.43亿元、83.55亿元、90.49亿元,增幅分别为27.43%、23.56%、1.36%、8.3%;净利润分别为2.76亿元、3.77亿元、3.91亿元、2.02亿元,增幅分别为194.21%、36.76%、3.61%、-48.44%。

不难看出,尽管这四年孩子王的营收都在增长,但增速已经明显放缓;净利润更是在2021年出现大幅度减少。

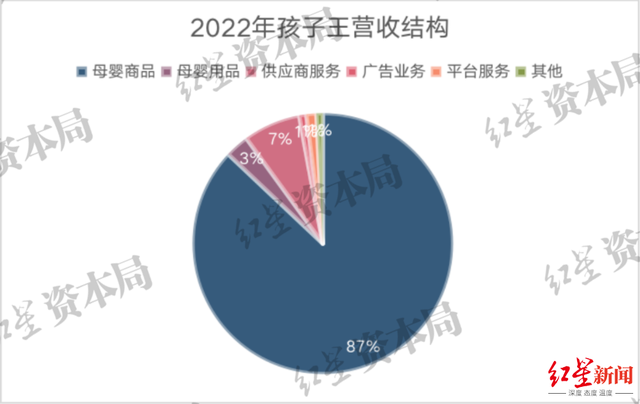

细看孩子王的营收结构,收入由6板块组成,分别是母婴商品销售、母婴服务、供应商服务、广告业务、平台服务、其他。

来源:企业财报、红星资本局

来源:企业财报、红星资本局年报显示,2022年6个板块占总营收比分别为87.04%、2.95%、7.10%、0.87%、1.25%、0.79%;可见母婴商品销售是企业的主要营收来源,而母婴店销售中,奶粉销售又是其中的主要营收来源,2022年占比主营业务收入 53.43%。

如果再把数据拉长,2018年至今,孩子王营收结构基本没有太大的变化,这背后也暴露出了企业的经营困境。

首先是业务结构过于单一,对母婴服务这种毛利率较高的业务发展不足,业务“含金量”不够高;其次是企业对单一产品奶粉过于依赖,但对于奶粉商品品类来说,各大品牌也都有多个销售渠道,因此但从奶粉销售来说,孩子王的竞争优势也并不明显。

门店层面来看,根据财报数据,2019年至2022年,孩子王线下门店的净增数量分别为94家、82家、61家、13家,截至2022年年底,孩子王的线下门店数量共计506家。

虽然2022年孩子王新增门店数量放缓,但门店店均收入和坪效均却有所下滑。

财报显示,2022年,孩子王平均门店店面坪效6289.72元/平方米,同比减少8.92%;店均销售收入为1462.62万元,同比减少10.60%。

业绩持续下滑,孩子王迫切需要扭转局面;不过虽然大动作频频,孩子王却依旧没能“激活”低迷的二级市场。

孩子王面临的真正挑战

从市场竞争角度看,目前国内母婴线下渠道主要为中小型连锁店和个体门店,品牌集中度不高,市场较为分散。

根据央视财经2018年公布的数据,国内有近20万家母婴线下店,其中,拥有1000家以上店铺的母婴品牌仍占少数,58.5%的母婴品牌只有1-3家门店,47.6%的母婴店面积在100平方以内。

而根据华泰证券研究数据:以孩子王2021年73.86亿元的商品销售规模和约2万亿元母婴商品市场规模来计算,孩子王的市占率仅为0.37%。

可见,即便是被称为“母婴零售第一股”的孩子王,也没有太多的市场话语权。

激烈的行业竞争的另一面,是这个萎缩的市场。尼尔森IQ发布的《婴幼儿配方奶粉市场洞察及趋势报告》显示,2022年母婴相关品类整体销售额全渠道减少了8%。

即便此次收购乐友国际,孩子王可以实现“大店”与“小店”的互补(公告显示,乐友平均单店面积在200-300平方米,属于小店经营模式),但孩子王依旧难以应对这个大环境带来的巨大挑战。

除了“大店模式”外,孩子王发展起来的另一个特色在于“会员制模式”;通过会员制度为企业累计私域流量,以提高用户的留存。

不过随着互联网的发展不断成熟,数字化的平台越来越多,如今各大品牌都在自建互联网团队,打造“私域流量”,这也让孩子王精细化运营存量用户的模式,不再具备优势。

换句话说,离开了门店场景的孩子王,还能对自己的会员有多大的持续吸引力,在用户留存上孩子王同样是较大考验。

小结:

曾经孩子王的两大杀手锏“大店模式”和“会员模式”,在市场环境变化下如今都面临巨大挑战。

此次想收购乐友国际,孩子王也是在尽力弥补自身短板;不过“抱团”后的成果如何,还有待时间验证。

红星新闻记者 刘谧

编辑 肖子琦