鸿铭股份H1净利降95% 去年底上市即巅峰东莞证券保荐

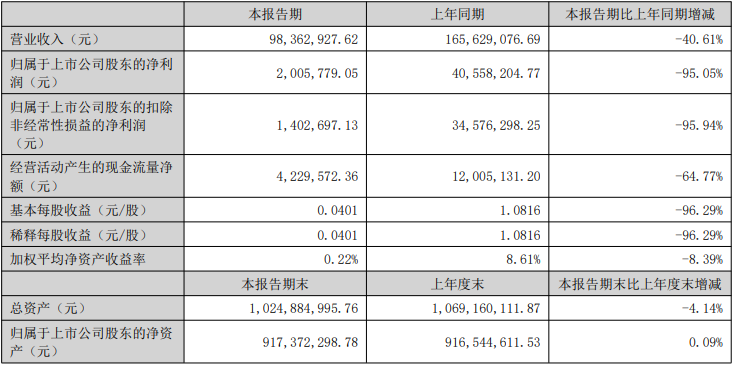

中国经济网北京9月13日讯鸿铭股份(301105.SZ)近日发布2023年半年度报告,报告期内,该公司实现营业收入9836.29万元,同比下降40.61%;实现归属于上市公司股东的净利润200.58万元,同比下降95.05%;实现归属于上市公司股东的扣除非经常性损益的净利润140.27万元,同比下降95.94%;经营活动产生的现金流量净额422.96万元,同比下降64.77%。

鸿铭股份2023年半年度利润分配预案为,拟以2023年6月30日的总股本5,000万股为基数,向全体股东每10股派发现金股利人民币10元(含税),以此计算合计拟派发现金红利5,000万元(含税)。不送红股,不以资本公积金转增股本。本次利润分配后,公司剩余可供分配利润结转以后年度分配。

2022年,鸿铭股份实现营业收入2.30亿元,同比下降28.86%;实现归属于上市公司股东的净利润3936.74万元,同比下降41.24%;实现归属于上市公司股东的扣除非经常性损益的净利润3201.57万元,同比下降47.82%;经营活动产生的现金流量净额为1209.96万元,同比下降67.75%。

鸿铭股份于2022年12月30日在深交所创业板上市,发行1,250万股,发行价格为40.50元,保荐机构(主承销商)为东莞证券股份有限公司,保荐代表人郑伟、郭天顺。

上市首日,鸿铭股份盘中破发最低报38.15元,盘中最高价报42.98元,为该股上市以来最高价,此后该股股价震荡下跌。目前该股股价低于发行价。

鸿铭股份首次公开发行股票募集资金总额为50,625.00万元,扣除与发行有关的费用后,实际募集资金净额为人民币42,754.15万元,鸿铭股份最终募集资金净额比原计划多14,414.91万元。鸿铭股份于2022年12月16日披露的招股说明书显示,该公司拟募集资金28,339.24万元,用于东城广东鸿铭智能股份有限公司总部项目—生产中心、营销中心、研发中心。

鸿铭股份首次公开发行股票的发行费用总额为7,870.85万元,其中东莞证券股份有限公司获得承销及保荐费4,556.25万元。