军信股份22亿买仁和环境63%股权获通过 中信证券建功

中国经济网北京6月10日讯深交所并购重组审核委员会2024年第1次审议会议于2024年6月7日召开,审议结果显示,湖南军信环保股份有限公司(简称“军信股份”,301109.SZ)发行股份购买资产符合重组条件和信息披露要求。

重组委会议现场问询的主要问题为:关于标的公司毛利率。根据申报材料,标的公司主营业务毛利率显著高于同行业可比上市公司水平,主要系生活垃圾转运和工业级混合油销售的毛利率较高。根据特许经营权协议,政府部门每年度依据长沙市居民消费价格指数等对垃圾处理结算单价进行调整。

请上市公司:结合历史结算单价调整、各业务成本构成、行业进入壁垒等情况,说明现有的毛利率水平是否可持续,是否存在不能按约定调整结算单价的风险,预测期内毛利率上升的原因及合理性。同时,请独立财务顾问、会计师、评估师发表明确意见。

5月30日,军信股份发布发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)(上会稿),本次交易包括发行股份及支付现金购买资产、募集配套资金两部分。

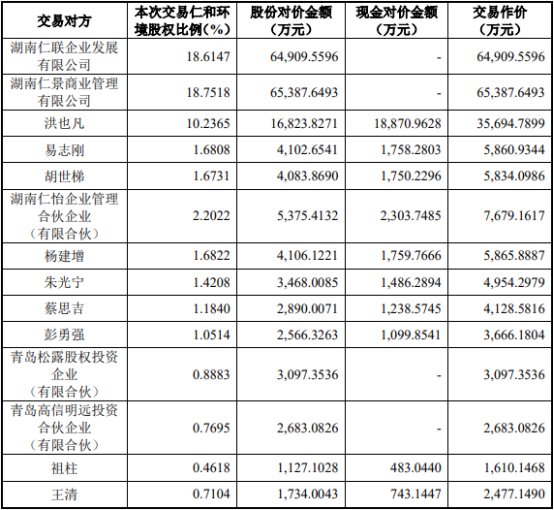

其中,上市公司拟通过发行股份及支付现金的方式向湖南仁联企业发展有限公司(简称“湖南仁联”)等19名交易对方购买其持有的湖南仁和环境股份有限公司(简称“仁和环境”)63%股权。本次交易前,上市公司不持有仁和环境股权;本次交易完成后,仁和环境将成为上市公司控股子公司。

本次交易中,标的资产最终交易价格参考上市公司聘请的符合《证券法》规定的资产评估机构出具的资产评估报告载明的评估值,由交易各方协商确定。

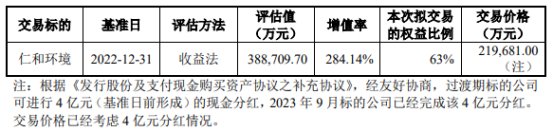

根据沃克森评估出具的资产评估报告,以2022年12月31日为基准日,评估机构对标的公司采取了资产基础法和收益法进行评估,最终采取收益法评估结果作为评估结论。根据上述资产评估报告,标的公司截至2022年12月31日股东全部权益的账面值为101,189.15万元,评估价值为388,709.70万元,增值率为284.14%。根据交易各方分别签署的《发行股份及支付现金购买资产协议》及其补充协议,参考该评估值,扣除过渡期内4亿元现金分红,经各方协商一致后,仁和环境63%股权交易作价确定为219,681.00万元。

军信股份本次交易对价以发行股份及支付现金相结合的方式支付。

2023年4月21日和2023年5月16日,上市公司分别召开第二届董事会第二十八次会议和2022年年度股东大会审议通过了2022年度利润分配预案,以利润分配实施前的上市公司最新股本总额41,001万为基数,向全体股东每10股派发现金红利9元(含税)。2023年6月1日,本次利润分配完成,上市公司股份发行价格相应调整为15.46元/股。

根据交易各方商定的交易价格及上述公式,本次购买资产项下发行股份数量为120,924,005股。最终发行股份数量将以经深交所审核、中国证监会注册的数量为准。除前述除息、除权事项导致的发行价格调整外,本次交易暂不设置发行价格调整机制。

对于募集配套资金,上市公司拟采用询价方式向不超过35名符合条件的特定投资者发行股份募集配套资金。募集资金不超过76,828.17万元,且发行股份数量不超过发行股份购买资产完成后上市公司股本的30%。本次发行的股份数量经深交所审核、中国证监会注册后,根据询价结果最终确定。

本次交易募集配套资金扣除中介机构费用和相关税费后拟用于支付本次交易的现金对价和补充流动资金等用途,其中用于补充流动资金的比例不超过本次交易对价的25%。本次发行实际募集资金若不能满足上述全部项目资金需要,资金缺口将由公司自筹解决。

本次发行股份募集配套资金采取定价发行的方式,根据《上市公司证券发行管理办法》等法律法规的相关规定,发行股份募集配套资金的定价基准日为发行期首日,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

本次交易发行股份购买资产的发行股份种类为人民币普通股(A股),每股面值为人民币1.00元。

根据《重组管理办法》的规定,本次交易构成中国证监会规定的上市公司重大资产重组。

本次发行股份及购买资产的交易对方中,湖南仁联、湖南仁景均为自然人洪也凡控制的企业,湖南仁怡的执行事务合伙人为湖南仁景;交易完成后,湖南仁联、湖南仁景、洪也凡、湖南仁怡直接持有上市公司的股权比例合计超过5%,为上市公司潜在关联方,因此本次交易构成关联交易。

上市公司最近36个月内控制权未发生变更。本次交易前后,上市公司控股股东为军信集团,实际控制人为戴道国,控股股东及实际控制人未发生变化。本次交易不会导致上市公司控制权发生变更,不构成《重组管理办法》第十三条规定的重组上市。

军信股份表示,本次交易完成后,上市公司将置入盈利能力较强的优质资产。上市公司主营业务将进一步拓展生活垃圾中转处理,餐厨垃圾收运、无害化处理及资源化利用业务,有助于增强上市公司的可持续发展能力和核心竞争力。

本次交易的独立财务顾问为中信证券股份有限公司,经办人为杨巍巍、姚伟华。