破发股迪阿股份净利预降收关注函 上市即巅峰超募32亿

中国经济网北京7月21日讯深交所网站昨日披露了关于对迪阿股份有限公司(以下简称“迪阿股份”,301177.SZ)的关注函(创业板关注函〔2023〕第259号)。

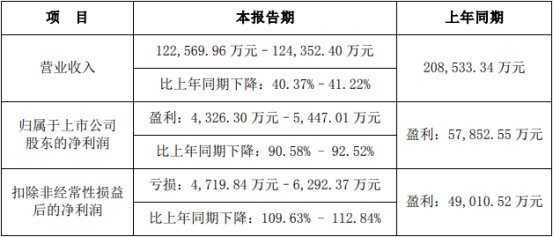

2023年7月20日晚间,迪阿股份披露《2023年半年度业绩预告》,预计2023年上半年实现营业收入122,569.96万元至124,352.40万元,同比下降40.37%至41.22%;实现归属于上市公司股东的净利润(以下简称净利润)4,326.30万元至5,447.01万元,同比大幅下降90.58%至92.52%;实现扣除非经常性损益后的净利润-4,719.84万元至-6,292.37万元,同比大幅下降109.63%至112.84%。业绩变动主要受钻石镶嵌市场短期需求不足、2022年门店规模扩张导致销售费用增加、计提资产减值损失等影响所致。

深交所指出,公司预计2023年上半年净利润大幅下滑,主要系门店规模大幅扩张导致相关销售费用如门店租金、人员成本等刚性支出增加,对部分低势能门店进行优化,并对部分门店计提资产减值损失4,200万元至6,300万元。

深交所要求迪阿股份结合公司门店规模、平均门店销售额及人员数量、门店租金及人员成本变动等,并对比同行业可比公司相关情况,说明2023年上半年销售费用具体变动情况,在收入下降明显的背景下销售费用同比增长的主要原因及合理性。

迪阿股份于2021年12月15日在深交所创业板上市,发行新股4001万股,发行价格为116.88元/股,保荐机构是中信建投证券,保荐代表人是胡方兴、方逸峰。上市首日,迪阿股份盘中创下股价高点180元,此后股价震荡下跌,于2022年1月5日盘中跌破发行价。

迪阿股份首次公开发行股票募集资金总额为46.76亿元,扣除发行费用后募集资金净额为44.44亿元,较原拟募资净额多31.60亿元。此前披露的招股书显示,迪阿股份原拟募资12.84亿元,拟分别用于渠道网络建设项目、信息化系统建设项目、钻石珠宝研发创意设计中心建设项目、补充营运资金项目。

迪阿股份首次公开发行股票的发行费用总额为2.33亿元,其中中信建投证券获得保荐费及承销费2.17亿元。

以下为原文:

关于对迪阿股份有限公司的关注函

创业板关注函〔2023〕第259号

迪阿股份有限公司董事会:

2023年7月20日晚间,你公司披露《2023年半年度业绩预告》,预计2023年上半年实现营业收入122,569.96万元至124,352.40万元,同比下降40.37%至41.22%,实现归属于上市公司股东的净利润(以下简称净利润)4,326.30万元至5,447.01万元,同比大幅下降90.58%至92.52%,实现扣除非经常性损益后的净利润(以下简称扣非后净利润)-4,719.84万元至-6,292.37万元,同比大幅下降109.63%至112.84%,业绩变动主要受钻石镶嵌市场短期需求不足、2022年门店规模扩张导致销售费用增加、计提资产减值损失等影响所致。我部对此表示高度关注,请你公司对下列问题进行核实并作出说明:

1.公告显示,你公司目前系全自营销售模式且以钻石镶嵌产品为主,因钻石镶嵌市场短期内需求不足、黄金需求显著提升对钻石镶嵌类产品造成一定影响、2022年门店数量大幅增长但品牌势能、品牌形象、渠道运营能力仍需大力提升等,你公司销售收入同比下滑较大。请你公司结合市场及行业环境变化情况、近年来新增门店与存量门店数量及平均销售情况、你公司对门店运营管理情况及后续安排等,详细说明你公司2023年上半年营业收入下滑较大的主要影响因素及具体变动原因,收入变动是否与行业发展趋势、同行业可比公司平均变动水平保持一致,相关影响因素是否可能持续,并充分做好风险揭示。

2.你公司预计2023年上半年净利润大幅下滑,主要系门店规模大幅扩张导致相关销售费用如门店租金、人员成本等刚性支出增加,对部分低势能门店进行优化,并对部分门店计提资产减值损失4,200万元至6,300万元。

(1)请结合你公司门店规模、平均门店销售额及人员数量、门店租金及人员成本变动等,并对比同行业可比公司相关情况,说明2023年上半年销售费用具体变动情况,在收入下降明显的背景下销售费用同比增长的主要原因及合理性。

(2)请你公司说明2023年上半年毛利率情况,并详细分析毛利率变动的原因及合理性,是否符合行业发展趋势,是否与同行业可比公司变动相一致,如否,请分析原因。

(3)请你公司说明对部分门店计提资产减值损失的具体情况,包括但不限于资产减值损失的计提方法及主要计算过程、重要假设及关键参数的确定依据、主要会计处理等,资产减值迹象的判断依据及发生时点,前期计提资产减值情况,并结合相关门店运营时间、近年经营状况及业绩情况等,分析计提资产减值损失的及时性、充分性及合理、合规性。

(4)请说明你公司为改善主营业务盈利能力已采取及拟采取的应对措施,并予以充分的风险提示。

3.公告显示,你公司预计2023年上半年非经常性损益对净利润的影响金额为10,166.85万元至10,618.67万元,主要系交易性金融资产公允价值变动损益及理财产品产生的投资收益。请你公司说明交易性金融资产的具体内容,公允价值变动损益及相关投资收益的金额与变动情况,并结合资金状态、理财产品投资等情况,分析公允价值变动损益及相关投资收益变动的主要原因及合理性。

4.你公司认为可能对公司经营业绩变动产生较大影响的其他说明事项及风险提示。

请你公司就上述事项做出书面说明,在2023年7月27日前将有关说明材料报送我部并对外披露,同时抄送深圳证监局上市公司监管处。

我部提醒你公司:上市公司必须按照国家法律、法规和本所《创业板股票上市规则》,认真和及时地履行信息披露义务。上市公司的董事会全体成员必须保证信息披露内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏,并就其保证承担个别和连带的责任。

特此函告。

深圳证券交易所

创业板公司管理部

2023年7月20日