万祥科技拟发不超6亿可转债 2021上市既巅峰募4.88亿

中国经济网北京8月3日讯 万祥科技(301180.SZ)股价截至今日收盘报16.33元,跌幅1.27%。

昨晚,万祥科技披露《向不特定对象发行可转换公司债券预案》,本次发行证券的种类为可转换为公司A股股票的可转换公司债券。该可转债及未来转换的公司A股股票将在深圳证券交易所创业板上市。本次发行的可转换公司债券每张面值为人民币100元,按面值发行。本次发行的可转换公司债券的期限为自发行之日起六年。

本次发行的可转换公司债券票面利率的确定方式及每一计息年度的最终利率水平,提请公司股东大会授权董事会在发行前根据国家政策、市场状况和公司具体情况与保荐机构(主承销商)协商确定。本次发行的可转换公司债券采用每年付息一次的付息方式,到期归还未偿还的可转换公司债券本金和最后一年利息。

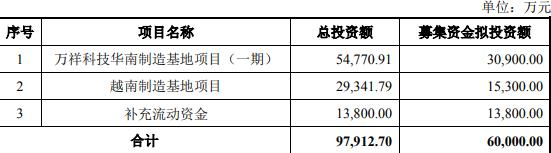

本次向不特定对象发行可转换公司债券的募集资金总额预计不超过60,000.00万元(含60,000.00万元),募集资金扣除相关发行费用后将用于投资万祥科技华南制造基地项目(一期)、越南制造基地项目、补充流动资金。

本次发行的可转换公司债券的初始转股价格不低于募集说明书公告日前二十个交易日公司股票交易均价和前一个交易日公司股票交易均价,具体初始转股价格由股东大会授权董事会根据市场和公司具体情况与保荐机构(主承销商)协商确定。其中,前二十个交易日公司股票交易均价=前二十个交易日公司股票交易总额/该二十个交易日公司股票交易总量;前一个交易日公司股票交易均价=前一个交易日公司股票交易总额/该日公司股票交易总量。

本次发行的可转债的具体发行方式由股东大会授权董事会与保荐机构(主承销商)确定。本次可转债的发行对象为持有中国证券登记结算有限责任公司深圳分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等(国家法律、法规禁止者除外)。

本次发行的可转换公司债券向公司原股东实行优先配售,原股东也有权放弃配售权。

本次发行的可转换公司债券不提供担保。公司聘请的资信评级机构将为公司本次发行的可转债出具资信评级报告。

万祥科技2021年11月16日在深交所创业板上市,开盘首日,万祥科技最高报41.30元,为上市以来最高点,截至当日收盘,万祥科技报37.33元,上涨205.98%。此后,万祥科技股价一路下跌。

万祥科技公开发行新股4001.00万股,发行价格为12.20元/股,募集资金总额为4.88亿元,募集资金净额为4.34亿元,较原拟募资少1.85亿元。

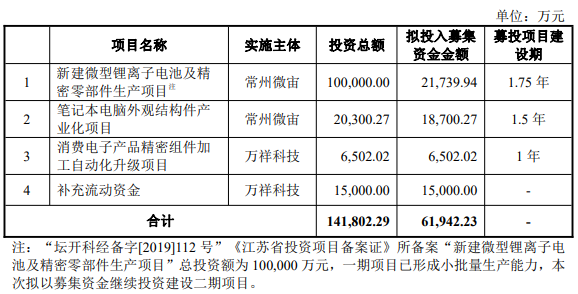

此前披露的招股书显示,万祥科技原拟募资6.19亿元,拟分别用于“新建微型锂离子电池及精密零部件生产项目”、“笔记本电脑外观结构件产业化项目”、“消费电子产品精密组件加工自动化升级项目”、“补充流动资金”。

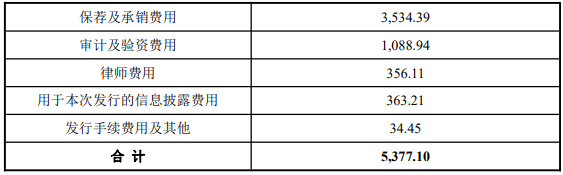

万祥科技发行的保荐机构(主承销商)是东吴证券,保荐代表人是方磊、余哲,发行费用总额为5377.10万元,其中东吴证券获得保荐及承销费用3534.39万元。

据万祥科技2022年年报,报告期内,公司实现营业收入11.89亿元,同比减少10.73%;归属于上市公司股东的净利润1.86亿元,同比增长5.51%;归属于上市公司股东的扣除非经常性损益的净利润1.65亿元,同比减少2.28%;经营活动产生的现金流量净额3.35亿元,同比增长244.64%。

据万祥科技2023年一季度报告,报告期内,公司实现营业收入1.97亿元,同比减少37.95%;归属于上市公司股东的净利润946.61万元,同比减少82.08%;归属于上市公司股东的扣除非经常性损益的净利润787.94万元,同比减少84.17%;经营活动产生的现金流量净额4084.76万元,同比减少45.70%。