万凯新材跌2.4% 拟发不超27亿可转债2022上市募31亿

中国经济网北京3月12日讯万凯新材(301216.SZ)今日股价收报13.14元,下跌2.38%,总市值67.68亿元。目前该股股价低于其发行价。

万凯新材于2022年3月29日在深交所创业板上市,发行价格为35.68元/股,当日开盘跌破发行价。截至当日收盘,万凯新材报31.81元,跌幅10.85%。

万凯新材在深交所创业板公开发行股票8585万股,保荐机构(主承销商)为中国国际金融股份有限公司,保荐代表人为张磊、杨磊杰。

万凯新材发行募集资金总额为30.63亿元,募集资金净额为29.15亿元,超募14.11亿元。2022年3月23日,万凯新材发布的招股书显示,公司拟募集资金15.04亿元,分别用于年产120万吨食品级PET高分子新材料项目(二期)、多功能绿色环保高分子新材料项目、补充流动资金。

万凯新材本次发行费用总额为1.48亿元,其中保荐机构中国国际金融股份有限公司获得保荐及承销费1.23亿元。

2023年5月13日,万凯新材公告分红方案,每10股派息(税前)3元,转增5股。股权登记日为2023年6月6日,除权除息日为2023年6月7日。

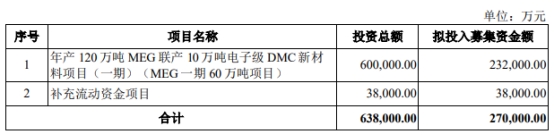

万凯新材2023年12月2日披露的向不特定对象发行可转换公司债券募集说明书(注册稿)(2023年三季报财务数据更新版)显示,公司本次向不特定对象发行可转换公司债券拟募集资金总额不超过人民币27亿元(含27亿元),扣除发行费用后募集资金净额将用于以下项目:年产120万吨MEG联产10万吨电子级DMC新材料项目(一期)(MEG一期60万吨项目)、补充流动资金项目。

万凯新材本次发行可转债的保荐机构(主承销商)是中金公司,保荐代表人是张磊、李鹏飞。

本次发行已经公司2023年3月29日召开的第一届董事会第二十次会议和2023年4月21日召开的2022年度股东大会、2023年4月21日召开的第二届董事会第一次会议审议通过。本次发行已于2023年8月18日经深圳证券交易所审核通过,尚需经中国证券监督管理委员会同意注册。

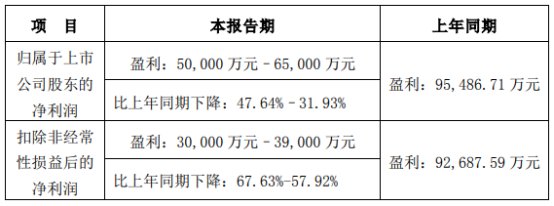

万凯新材2023年度业绩预告显示,公司预计去年归属于上市公司股东的净利润50,000万元至65,000万元,比上年同期下降47.64%至31.93%;扣除非经常性损益后的净利润30,000万元至39,000万元,比上年同期下降67.63%至57.92%。