翰博高新终止发不超7.3亿可转债 2020募4.9亿2022转板

中国经济网北京4月30日讯深交所网站日前公布了关于终止对翰博高新材料(合肥)股份有限公司(简称“翰博高新”,301321.SZ)申请向不特定对象发行可转换公司债券审核的决定。

深交所于2023年6月27日依法受理了翰博高新向不特定对象发行可转换公司债券的申请文件,并按照规定进行了审核。日前,翰博高新和保荐人华泰联合证券有限责任公司向深交所提交了《翰博高新材料(合肥)股份有限公司关于撤回向不特定对象发行可转换公司债券的申请》和《华泰联合证券有限责任公司关于撤回翰博高新材料(合肥)股份有限公司向不特定对象发行可转换公司债券的申请》。根据《深圳证券交易所上市公司证券发行上市审核规则》第二十条、《深圳证券交易所股票发行上市审核规则》第六十二条的有关规定,深交所决定终止对翰博高新申请向不特定对象发行可转换公司债券的审核。

翰博高新2023年9月14日披露的向不特定对象发行可转换公司债券并在创业板上市募集说明书(三次修订稿)显示,公司本次发行拟募集资金总额不超过73,000.00万元(含73,000.00万元),扣除发行费用后,拟用于年产900万套MiniLED灯板等项目(一期)。

本次发行证券的种类为可转换为公司A股股票的可转换公司债券。该可转债及未来转换的公司A股股票将在深圳证券交易所上市。本次可转债每张面值为人民币100元,按面值发行。本次可转债的期限为自发行之日起六年。

本次可转债的具体发行方式由公司股东大会授权公司董事会及其授权人士与保荐人(牵头主承销商)协商确定。本次可转债的发行对象为持有中国证券登记结算有限责任公司深圳分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等(国家法律、法规禁止者除外)。

公司聘请中证鹏元资信评估股份有限公司为本次发行的可转换公司债券进行了信用评级,公司主体信用等级为A,评级展望为稳定,本期债券信用等级为A。

翰博高新本次发行的保荐人(牵头主承销商)为华泰联合证券有限责任公司,保荐代表人为伊术通、蒋益飞;联席主承销商为中信建投证券股份有限公司。

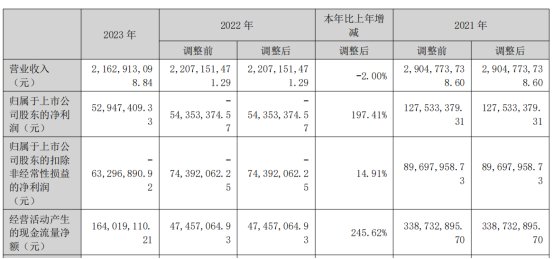

翰博高新4月26日披露的2023年年度报告显示,公司2023年实现营业收入21.63亿元,同比下降2.00%;归属于上市公司股东的净利润5294.74万元,上年同期为-5435.34万元;归属于上市公司股东的扣除非经常性损益后的净利润-6329.69万元,上年同期为-7439.21万元;经营活动产生的现金流量净额1.64亿元,同比增长245.62%。

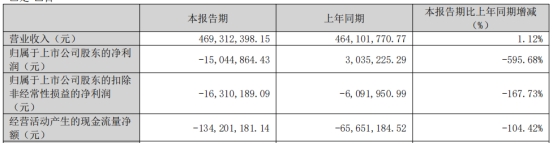

翰博高新4月26日披露的2024年一季度报告显示,报告期内,公司实现营业收入4.69亿元,同比增长1.12%;归属于上市公司股东的净利润-1504.49万元;归属于上市公司股东的扣除非经常性损益后的净利润-1631.02万元;经营活动产生的现金流量净额-1.34亿元。

据翰博高新4月26日披露的关于募集资金年度存放与使用情况的专项报告,经中国证券监督管理委员会《关于核准翰博高新材料(合肥)股份有限公司向不特定合格投资者公开发行股票的批复》(证监许可[2020]1300号)核准,公司2020年7月向不特定合格投资者公开发行人民币普通股10,000,000股,发行价为48.47元/股,募集资金总额为人民币48,470万元,根据有关规定扣除发行费用人民币4,351.60万元(不含税)后,实际募集资金金额为44,118.40万元。该募集资金已于2020年7月17日到账。上述资金到账情况已经天职国际会计师事务所(特殊普通合伙)审验,并于2020年7月20日出具天职业字[2020]32804号验资报告。公司对募集资金采取了专户存储管理。

2022年8月18日,翰博高新在深交所创业板转板上市,翰博高新的A股股本为12429.00万股(每股面值1.00元),其中6061.2712万股于2022年8月18日起上市交易。翰博高新本次转板上市的保荐机构为中信建投证券股份有限公司,保荐代表人为魏乃平、韩勇。

翰博高新转板上市费用合计416.98万元,其中中信建投证券股份有限公司获得保荐费94.34万元。

2015年11月,翰博高新在全国股转系统挂牌;2020年7月,翰博高新入精选层;2021年11月15日北京证券交易所设立,翰博高新身份转换为北交所上市公司;2022年7月25日起,翰博高新股票终止在北交所上市。