锂电设备细分龙头曼恩斯特也做储能了,出手就拿下6.76亿元大单

文|新能源产业家

以0.676元/Wh拿下GWh大单,曼恩斯特打响跨界第一枪。

储能赛道已拥挤不堪,但还是不断有企业跨界而来。锂电设备细分龙头曼恩斯特也来了。

4月19日,曼恩斯特发布公告,控股子公司湖南安诚新能源有限公司(以下简称“湖南安诚”)与阿拉尔汇南能源有限公司(以下简称“汇南能源”)签署《新疆兵团第一师阿拉尔2GW光伏基地项目(二期)新能源项目储能系统设备采购合同》,总金额高达6.76亿元。

据了解,新疆兵团第一师阿拉尔2GW光伏基地项目(二期)配建储能规模为250MW/1000MWh,按照合同金额折算,储能系统单价0.676元/Wh。

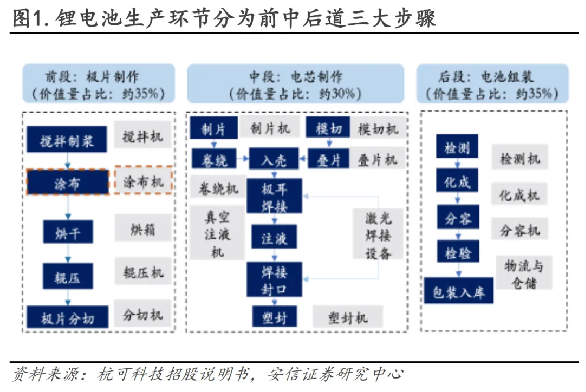

曼恩斯特是我国锂电涂布机模头的龙头。涂布机是锂电池生产前段核心设备,模头又是涂布机的核心零部件,占涂布机成本的20%。

此前,涂布模头为日本三菱、松下、美国EDI所垄断。创始人彭建林从模头维修业务入手,逐渐突破了这一“卡脖子”技术,实现了国产化替代。

“卡脖子”的工艺和设备,技术壁垒高,取得突破的企业市场地位稳固,也容易获得超高的回报。但由于所在领域高度细分,也面临业务过于单一的风险。

在坐稳涂布机模头的王座后,曼恩斯特也入局储能,推动多元化运作。一举斩获GWh以上的大单,是一个漂亮的开场。

01 涂布机模头市占率第一

2023年10月,曼恩斯特收购湖南安诚51%股权,正式进入储能领域。

在与投资者的互动中,曼恩斯特透露,湖南安诚新能源的生产基地位于东莞,经营主体为东莞安诚新能源有限公司。

通过股权穿透,新能源产业家发现,东莞安诚由深圳安诚100%控股。

官方介绍中,深圳安诚在储能业务上的布局已经相当成熟。总部和研发基地位于深圳,生产基地设于东莞,还分别在北京、长沙设立国内和海外两个营销中心。

除大储产品外,业务还覆盖便携式储能和家庭储能,目前已经远销至球40多个国家和地区。

一位行业人士表示,曼恩斯特做储能不算完全跨界,因为创始人彭建林本身就算大半个行业人士,对行业的生产经营都比较熟悉,“只需要补齐终端客户的资源”。

彭建林毕业于“新能源汽车行业的黄埔军校”中南大学。后于2006年-2012年,在比亚迪工作6年。随后开始聚焦于涂布模头这一细分领域。

从2019年起,曼恩斯特的主导产品高精密狭缝式锂电池极片涂布模头市占率连年增长,到2022年已高达31%,本土企业中,连续4年市占率第一。

目前,其产品和服务已经覆盖了宁德时代、LG新能源、比亚迪、中创新航、国轩高科、亿纬锂能、瑞浦能源、赣锋锂业、南都、欣旺达、正力新能、蜂巢、力神等国内外主流企业。

数据来源:公司财报

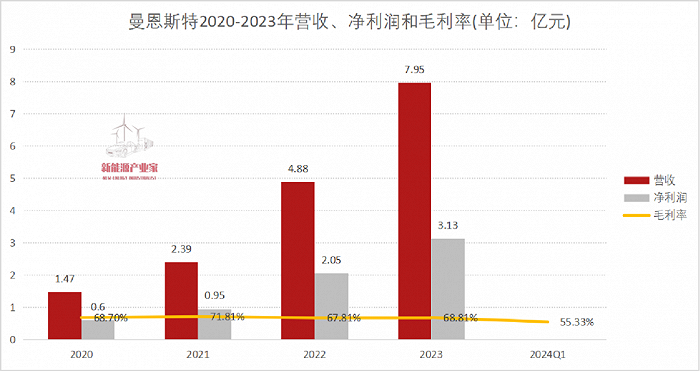

数据来源:公司财报近年来,曼恩斯特的营收和利润一路水涨船高。2023年,其营收达到7.95亿元,同比增长 62.76%,实现归属于上市公司股东的净利润 3.41亿元,同比增长 67.98%。

由于研发生产的是卡脖子关键零部件,曼恩斯特的毛利率一直高达70%左右,碾压大多数制造业的毛利率。

2023年5月,曼恩斯特登陆创业板,超募16亿元,市值突破百亿。

主营业务稳健,回报可观,还有超募的资金,曼恩斯特也开始寻求多元化发展。

首先,涂布机模头是非常小众的市场。有关统计显示,2023年的市场规模仅为60亿元。

此外,由于锂电产业进入新一轮下行周期,行业产能扩张放缓,曼恩斯特业绩增长也不可避免地受到影响。

除储能业务外,还在钙钛矿、氢能、储能、面板显示等领域有所布局。目前来看,储能领域的进展最快,主要原因在于,通过控股的方式收购成熟的企业。

02 以更高单价拿下GWh大单

此次订单合作方汇南能源是中核汇能新疆能源公司控股子公司,中核汇能是能源央企中核旗下核心的新能源开发运作平台。

这一订单有两点值得关注:一是单价高于市场平均水平,二是订单规模大。

当下的储能市场竞争激烈,一个小规模的招标,往往就有几十家企业参与,储能系统报价也一路走低。

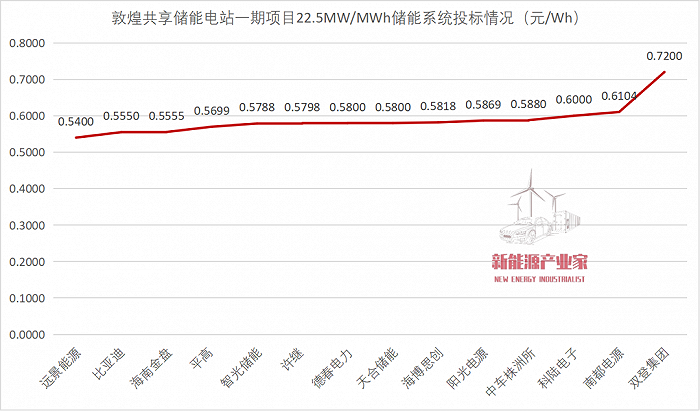

就在4月29日,储能再现历史性低价。在甘肃敦煌一光伏配套储能项目22.5MW/90MWh储能系统设备采购中,最低报价约0.54元/Wh,刷新了3月初0.564元/Wh的纪录。

据了解,招标的储能项目位于甘肃省敦煌市光电产业园区内,共吸引14家储能集成商企业参与投标,投标单价区间为0.54~0.72元/Wh,平均报价为0.5876元/Wh。

再看订单规模,也很可观。

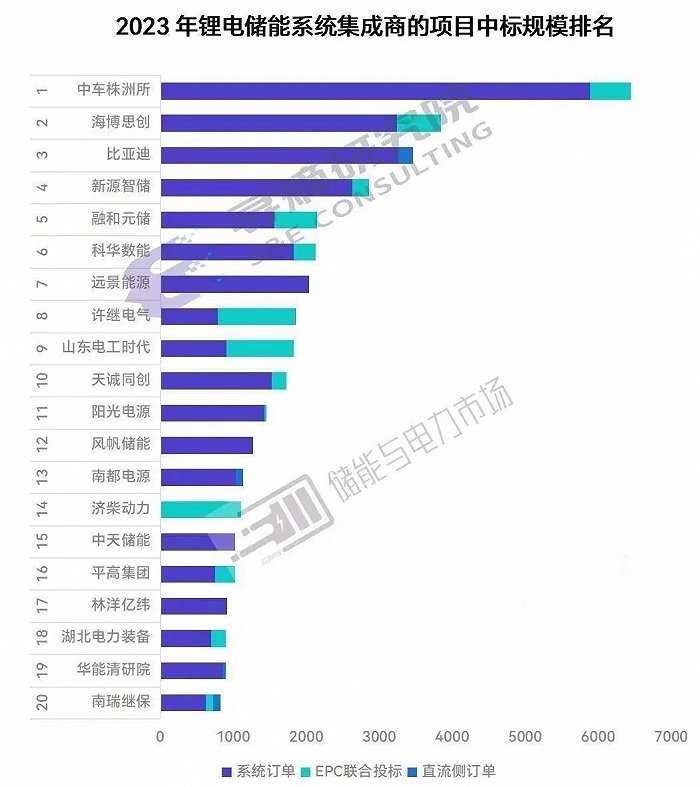

根据寻熵研究院的统计,2023年,除集采外,在项目级的招投标中,位居二三位的海博思创和比亚迪位,中标规模也才超过3GWh。大量的主流储能厂商在3GWh以下。

目前,国内大储市场的商业模式尚未跑通。要拿到客户订单,两个因素颇为关键:一是价格,二是客户关系。

上述业内人士表示,湖南安诚能以高于市场平均水平的价格,拿下这个规模的项目,背后应该有强关系,“否则没戏”。

打响跨界第一枪,但拉长时间轴来看,曼恩斯特也将面临不小的挑战。

由于高度内卷,储能行业分化明显,头部企业的盈利能力增强,而大部分企业处于贴地飞行,甚至流血亏损状态。淘汰赛已经拉开帷幕。

此前,有行业人士对新能源产业家表示,2024年下半年到2025年上半年,将是行业最黑暗的时候,将有大批企业退场。

曼恩斯特首先要保证扛得住流血亏损。

财报披露,2024年第一季度,曼恩斯特经营活动产生的现金流量净额为-0.98亿元,相比去年同期的0.15亿元,减少 741.89%。

对于原因,曼恩斯特强调主要是储能业务中储能电站建设项目成本投入加大以及为在手订单备货支付材料款所致。

截至第一季度,储能业务占到曼恩斯特总营收的15%。由于储能业务正处于前期拓展阶段,规模效应尚未充分体现,一季度出现阶段性亏损。