【西部通信】维峰电子2024年三季报点评:上下游压力犹存,持续修炼内功

(来源:西部证券研究发展中心)

▍特别声明

特别声明《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。通过新媒体形式制作的本公众号推送信息仅面向西部证券的专业投资者。若您并非西部证券的专业投资者。请取消关注本公众号,不再订阅、接收或使用本公众号中的任何推送信息。因本公众号受限于访问权限的设置,若给您造成不便,烦请谅解!感谢您给予的理解与配合。

维峰电子2024年三季报点评:上下游压力犹存,持续修炼内功

核心结论

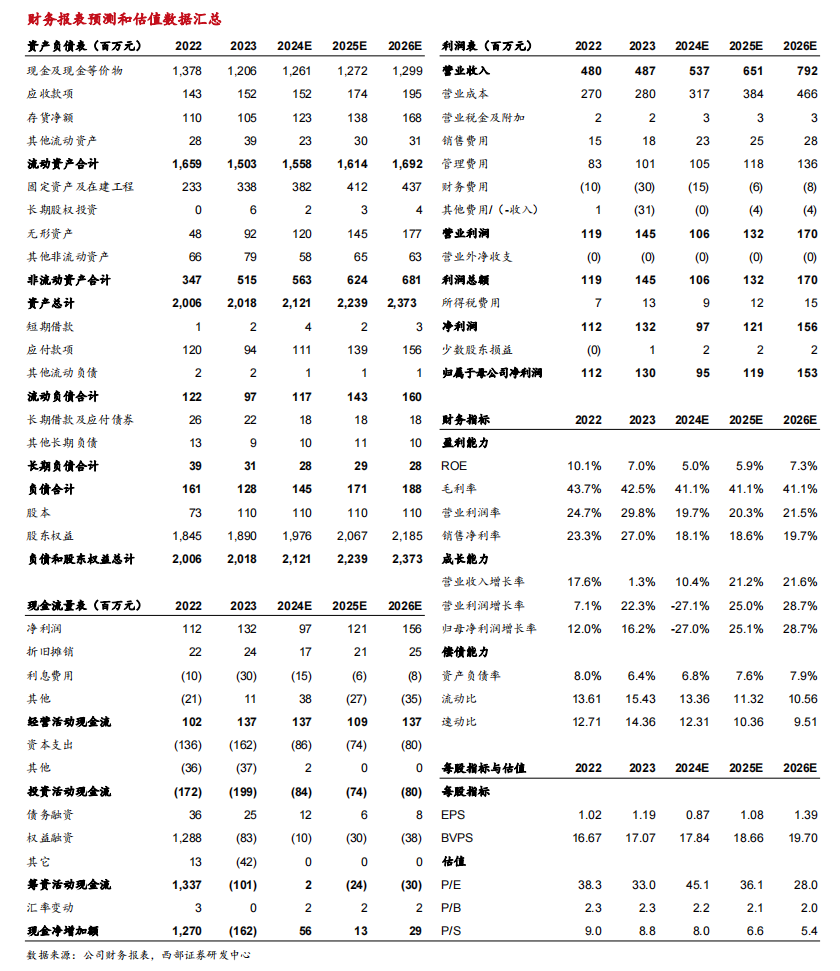

事件:公司发布2024Q3财报,2024年前三季度实现营收3.84亿元,同比+4.58%;实现归母净利润6803万元,同比-32.8%。24Q3单季度实现营收1.44亿元,同比+14.91%,环比+2.31%;实现归母净利润2089万元,同比-22.01%,环比-27.89%;实现经营性现金流量净额3210万元,同比-12.67%。

24Q3营收同比稳步增长,下游需求增长仍承压。连接器下游需求受全球经济增速放缓等宏观因素的影响,整体较为疲软,公司的持续增长主要受益于新能源连接器和汽车连接器业务的持续增长,24H1公司的工控/汽车/新能源连接器业务收入同比增速分别为-14%/+24%/+28%,Q3整体业务趋势短期内变化不大。工控业务依然是公司的基本盘业务,持续拓展新应用场景和多元化新产品,以及开拓全球化市场是公司的业务重心。汽车连接器业务下游客户价格战压力大,或向上游传导,公司持续聚焦中低压信号细分领域,开拓新客户和应用场景。公司新能源连接器主要应用于太阳能和风能逆变系统,通过合肥维峰进一步贴近服务和开拓长三角核心商圈的战略客户。

24Q3毛利率为39.4%,环比下降5.08pct,或与公司从租赁厂房搬迁至自建厂房后相应的折旧等生成成本短期提升有关,以及受上游铜、金等金属原材料涨价的影响。24Q3公司费用率压力环比提升,其中管理费用率环比提升较为明显,主要与厂房搬迁带来相关的期间运营费用提升有关。24Q3销售/管理/研发/财务费用同比分别+37.7%/+58.9%/-2.8%/+62.9%,在营收中占比分别环比+0.3pct/+3.3 pct /-1.5 pct /+0.8 pct。24Q3净利率为15.04%,环比下降6.12pct,受毛利率下行和费用率上行影响。展望未来,需求疲软下业务回暖预计较缓慢,公司持续强化核心竞争力,客户份额仍有上升空间。

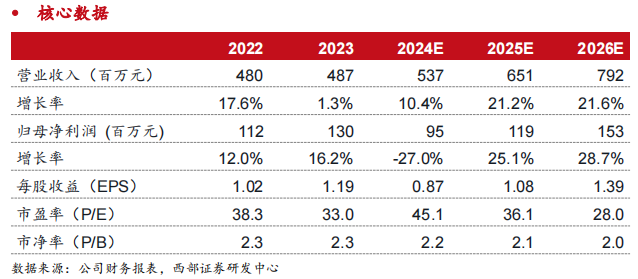

投资建议:预计公司2024-2026年归母净利润0.95/1.19/1.53亿元,对应PE分别为45/36/28X,维持“买入”评级。

风险提示:市场竞争加剧;市场需求不及预期;客户降价压力大。

▍研究报告信息

证券研究报告:《维峰电子(301328.SZ)2024Q3 财报点评:上下游压力犹存,持续修炼内功》

对外发布时间:2024年10月29日

报告发布机构:西部证券研究发展中心

分析师姓名:陈彤

分析师职业编号:S0800522100004

邮箱:chentongg@xbmail.com.cn

▍免责声明

本公众号推送内容仅面向西部证券股份有限公司(以下简称“西部公司”)机构客户,请勿对本公众号内容进行任何形式的转发。若您并非西部证券机构客户,请取消关注本公众号,不再订阅、接收或使用本公众号中的内容。因本公众号难以设置访问权限,若给您造成不便,烦请谅解!西部证券不会因订阅本公众号的行为或者收到、阅读本公众号推送内容而视相关人员为客户。

本公众号内容基于已公开的信息编制,但作者对该等信息的真实性、准确性及完整性不作任何保证。本公众号所载的意见、评估及预测仅为出具日的观点和判断,该等意见、评估及预测在出具日外无需通知即可随时更改。在不同时期,西部证券可能会发出与本公众号所载意见、评估及预测不一致的研究报告。同时,本公众号所指的证券或投资标的的价格、价值及投资收入可能会波动。西部证券不保证本公众号所含信息保持在最新状态。对于西部证券其他专业人士(包括但不限于销售人员、交易人员)根据不同假设、研究方法、即时动态信息及市场表现,发表的与本公众号不一致的分析评论或交易观点,西部证券没有义务向本公众号所有接收者进行更新。西部证券对本公众号所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

在任何情况下,本公众号所载的观点、结论和建议仅供投资者参考之用,并非作为购买或出售证券或其他投资标的的邀请或保证。客户不应以本公众号取代其独立判断或根据本报告做出决策。该等观点、建议并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本公众号内容,不应视本公众号为做出投资决策的唯一因素,必要时应就法律、商业、财务、税收等方面咨询专业财务顾问的意见。西部证券以往相关研究报告预测与分析的准确,不预示与担保本公众号及西部证券今后相关研究报告的表现。对依据或者使用本公众号及西部证券其他相关研究报告所造成的一切后果,西部证券及作者不承担任何法律责任。

本公众号版权仅为西部证券所有。未经公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号版权。如征得西部证券同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“西部证券研究发展中心”,且不得对本公众号进行任何有悖原意的引用、删节和修改。如未经西部证券授权,私自转载或者转发本公众号,所引起的一切后果及法律责任由私自转载或转发者承担。西部证券保留追究相关责任的权力。本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:91610000719782242D。