信德新材拟收购成都昱泰 加强成本优势 形成协同效应

作者:陆之梅

近日,行业领先碳基新型材料供应商——信德新材(证券代码:301349.SZ)因拟使用部分超募资金收购成都昱泰新材料科技有限公司(以下简称:成都昱泰、标的公司)80%股权的交易而受到深交所关注,同时被要求核实并说明标的公司业务收入等情况,引发资本市场讨论。

6月16日晚间,信德新材对外披露了对关于深交所关注函的回复等多个公告。对此,有市场人士分析表示,从公告内容来看,信德新材对成都昱泰的收购是符合公司发展战略的。公告还显示,目前标的公司已正式投产运营,且客户导入认证也在同步推进。若后续收购顺利,信德新材有望加强原材料端的优势,进一步保供、保量、保质、保价并在西南地区建立先发优势和排他优势,进而形成供应端的协同效应,为未来信德新材盈利持续带来积极作用。

标的区位优势突出 原材料端先发优势显著

据了解,信德新材是国家级专精特新“小巨人”企业。自成立以来,公司一直致力于负极包覆材料领域的自主技术和产品创新,目前已能够生产多种类型负极包覆材料产品,有效提升消费电子和动力电池的高安全性、高循环稳定性和倍率性能,能够延长动力电池的续航里程。

凭借领先的研发等核心优势,信德新材可以有效满足下游负极材料厂商对包覆材料的快速响应需求,公司已与璞泰来、贝特瑞、杉杉股份、凯金能源、翔丰华等知名锂电池负极材料生产商建立了长期稳定的合作关系。经测算,2020年信德新材在负极包覆材料的市场占有率约在27%-39%之间,居于业内领先水平,且据公司年报显示,其近年来产能和产量逐年提高,收入规模不断攀升。

站在行业角度,由于下游终端市场新能源汽车行业的快速发展,导致负极包覆材料产品市场需求大幅增加,其终端原材料乙烯焦油的需求亦随之快速增加。然而,目前乙烯焦油的增量供应未能完全匹配市场的增量需求,其增量供应已成为制约信德新材进一步扩产增效、摊薄成本和售价、提升市场占有率和竞争力的主要因素之一。

在此背景下,为保障供应链安全进而形成供应链优势,信德新材计划以交易价格合计不超过19,200万元收购成都昱泰80%的股权。公开信息显示,成都昱泰主要从事负极包覆材料等产品生产和销售的乙烯焦油综合利用业务,与公司主营业务一致,具有较高的业务协同性。

值得注意的是,成都昱泰位于成都新材料产业功能园区,紧邻西南地区乙烯焦油的最大生产和销售企业——中国石油四川石化有限责任公司(以下简称:四川石化)。根据相关协议,四川石化将优先保障相关产品供应给园区的下游企业。同时,根据成都石油化学工业园区委员会的致函,成都昱泰可获得每年10万吨的四川石化乙烯焦油保障供应。此外,标的公司还与四川石化已建设并运行了乙烯焦油供应管道,进一步提高了供应效率降低了供应成本(标的公司乙烯焦油综合采购成本较公司每吨至少低约300元),按每年采购10万吨测算,即可节省采购成本约3,000万元。

这也意味着,若信德新材本次顺利收购成都昱泰,不仅将能获得所需的每年10万吨的较高品质乙烯焦油增量供应,且还会取得西南地区最大的乙烯焦油供应来源,获得原材料端的先发优势和排他优势。

另一方面,成都昱泰处于云贵川核心区域,信德新材可以通过与相关客户合作的经验,协助标的公司通过主要负极厂商的供应商认证,从而打造辐射西南区域的生产基地,有效提升对云贵川区域集中的下游客户的响应速度和服务质量,并显著的降低运输成本。而其他主要竞争企业,主要集中在辽宁地区,距离云贵川负极企业,运输距离均超过2,000公里以上,运输费用在700-900元/吨,即按每年生产和销售3万吨负极包覆材料和每吨运费节约350元/吨计算。经测算,仅销售运费一项,标的公司每年即可具备成本优势约1,050万元,区位优势显著。

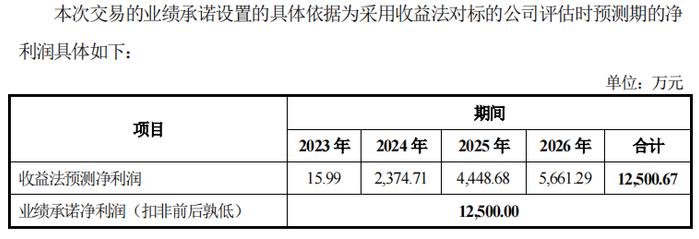

据悉,2023年5月,标的公司已基本处于正常生产经营阶段,并于当月实现盈利,成长性正逐渐体现。未来,随着标的公司其他客户陆续完成导入和产品认证,其产能利用率和产销率有望持续提高,进而实现相应业绩承诺(参下表格)。

信德新材同样表示,通过本次收购成都昱泰,不仅将锁定西南地区稀缺的乙烯焦油供应资源,保障供应链安全进而形成供应链优势,还能将公司积累的先进生产技术、工艺、设备、人员和经验等输送至标的公司,并协助推进产品认证导入,促使标的公司产品降本增效、提标提质,最终打造成为西南地区极具竞争优势的负极包覆材料生产基地,提高西南地区的市场份额,提升上市公司的原料竞争力、技术竞争力、产品竞争力、价格竞争力,提高自身盈利水平。

免责声明:本文仅供参考,不构成投资建议。