破发股光大同创上半年转亏 2023年上市募11.1亿元

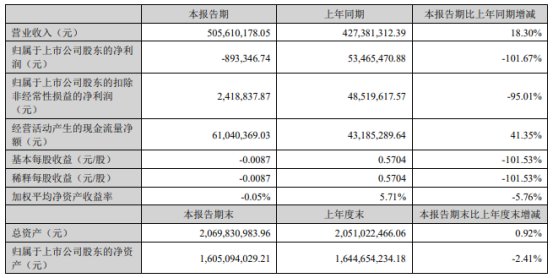

中国经济网北京8月27日讯光大同创(301387.SZ)昨晚发布2024年半年度报告。2024年上半年,光大同创实现营业收入5.06亿元,同比增长18.30%;归属于上市公司股东的净利润-89.33万元,上年同期为5346.55万元;归属于上市公司股东的扣除非经常性损益的净利润241.88万元,同比下降95.01%;经营活动产生的现金流量净额为6104.04万元,同比增长41.35%。

2023年4月18日,光大同创在深交所创业板上市,发行价格为58.32元/股。目前该股处于破发状态。

光大同创在深交所创业板发行股票数量为1,900.00万股,占发行后总股本的比例为25.00%,全部为新股发行,原股东不公开发售股份。保荐机构(主承销商)为东方证券承销保荐有限公司,保荐代表人为郑睿、刘俊清。

光大同创发行募集资金总额为110,808.00万元,扣除发行费用后,募集资金净额为100,436.25万元。光大同创最终募集资金净额较原计划多15,376.15万元。光大同创于2023年4月12日披露的招股说明书显示,公司拟募集资金85,060.10万元,分别用于光大同创安徽消费电子防护及功能性产品生产基地建设项目、光大同创研发技术中心建设项目、企业管理信息化升级建设项目、补充流动资金项目。

光大同创公开发行新股的发行费用(不含增值税)合计10,371.75万元。其中东方证券承销保荐有限公司获得承销保荐费用8,051.10万元。

2024年5月22日,光大同创公告称,拟每10股转增4股并派息(税前)5元,股权登记日为2024年5月28日,除权除息日为2024年5月29日。