波长光电超募4.4亿首日涨78% 去年业绩升背离现金流

中国经济网北京8月23日讯今日,南京波长光电科技股份有限公司(证券简称:波长光电,证券代码:301421.SZ)在深交所创业板上市。该股开盘报60.00元,最高至70.43元,截至收盘报52.29元,涨幅77.98%,成交额12.12亿元,振幅61.98%,换手率73.40%,总市值60.51亿元。

波长光电是国内精密光学元件、组件的主要供应商,长期专注于服务工业激光加工和红外热成像领域,提供各类光学设备、光学设计以及光学检测的整体解决方案。

本次发行前,朱敏直接持有公司43,713,200股股份,占公司总股本的50.37%,是公司的控股股东。公司的实际控制人为黄胜弟、朱敏夫妇。朱敏直接持有公司43,713,200股股份,占公司总股本的50.37%。同时,朱敏担任公司第三大股东威能投资的执行事务合伙人并持有威能投资1.00%的份额,因此间接控制公司3.93%的表决权。黄胜弟、朱敏夫妇直接及间接控制公司的表决权合计达到54.30%。朱敏为中国国籍,拥有新加坡永久境外居留权,黄胜弟为新加坡国籍。

波长光电于2022年9月8日首发过会,创业板上市委2022年第63次审议会议提出问询的主要问题:

报告期内,发行人存在个人卡收付业务款项、关联方资金占用、通过关联自然人和员工向其他关联方发放薪酬以及会计差错更正等情形。请发行人说明内部控制制度是否建立健全并有效执行。请保荐人发表明确意见。

需进一步落实事项:

无。

波长光电本次发行数量为28,930,000.00股(占发行后总股本的25.00%),本次发行全部为新股,无老股转让,发行价格为29.38元/股。波长光电本次发行的保荐机构为华泰联合证券有限责任公司,保荐代表人为吕复星、吴韡。

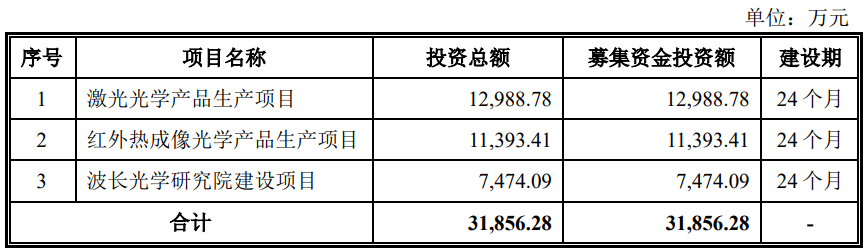

波长光电本次发行募集资金总额为84,996.34万元,扣除不含税发行费用后的实际募集资金净额为75,874.29万元。公司最终募集资金净额比原计划多44,018.01万元。波长光电2023年8月18日披露的招股说明书显示,公司拟募集资金31,856.28万元,用于激光光学产品生产项目、红外热成像光学产品生产项目、波长光学研究院建设项目。

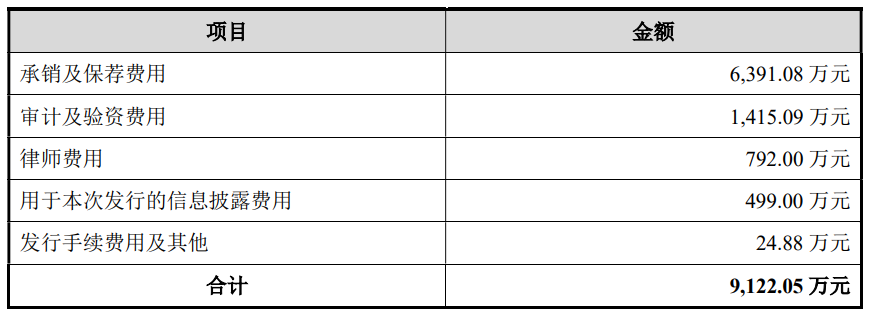

波长光电本次发行费用总额为9,122.05万元,其中承销及保荐费用6,391.08万元。

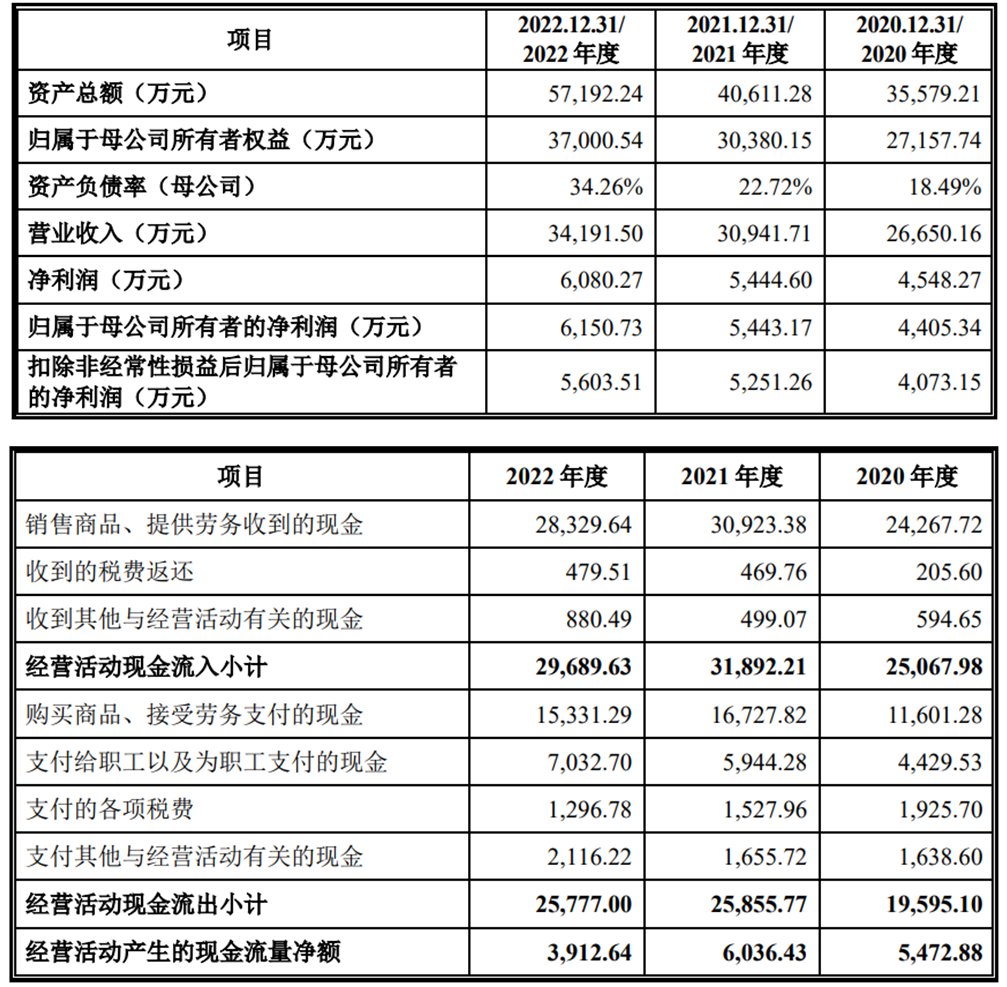

2020年至2022年,波长光电的营业收入分别为26,650.16万元、30,941.71万元和34,191.50万元;净利润分别为4,548.27万元、5,444.60万元和6,080.27万元;归属于母公司所有者的净利润分别为4,405.34万元、5,443.17万元和6,150.73万元;扣除非经常性损益后归属于母公司所有者的净利润分别为4,073.15万元、5,251.26万元和5,603.51万元。

不过,波长光电的现金流与营业收入、净利润的增长情况相反。上述同期,公司销售商品、提供劳务收到的现金分别为24,267.72万元、30,923.38万元和28,329.64万元;经营活动产生的现金流量净额分别为5,472.88万元、6,036.43万元和3,912.64万元。

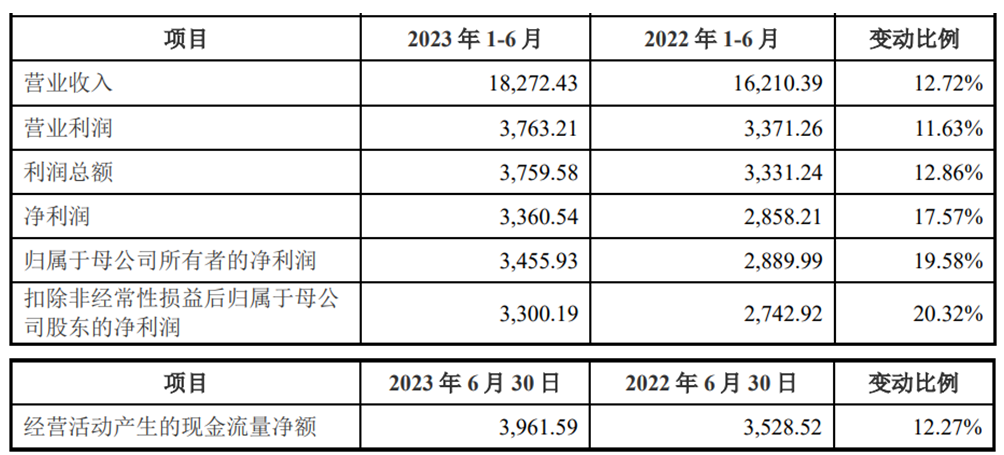

2023年1-6月,波长光电的营业收入为18,272.43万元,同比增长12.72%;净利润为3,360.54万元,同比增长17.57%;归属于母公司股东的净利润为3,455.93万元,同比增长19.58%;扣除非经常性损益后归属于母公司股东的净利润为3,300.19万元,同比增长20.32%;经营活动产生的现金流量净额为3,961.59万元,同比增长12.27%

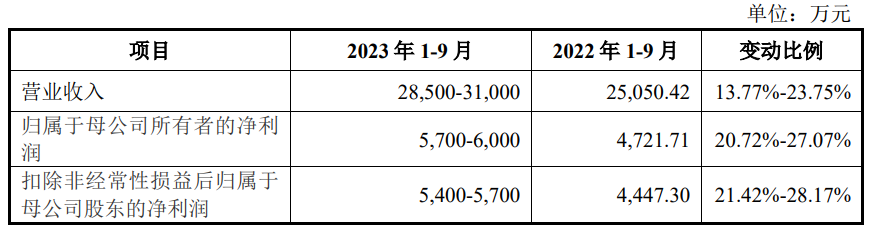

波长光电预计2023年1-9月营业收入为28,500万元至31,000万元,同比增长13.77%至23.75%;预计归属于母公司所有者的净利润为5,700万元至6,000万元,同比增长20.72%至27.07%;预计扣除非经常性损益后归属于母公司股东的净利润为5,400万元至5,700万元,同比增长21.42%至28.17%。