恒达新材上市超募2.98亿首日涨71% 去年营收升净利降

中国经济网北京8月22日讯今日,浙江恒达新材料股份有限公司(股票简称:恒达新材,股票代码:301469.SZ)在深交所创业板上市。恒达新材开盘报65.00元,最高至71.00元,截至收盘报62.48元,涨幅70.80%,成交额10.70亿元,振幅24.60%,换手率79.39%,总市值55.91亿元。

恒达新材专业从事特种纸原纸的研发、生产和销售,产品包括医疗包装原纸、食品包装原纸、工业特种纸原纸和卷烟配套原纸,其中以医疗和食品包装原纸为主。

公司控股股东、实际控制人为潘昌。潘昌直接持有公司3,387.30万股股份,占公司总股本的50.47%,同时通过广汇投资间接持有公司4.10%的股份,合计持有公司54.57%的股份。

恒达新材于2022年5月27日首发过会,创业板上市委员会2022年第29次审议会议提出问询的主要问题:

发行人主要原材料木浆绝大部分依赖进口,价格波幅较大,对发行人毛利率产生重大影响。报告期内发行人木浆库存规模较大、原材料周转率低于同行业可比公司。请发行人说明:(1)木浆供应链是否稳定、可靠,是否存在未按合同约定供货的情况;(2)现行存货备货策略是否为行业通行做法,成本计量是否准确,相关内控是否有效,是否可以有效应对原材料价格大幅波动的风险;(3)2021年下半年,在木浆采购价高于销售价的情况下仍对外销售的原因及合理性。请保荐人发表明确意见。

需进一步落实事项:

无。

恒达新材本次发行股票数量为2,237.00万股,占发行后总股本的比例为25.00%,全部为新股发行,原股东不公开发售股份,发行价格为36.58元/股。恒达新材本次发行的保荐机构为中信建投证券股份有限公司,保荐代表人鄢让、俞康泽。

恒达新材本次发行募集资金总额为81,829.46万元,扣除发行费用后募集资金净额为70,432.77万元。公司最终募集资金净额比原计划多29,808.88万元。恒达新材2023年8月14日披露的招股说明书显示,公司拟募集资金40,623.89万元,用于恒川新材新建年产3万吨新型包装用纸生产线项目、补充流动资金及偿还银行贷款项目。

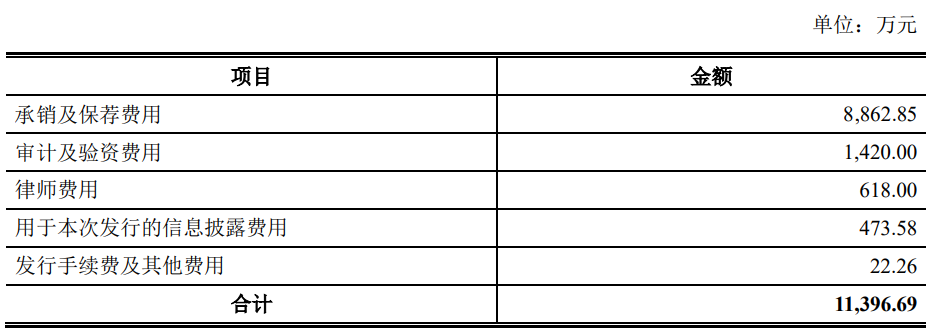

恒达新材本次公开发行新股的发行费用合计11,396.69万元,其中承销及保荐费用8,862.85万元。

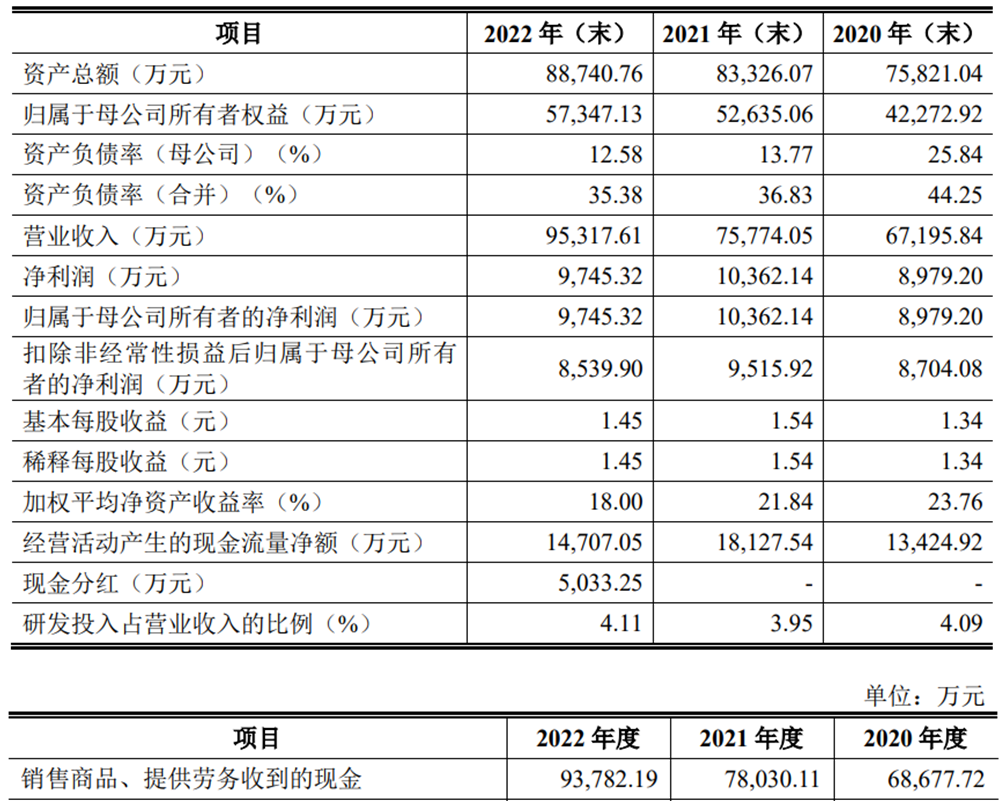

2020年至2022年,恒达新材的营业收入分别为67,195.84万元、75,774.05万元和95,317.61万元;净利润/归属于母公司所有者的净利润分别为8,979.20万元、10,362.14万元和9,745.32万元;扣除非经常性损益后归属于母公司所有者的净利润分别为8,704.08万元、9,515.92万元和8,539.90万元。

上述同期,公司销售商品、提供劳务收到的现金分别为68,677.72万元、78,030.11万元和93,782.19万元;经营活动产生的现金流量净额分别为13,424.92万元、18,127.54万元和14,707.05万元。

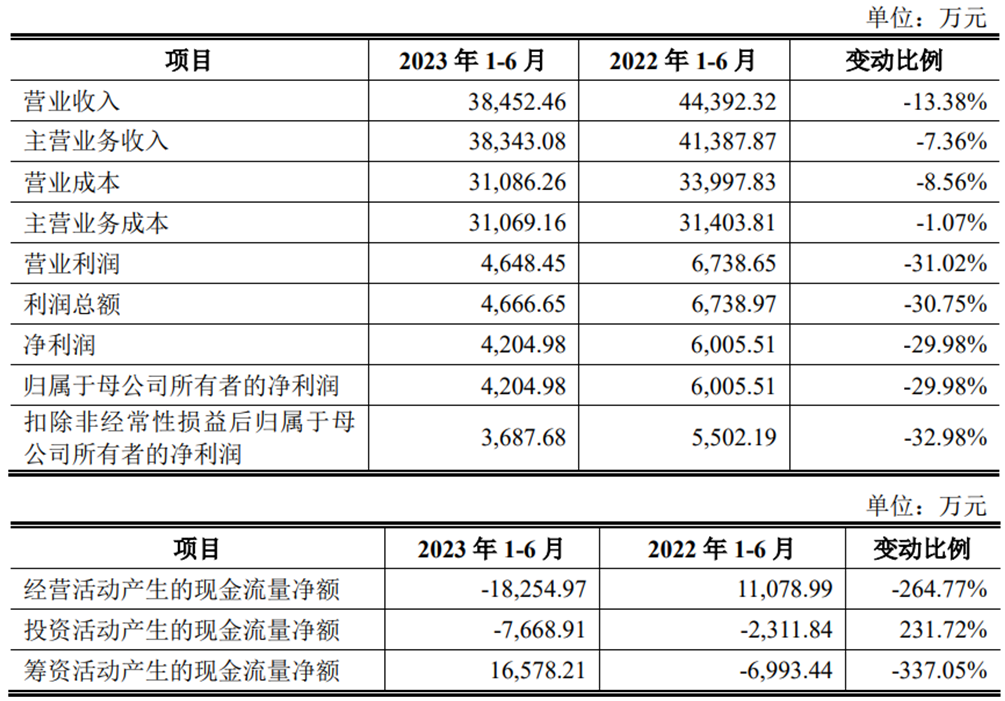

2023年1-6月,恒达新材的营业收入为38,452.46万元,同比下降13.38%;净利润/归属于母公司所有者的净利润为4,204.98万元,同比下降29.98%;扣除非经常性损益后归属于母公司所有者的净利润为3,687.68万元,同比下降32.98%;经营活动产生的现金流量净额为-18,254.97万元,上年同期为11,078.99万元,同比下降264.77%。

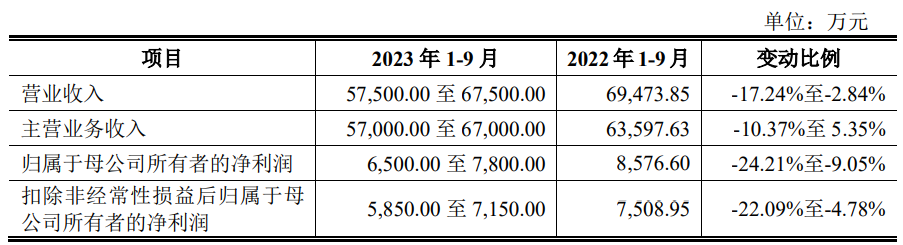

恒达新材预计2023年1-9月的营业收入为57,500.00万元至67,500.00万元,变动比例为-17.24%至-2.84%;归属于母公司所有者的净利润6,500.00万元至7,800.00万元,变动比例为-24.21%至-9.05%;扣除非经常性损益后归属于母公司所有者的净利润5,850.00万元至7,150.00万元,变动比例为-22.09%至-4.78%。