【中原农林牧渔】农林牧渔行业月报:猪价持续反弹,宠物出口数据维持正增长

投资要点:

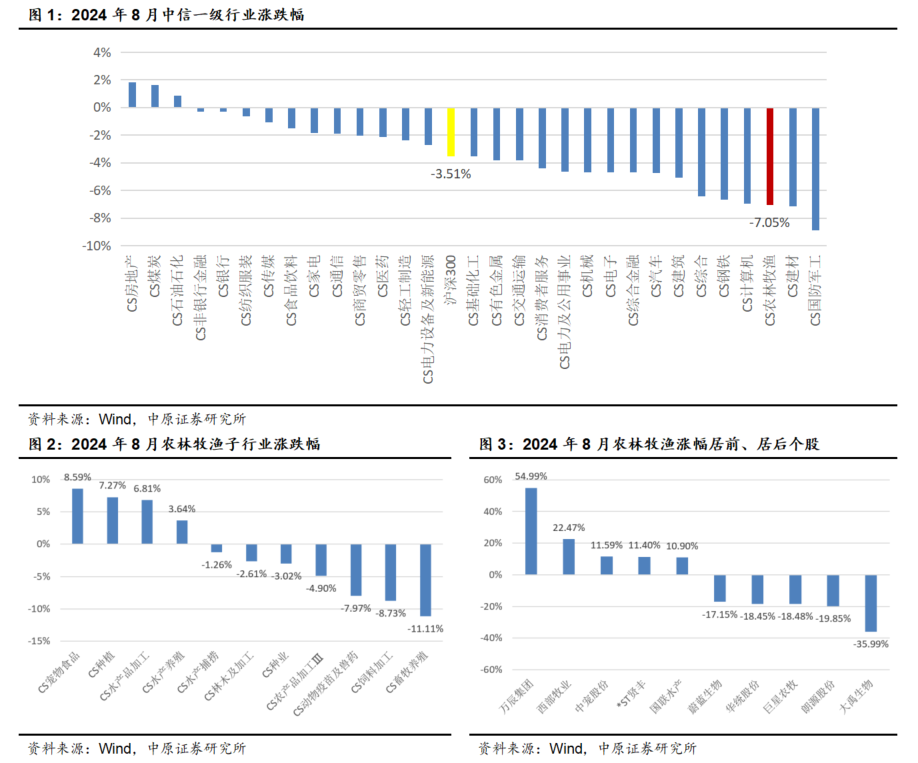

行情回顾:农林牧渔行业跑输对标指数。根据Wind数据统计,2024年8月,农林牧渔(中信)指数下跌7.05%,在中信一级30个行业中排第28位;同期沪深300指数下跌3.51%,农林牧渔跑输对标指数3.54pcts。从子行业来看,8月宠物食品板块涨幅居前,畜牧养殖板块跌幅居前。

生猪养殖:2024年8月全国生猪均价20.45元/kg,环比+8.89%,环比涨幅较7月扩大;同比+18.94%,同比涨幅收窄。8月中旬市场供应整体缩减,猪价加速上行并突破年内新高,达到21元/kg。目前,前期能繁母猪产能去化逐步反应至生猪出栏层面,养殖端盈利水平全面回升,预计2024年下半年生猪供需关系有望发生逆转,进一步打开猪价反弹空间。

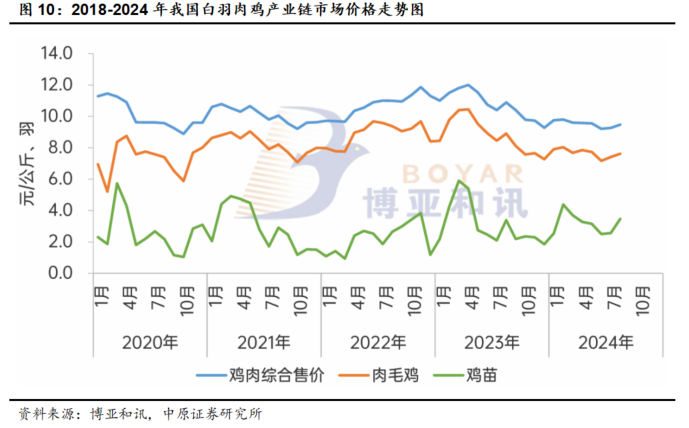

白羽鸡:2024年8月份毛鸡均价7.62元/公斤,环比上涨2.8%,同比下跌14.4%;鸡苗均价3.46元/羽,环比上涨35.2%,同比上涨2.7%。2024年8月份肉鸡出栏量环比增长2.25%,同比下降10.4%。预计2024全年肉鸡平均价格将同比上涨,叠加成本压力缓解,有望推动养殖行业利润弹性逐步释放,行业相关上市公司盈利水平将持续改善。

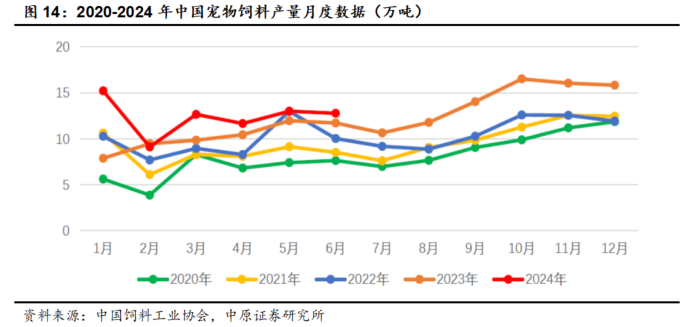

宠物食品:2024年7月我国宠物食品出口数量2.96万吨,同比+23.43%;1-7月累计出口18.85万吨,同比+28.58%。在全国工业饲料总产量同比下降4.1%的情况下,中国宠物饲料产量继续保持双位数增长。短期来看,中国宠物食品出口数据回暖,由于2023年上半年基数较低,预计相关公司基本面有望迎来改善;长期来看,养宠家庭渗透率的持续提升和养宠家庭平均消费水平的进步,将是推动我国宠物经济稳步增长的主要驱动因素。

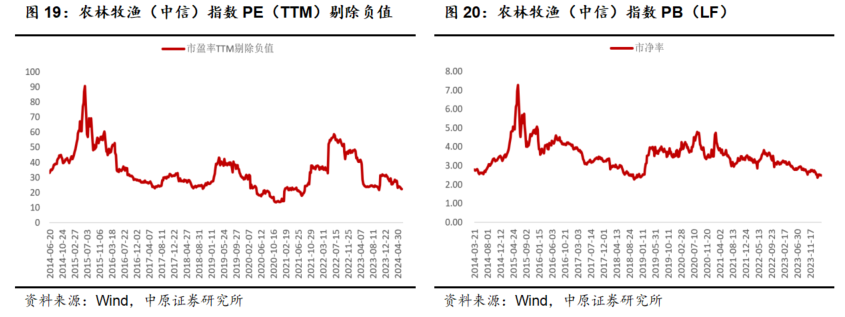

投资建议:目前行业市盈率、市净率均低于历史估值中枢,处于相对低位,未来有望迎来估值回归,维持行业“强于大市”的投资评级。建议关注牧原股份(002714)、海大集团(002311)、秋乐种业(831087)、乖宝宠物(301498)、中宠股份(002891)、佩蒂股份(300673)。

风险提示:畜禽价格大幅波动,粮价大幅波动,动物疫病的发生;我国生物育种商业化应用不及预期;食品安全问题,自然灾害事件。

1. 行情回顾:2024年8月农林牧渔指数表现弱于沪深300

根据Wind数据统计,2024年8月,农林牧渔(中信)指数下跌7.05%,在中信一级30个行业中排第28位;同期沪深300指数下跌3.51%,农林牧渔跑输对标指数3.54pcts。

从子行业来看,8月宠物食品板块涨幅居前,畜牧养殖板块跌幅居前。从个股行情来看,8月涨幅居前的个股分别是万辰集团、西部牧业、中宠股份、*ST贤丰、国联水产;跌幅居前的个股为蔚蓝生物、华统股份、巨星农牧、朗源股份、大禹生物。

2.畜禽养殖行业数据跟踪

2.1. 生猪养殖:8月猪价先涨后跌,消费端表现不佳

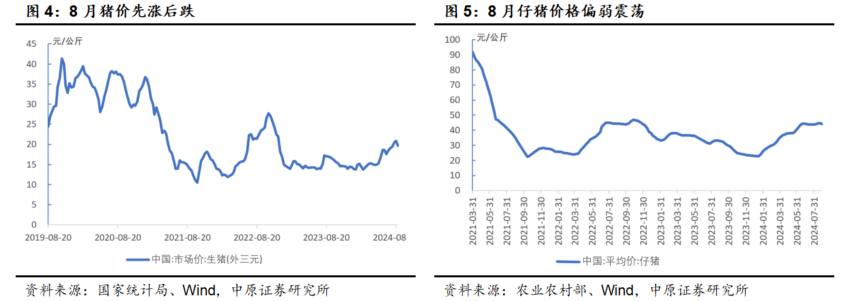

根据博亚和讯数据,2024年8月全国生猪均价20.45元/kg,环比+8.89%,环比涨幅较7月扩大;同比+18.94%,同比涨幅收窄。受生猪供应变化影响,8月猪价先涨后跌。8月中旬市场供应整体缩减,猪价加速上行并突破年内新高,达到21元/kg。随着养殖端对后市看涨预期转变,市场供应明显增加,下旬猪价震荡下跌。消费端,开学和中秋提振效果并不明显。

据博亚和讯统计,1-8月全国断奶仔猪供应量同比下降2.75%;其中,8月断奶仔猪供应量环比下降0.09%,同比下降4.33%。8月断奶仔猪来自3月配种母猪所产,3月母猪存栏降至低位,导致今年7月新生仔猪量减少,因此8月断奶仔猪供应量环比下降。8月补栏断奶仔猪将在春节后出栏,市场对后市预期谨慎,补栏积极性不高。仔猪价格出现分化,断奶仔猪价格持续弱势调整,15kg仔猪价格高位震荡下跌。2024年8月,仔猪平均价格38.3元/kg,环比下跌3.09%,同比上涨37.2%。

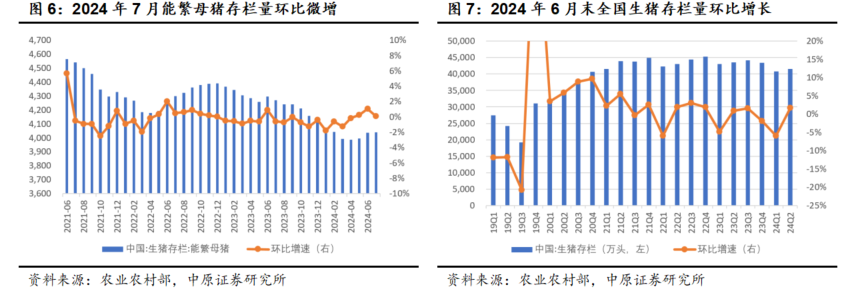

根据农业农村部数据,2024年7月末全国能繁母猪存栏量4041万头,同比-5.39%,环比+0.07%,仍高于正常保有量(调整后)141万头;2024年6月末全国生猪存栏4.15亿头,同比-4.56%,环比+1.67%,环比由降转增。

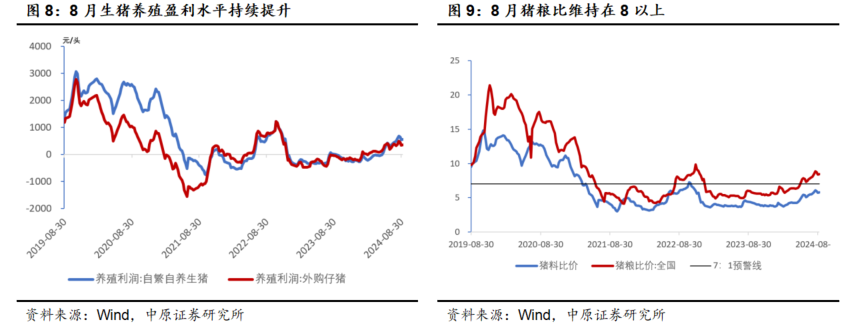

根据博亚和讯数据,2024年8月自繁自养养殖户月均盈利636.58元/头,环比+57.34%,同比+2700.32%;外购仔猪养殖户月均盈利421.21元/头,环比+22.04%,同比扭亏。2024年8月,全国平均猪粮比维持在8以上,平均猪料比价为5.86,较7月继续回升。

从头部上市猪企销售数据来看,2024年8月,受益于猪价上涨,各公司商品猪销售均价和头均收入同环比持续提升。从出栏量来看,牧原股份依旧遥遥领先,8月出栏生猪624.1万头,同比+10.03%;其次,温氏股份、唐人神生猪出栏量同比增长,增速分别为+9.78%、+10.29%。

2.2. 白羽鸡:8月出栏环比小幅增加,鸡价先涨后跌

根据博亚和讯数据,2024年8月份毛鸡均价7.62元/公斤,环比上涨2.8%,同比下跌14.4%;鸡苗均价3.46元/羽,环比上涨35.2%,同比上涨2.7%。2024年8月份肉鸡出栏量环比增长2.25%,同比下降10.4%。8月份一体化企业出栏量稳中有增为主,独立屠宰场生产量环比持平或增加。8月份高温天气逐步缓解,肉鸡供应量增加,随着恢复巴西禽肉进口,炒涨情绪减弱,同时学校集中备货低于市场预期,肉鸡价格止涨回调,鸡苗价格涨后调整,种鸡企业保持盈利。

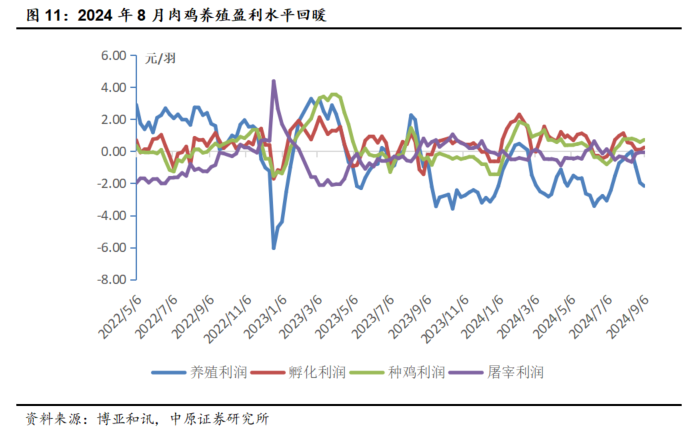

从产业链盈利水平来看,根据博亚和讯数据,2024年8月肉鸡养殖平均亏损0.42元/羽,环比减亏1.18元/羽,同比增亏1.67元/羽;种鸡环节平均盈利0.76元/羽,环比扭亏为盈,同比增加0.05元/羽;肉鸡屠宰端平均亏损0.44元/羽,环比增亏0.22元/羽,同比增亏0.16元/羽。

2024年,肉禽市场供求关系有望发生逆转,随着猪价的加速上行,肉禽价格有望打开反弹空间。肉禽价格已经磨底3年,行业有望迎来上行周期。同时,饲料成本年内高位回调,养殖行业利润弹性逐步释放,行业相关上市公司盈利水平持续改善。

3. 宠物食品:7月出口数据维持同比正增长

自2023年9月开始,我国宠物食品出口数据逐月回暖,连续11个月维持同比正增长。根据海关总署数据,2024年7月我国宠物食品出口数量2.96万吨,同比+23.43%;1-7月累计出口18.85万吨,同比+28.58%。以美元计价,2024年7月宠物食品出口金额1.35亿美元,同比+20.76%;1-7月累计出口金额为8.36亿美元,同比+20.77%。鉴于2023年上半年基数较低,预计2024年上半年我国宠物食品出口数据将得到明显改善,相关上市公司有望迎来业绩拐点。

根据中国饲料工业协会发布,2024年上半年,宠物饲料产量74万吨,同比增长21.4%。在全国工业饲料总产量同比下降4.1%的情况下,中国宠物饲料产业继续保持良好发展势头。随着国内宠物渗透率的提升,行业规模将进一步扩大。

4.主要农产品价格跟踪

5.行业动态及公司要闻

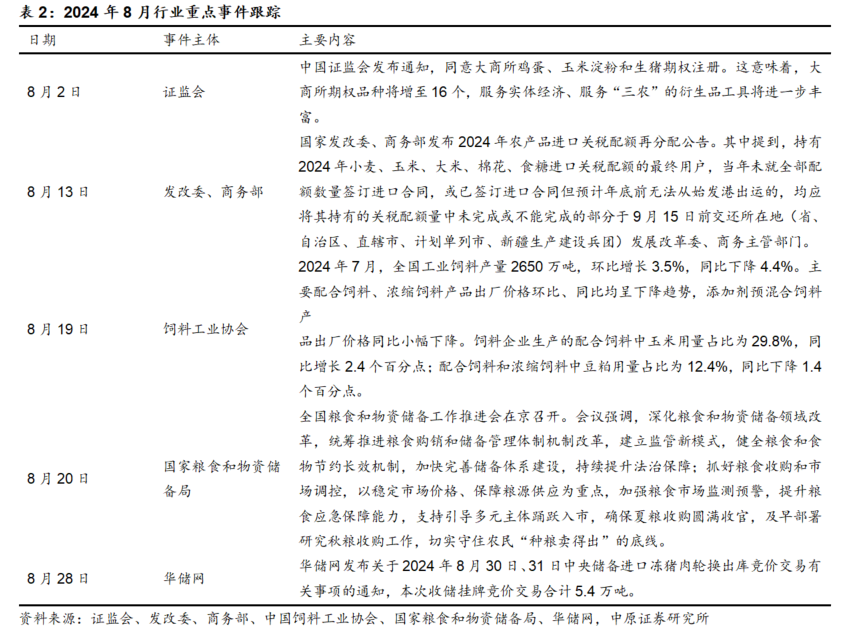

5.1.行业动态跟踪

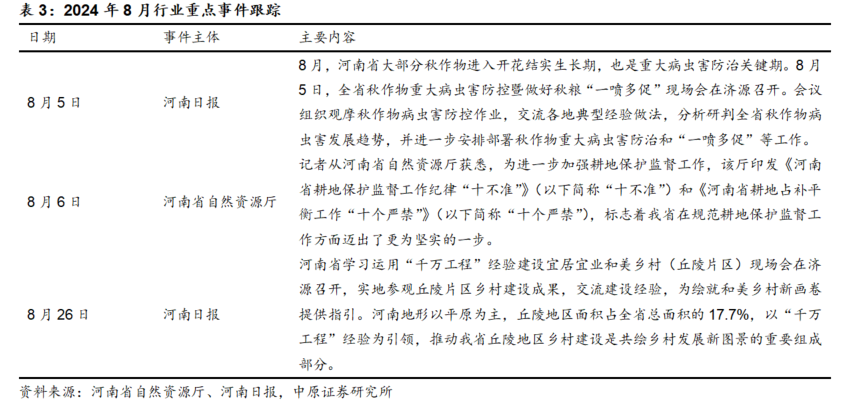

5.2.河南省行业动态跟踪

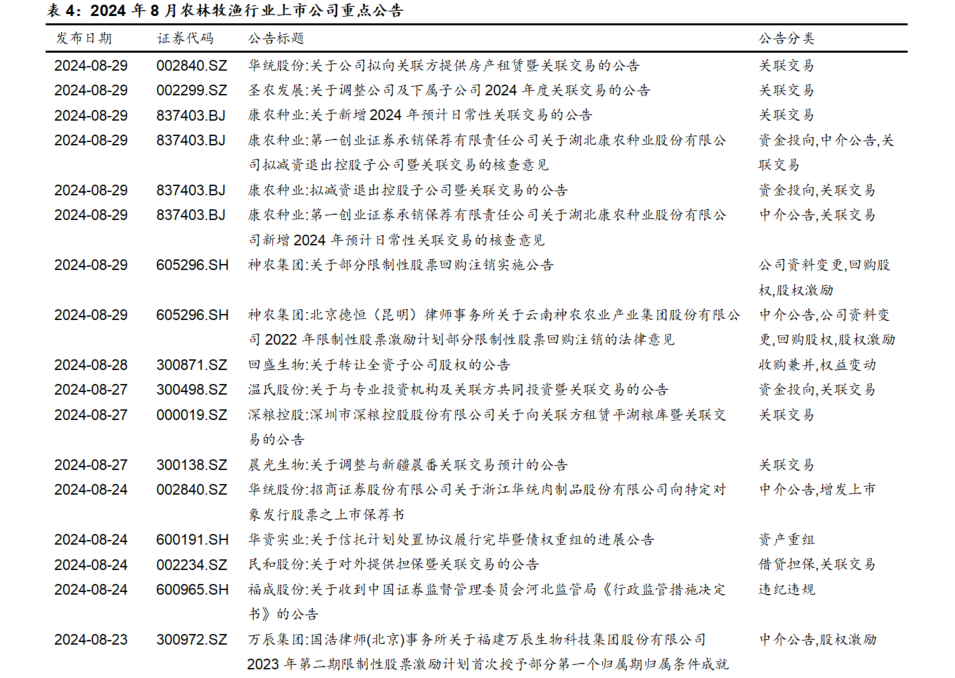

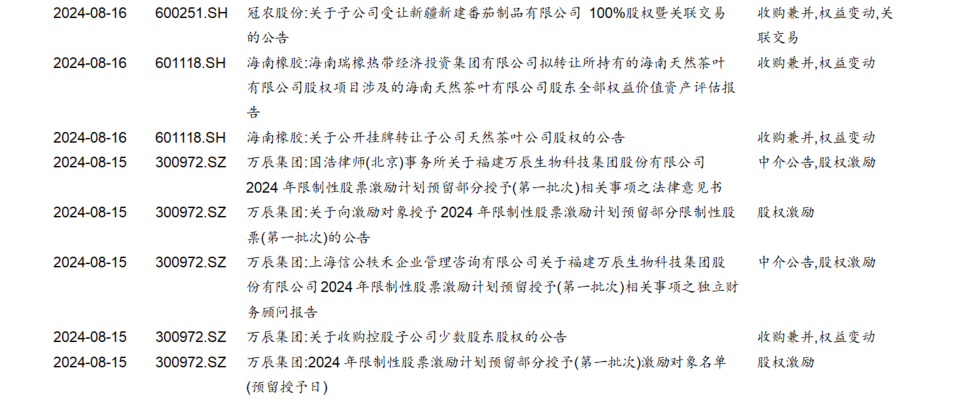

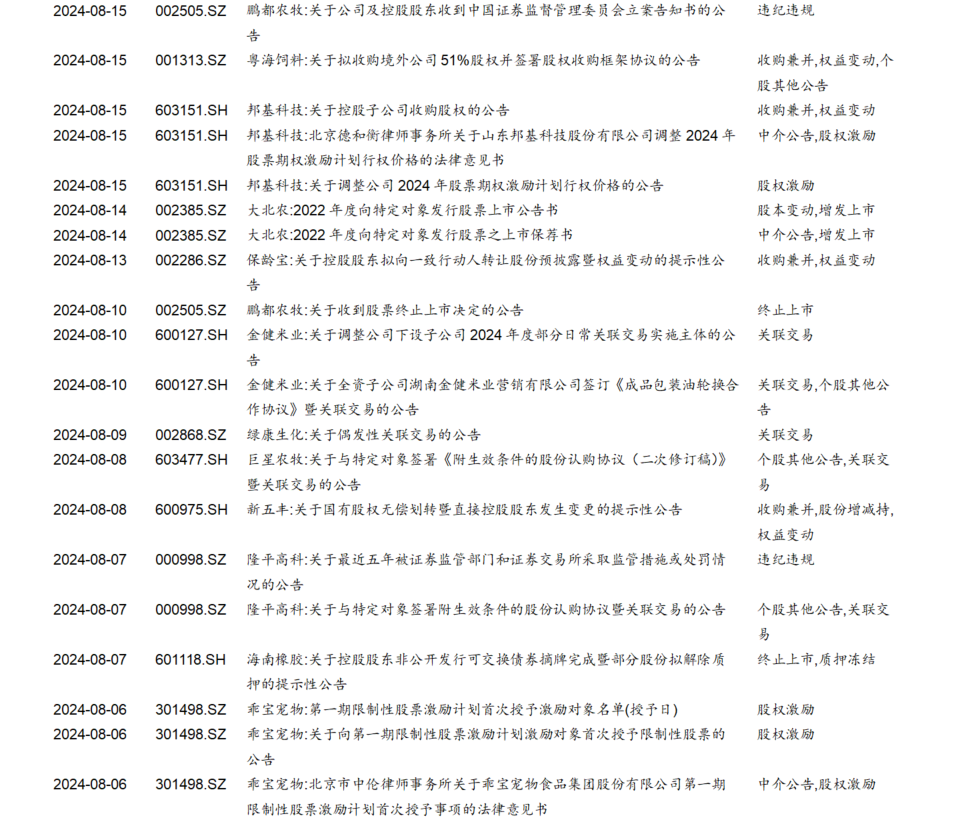

5.3.上市公司重点公告

6.投资评级及主线

畜禽养殖:自2023年初开始的能繁母猪产能去化,已经逐步体现在2024年商品猪出栏和仔猪供应层面,猪价呈现出“淡季不淡”的现象。进入2024年下半年,随着消费旺季的来临和市场供应收紧,猪价有望进一步上行。同时,成本端饲料价格的压力同比得到缓解,预计2024年养殖行业整体盈利水平将明显提升。另外,我国白羽肉鸡市场规模稳步增长,猪价止跌企稳下,肉禽价格有望打开反弹空间。目前,生猪养殖上市公司均处于历史估值相对低位,建议关注生猪养殖龙头牧原股份(002714)。

种业:近年来行业法规和配套政策密集出台,生物育种商业化政策明朗。种植业估值处于历史相对低位,前期负面情绪释放完成,面对生物育种潜在市场空间,当前种业板块具备明显投资价值。2024年是我国生物育种元年,前期通过品种初审的种企已经获得生产经营许可证书,相关上市公司有望受益于行业集中度和利润率的双重提升。建议关注转基因性状储备丰富的大北农(002385)、区域龙头秋乐种业(831087)。

宠物食品:受益于人口结构变化和居民生活水平提升,中国宠物食品行业市场规模仍有较大增长空间。根据销售数据统计,我国宠物食品行业呈现出线上占比提升和国产替代深化的趋势。参照海外成熟宠物市场,随着我国宠物食品行业国产替代的加深,相关上市公司市场份额仍有较大增长空间,建议关注乖宝宠物(301498)、中宠股份(002891)、佩蒂股份(300673)。

目前行业市盈率、市净率均低于历史估值中枢,处于相对低位,未来有望迎来估值回归,维持行业“强于大市”的投资评级。

7.风险提示

原材料价格大幅波动的风险:玉米、豆粕是饲料产品的主要组成部分,玉米、豆粕价格的高位运行会对畜禽养殖、饲料行业成本控制造成压力。

畜禽价格大幅波动的风险:畜禽养殖行业周期性较强,生猪、肉鸭、肉鸡价格的大幅回调会对相关上市公司盈利能力造成负面影响。

动物疫病发生的风险:假如发生禽流感、非瘟等动物疾病,将对畜禽消费产生负面影响。

食品安全风险:如果发生重大食品安全事故,将对相关上市公司品牌形象产生负面影响。

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明: