东海研究 | 乖宝宠物(301498):自有品牌快速增长,产品高端化趋势显著

(来源:东海研究)

证券分析师:

姚星辰,执业证书编号:S0630523010001

邮箱:yxc@longone.com.cn

// 报告摘要 //

事件:公司发布2024年三季报。2024年前三季度,公司实现营业收入36.71亿元,同比增长17.96%;归母净利润4.7亿元,同比增长49.64%。公司2024Q3实现营业收入12.45亿元,同比增长18.92%;归母净利润1.62亿元,同比增长49.11%。同时,公司发布前三季度利润分配预案,拟每10股派红利2.5元(含税),共计约1亿元(含税)。

自有品牌保持快速增长,产品高端化趋势显著。

公司自有品牌增速远超行业平均水平,弗列加特、Barf霸弗、羊奶系列等中高端产品保持快速增长,此外今年还发布了新品汪臻醇,定位高端犬粮,弗列加特发布新品“0压乳鲜肉系列”,丰富高端产品矩阵。预计公司Q3内销收入同比增长25-30%,外销收入同比增长10%左右。今年双十一期间,淘天宠物开卖4小时,弗列加特成交金额同比大涨近230%,成交金额和订单量增速都位列第一。京东开抢日前4小时,麦富迪销售额分别位列猫干粮、猫湿粮及零食、狗干粮和零食第一,弗列加特销售额位列猫干粮第四,猫湿粮及零食第六。公司直销占比持续提升,电商等渠道结构不断优化,产品高端化趋势显著。

盈利能力持续提升,费用管控高效。2024Q3公司毛利率41.84%,同比+3pct,环比-0.96pct,销售净利率13.07%,同比+2.74pct,环比+1.01pct。公司毛利率和净利率同比提升,主要由于中高端产品势能强劲、直销渠道占比提升以及原材料价格下降。Q3毛利率环比微降主要受到汇率的影响。2024Q3公司销售费用率为18.92%,同比+3.01pct,环比-0.11pct;管理费用率为5.78%,同比+0.41pct,环比-0.05pct。公司销售费用率同比增长,主要由于自有品牌收入增加,直销渠道占比增加,业务宣传费和销售服务费增加,环比微降主要由于Q3为销售淡季。管理费用率增加主要由于工资薪酬及咨询服务费增长。同时Q3部分计提奖金费用,调动员工积极性。

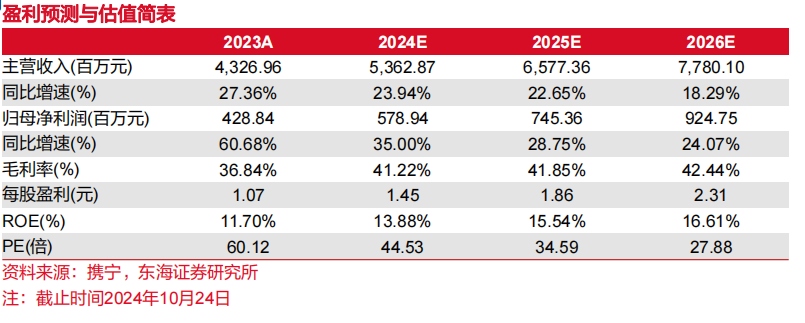

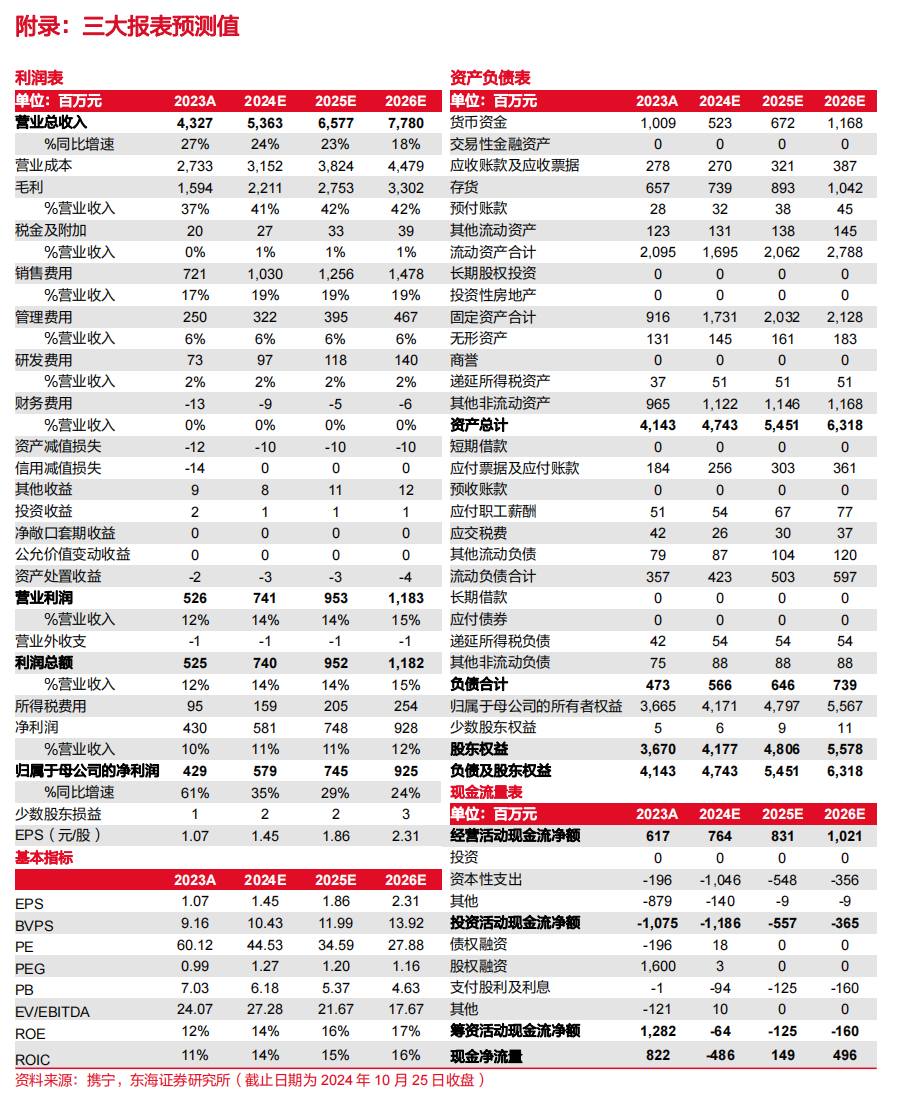

投资建议:公司是国产宠物食品龙头,自有品牌业务占比较高且产品高端化势能较强,公司品牌力以及产能方面具有明显优势。同时公司积极进行现金分红,与股东共享发展。我们预测公司2024-2026年归属于母公司净利润分别为5.79/7.45/9.25亿元,同比+35.00%/28.75%/24.07%,对应当前股价P/E分别为45X/35X/28X,维持“买入”评级。

风险提示:原材料价格波动风险;市场需求不及预期;汇率波动风险。

// 报告信息 //

证券研究报告:《乖宝宠物(301498):自有品牌快速增长,产品高端化趋势显著——公司简评报告》

对外发布时间:2024年10月25日

报告发布机构:东海证券股份有限公司

// 声明 //

一、评级说明:

1.市场指数评级:

看多—未来6个月内沪深300指数上升幅度达到或超过20%

看平—未来6个月内沪深300指数波动幅度在-20%—20%之间

看空—未来6个月内沪深300指数下跌幅度达到或超过20%

2.行业指数评级:

超配—未来6个月内行业指数相对强于沪深300指数达到或超过10%

标配—未来6个月内行业指数相对沪深300指数在-10%—10%之间

低配—未来6个月内行业指数相对弱于沪深300指数达到或超过10%

3.公司股票评级:

买入—未来6个月内股价相对强于沪深300指数达到或超过15%

增持—未来6个月内股价相对强于沪深300指数在5%—15%之间

中性—未来6个月内股价相对沪深300指数在-5%—5%之间

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。