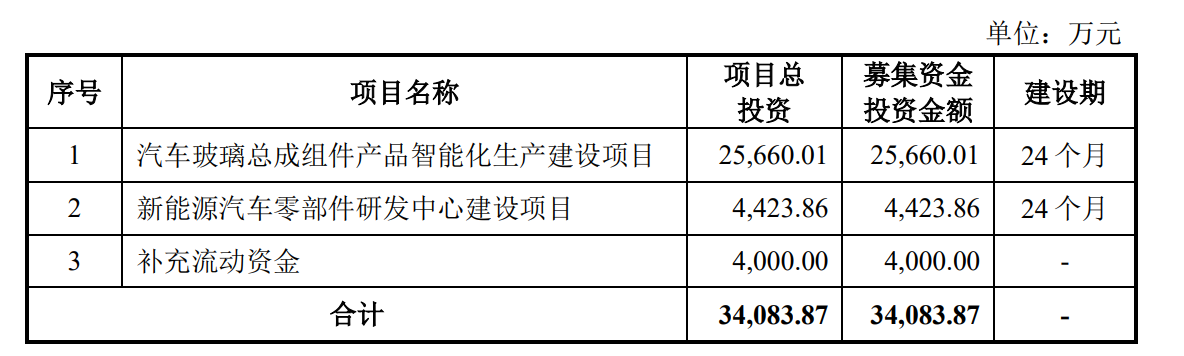

科力装备:拟首发募资3.41亿元投建汽车玻璃总成组件智能化等项目

中证智能财讯 科力装备(301552)6月27日披露招股意向书。公司拟在创业板公开发行1700万股,募集资金3.41亿元,投建汽车玻璃总成组件产品智能化生产建设项目、新能源汽车零部件研发中心建设项目,并补充流动资金。本次发行初步询价日期7月5日,申购日期7月11日。

根据招股书,公司主要从事汽车玻璃总成组件产品的研发、生产和销售,主要产品包括风挡玻璃安装组件、侧窗玻璃升降组件、角窗玻璃总成组件和其他汽车零部件,广泛应用于汽车玻璃领域,是汽车玻璃总成的重要组成部分。经过多年的探索和经验积累,公司已具备较强的模具设计开发能力、产品同步开发能力和产品整体配套方案设计能力,并形成独特的技术竞争优势,被评为工信部专精特新“小巨人”企业,是汽车玻璃总成组件领域产品种类最全、覆盖车型最多的供应商之一。

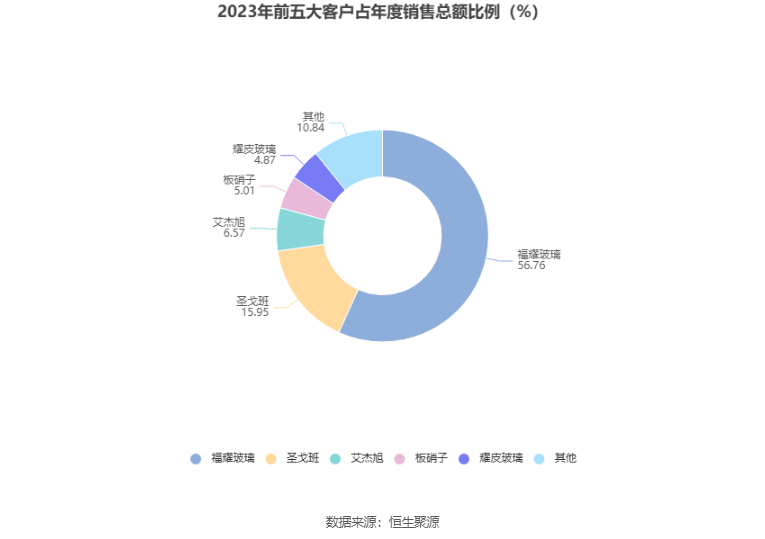

汽车玻璃行业是汽车零部件行业中集中度较高的行业之一,全球前四大汽车玻璃厂商福耀玻璃、艾杰旭、板硝子和圣戈班的市场份额合计占比超过75%,汽车玻璃总成组件产品是汽车玻璃总成的重要组成部分。公司自成立以来专注于服务汽车玻璃客户,主要从事汽车玻璃总成组件产品的研发、生产和销售,并依托在技术研发、制造工艺和质量管理等方面的优势,成功进入全球前四大汽车玻璃厂商福耀玻璃、艾杰旭、板硝子和圣戈班的全球供应链体系;此外公司积极拓展整车厂客户,陆续成为广汽三菱、长城汽车、东风日产的合格供应商,在行业内形成了良好的品牌形象和较高的市场美誉度。

公司产品除了被广泛应用到宝马、奔驰、奥迪、通用、大众、丰田、本田、日产、三菱、福特、克莱斯勒、沃尔沃、红旗、吉利、长城、比亚迪、广汽、长安、奇瑞、现代、起亚、标致、雪铁龙等传统汽车品牌外,还被广泛应用到特斯拉、蔚来、理想、小鹏、哪吒、威马、零跑等新能源汽车品牌。

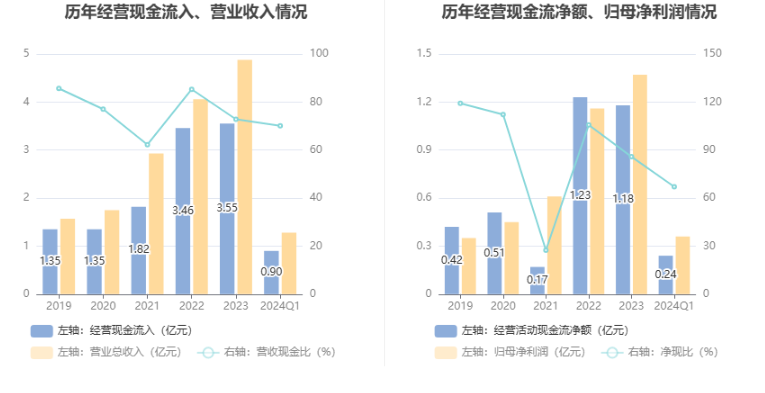

招股书显示,2023年,公司实现营业收入4.88亿元,同比增长20.24%;归母净利润1.37亿元,同比增长17.86%;扣非净利润1.35亿元,同比增长24.2%;经营活动产生的现金流量净额为1.18亿元,同比下降4.27%;基本每股收益为2.69元,加权平均净资产收益率为29.41%。

2024年一季度,公司实现营业收入1.28亿元,同比增长37.23%;归母净利润3634.62万元,同比增长60.93%;扣非净利润3605.18万元,同比增长60.6%。

2024年1-6月,公司预计实现营业收入2.6亿元至2.9亿元,同比增长26.23%至40.80%;归母净利润7200万元至8000万元,同比增长23.47%至37.19%;扣非净利润7000万元至7800万元,同比增长20.42%至34.18%。

截至2023年末,科力装备三年营业总收入复合增长率为40.7%,在其他汽车零部件行业已披露2023年数据的50家公司中排名第4。三年净利润复合年增长率为44.95%,排名7/50。

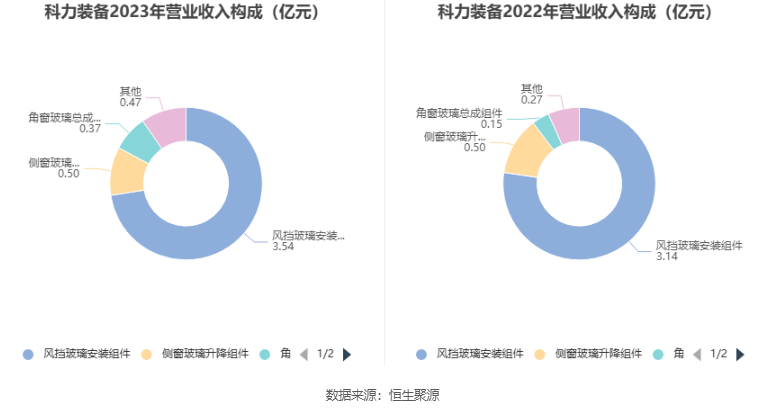

分产品来看,2023年公司主营业务中,风挡玻璃安装组件收入3.54亿元,同比增长12.65%,占营业收入的72.49%;侧窗玻璃升降组件收入0.50亿元,同比增长0.33%,占营业收入的10.21%;角窗玻璃总成组件收入0.37亿元,同比增长140.01%,占营业收入的7.57%。

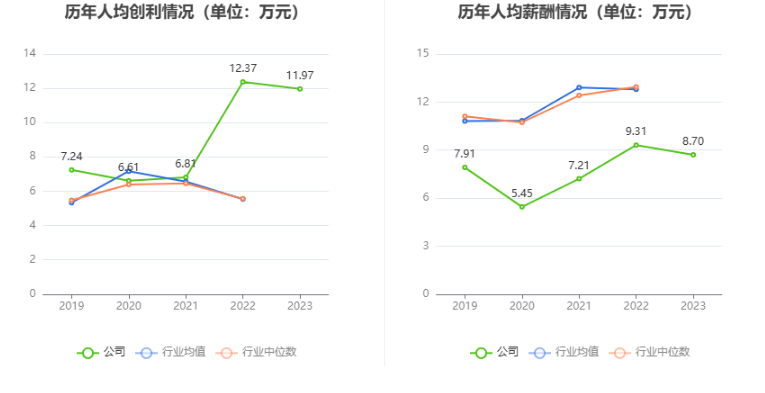

截至2023年末,公司员工总数为1145人,人均创收42.60万元,人均创利11.97万元,人均薪酬8.70万元,较上年同期分别下降1.29%、3.24%、6.57%。

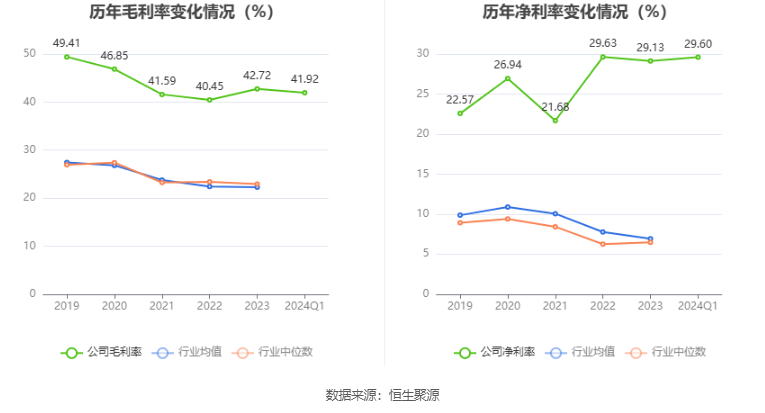

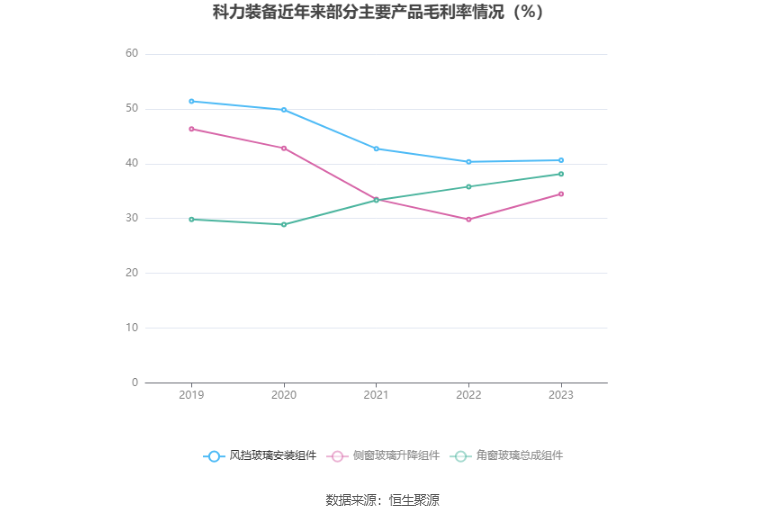

2023年,公司毛利率为42.72%,同比上升2.27个百分点;净利率为29.13%,较上年同期下降0.5个百分点。

2024年一季度,公司毛利率为41.92%,同比上升0.82个百分点,环比下降0.8个百分点;净利率为29.6%,较上年同期上升4.41个百分点,较上一季度上升0.47个百分点。

分产品看,风挡玻璃安装组件、侧窗玻璃升降组件、角窗玻璃总成组件2023年毛利率分别为44.40%、36.61%、39.56%。

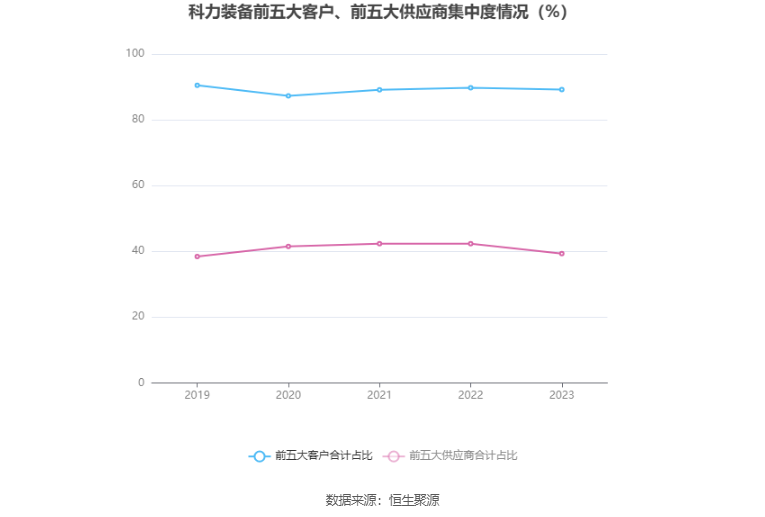

2023年,公司前五大客户合计销售金额4.35亿元,占总销售金额比例为89.16%,公司前五名供应商合计采购金额0.63亿元,占年度采购总额比例为39.33%。

数据显示,2023年公司加权平均净资产收益率为29.41%,较上年同期下降5.5个百分点。

公司2023年投入资本回报率为26.92%,较上年同期下降4.86个百分点。2024年第一季度投入资本回报率为6.56%,较上年同期下降3.43个百分点。

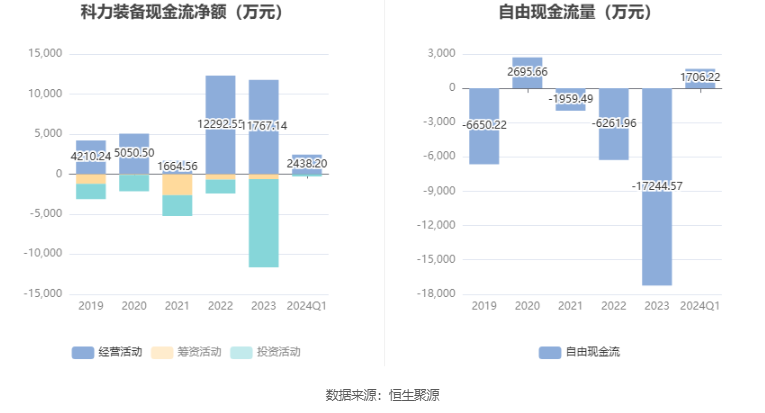

截至2024年一季度末,公司经营活动现金流净额为2438.2万元,同比增长69.28%;筹资活动现金流净额0元,同比增加52.43万元;投资活动现金流净额-281.29万元,上年同期为-2532.46万元。

进一步统计发现,2024年第一季度公司自由现金流为1706.22万元,相比上年同期下降31.27%。

2024年第一季度,公司营业收入现金比为70.10%,净现比为67.08%。

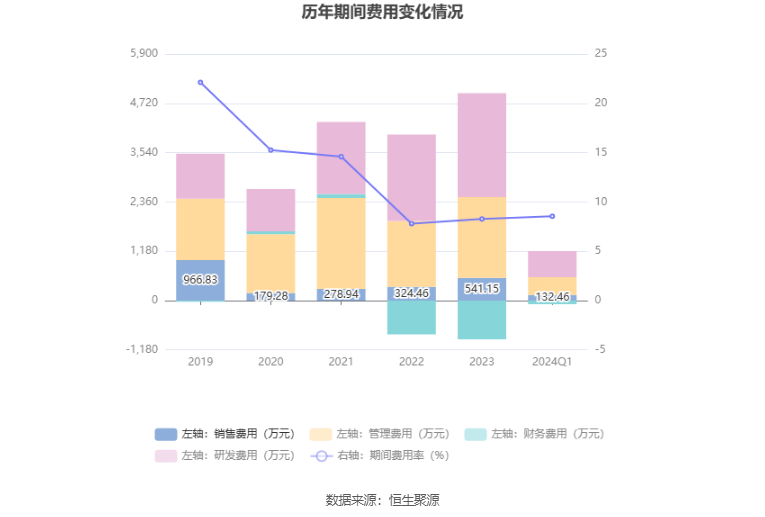

2024年第一季度,公司期间费用为1094.54万元,较上年同期增加51.84万元;但期间费用率为8.55%,较上年同期下降2.63个百分点。其中,销售费用同比增长31.93%,管理费用同比增长6.5%,研发费用同比增长15.39%,财务费用由去年同期的2.16万元变为-87.37万元。

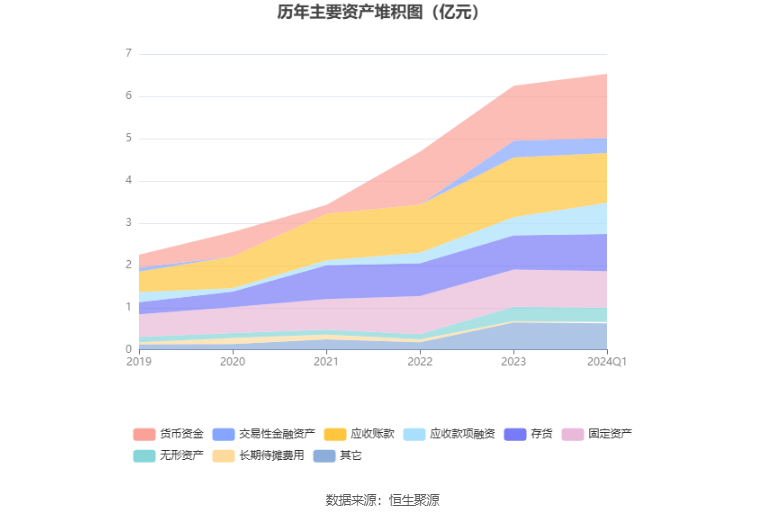

资产重大变化方面,截至2024年一季度末,公司应收账款较上年末减少16.19%,占公司总资产比重下降4.42个百分点;应收款项融资较上年末增加69.32%,占公司总资产比重上升4.33个百分点;货币资金较上年末增加16.56%,占公司总资产比重上升2.45个百分点;交易性金融资产较上年末减少12.25%,占公司总资产比重下降1.01个百分点。

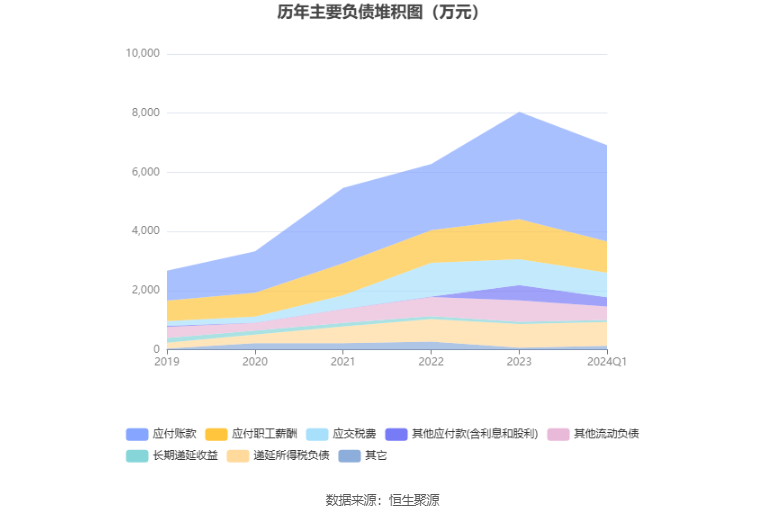

负债重大变化方面,截至2024年一季度末,公司应付账款较上年末减少10.26%,占公司总资产比重下降0.81个百分点;应付职工薪酬较上年末减少21.90%,占公司总资产比重下降0.55个百分点;其他流动负债较上年末减少37.18%,占公司总资产比重下降0.46个百分点;其他应付款(含利息和股利)较上年末减少39.41%,占公司总资产比重下降0.34个百分点。

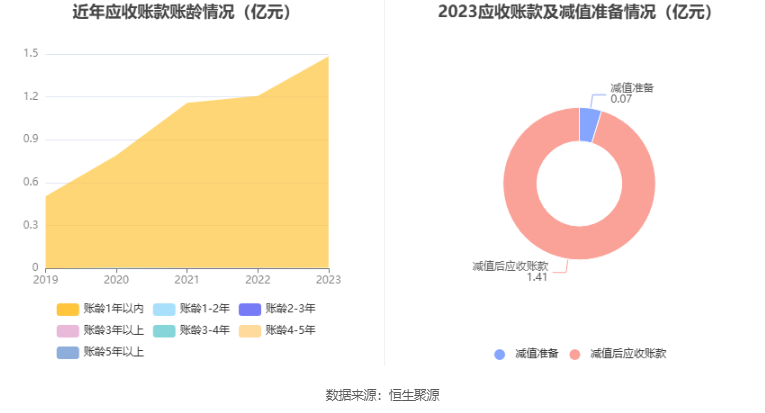

从应收账款账龄结构来看,截至2023年年末,公司账龄在1年以内的应收账款余额为1.48亿元,较上年末增长2783.10万元,占应收账款总额比例为99.69%,较上年末上升0.06个百分点。

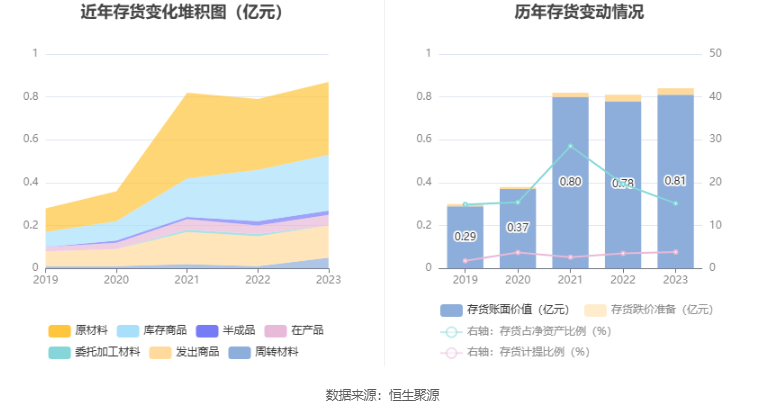

从存货变动来看,截至2023年年末,公司存货账面价值为8124.75万元,占净资产的15.17%,较上年末增加299.44万元。其中,存货跌价准备为323.56万元,计提比例为3.83%。

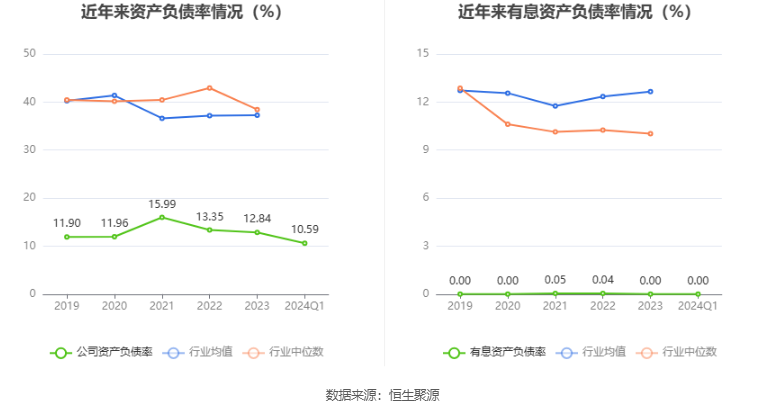

在偿债能力方面,公司2024年一季度末资产负债率为10.59%,相比上年末下降2.25个百分点;有息资产负债率为0%,相比上年末基本持平。

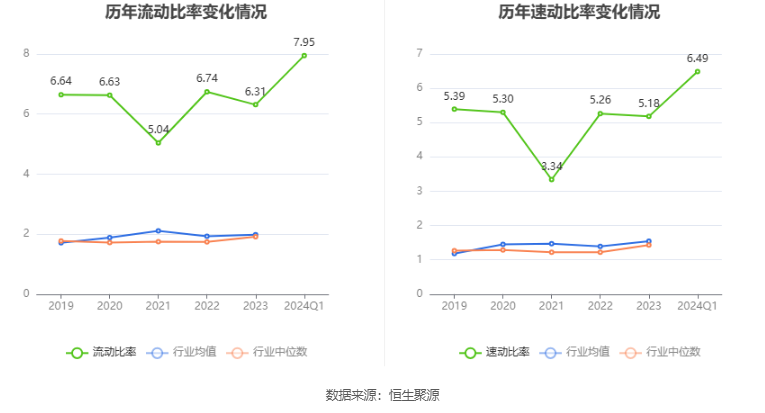

2024年第一季度,公司流动比率为7.95,速动比率为6.49。

招股书显示,本次发行前公司大股东包括张万武、张子恒、郭艳芝等。持股最多的为张万武,占比39.29%。