今日申购:惠柏新材、并行科技

惠柏新材料科技(上海)股份有限公司

保荐机构(主承销商):东兴证券股份有限公司

发行情况:

公司简介:

惠柏新材主营业务为特种配方改性环氧树脂系列产品的研发、生产和销售,主要包括风电叶片用环氧树脂、新型复合材料用环氧树脂、电子电气绝缘封装用环氧树脂等多个应用系列产品。

惠柏新材的控股股东为惠利环氧。截至招股意向书签署日,惠利环氧持有公司4,048.13万股股份,持股比例为58.50%。公司实际控制人为杨裕镜、游仲华、康耀伦。截至招股意向书签署日,杨裕镜、游仲华分别持有惠利环氧50%的股权,惠利环氧持有公司58.50%的股权;康耀伦系湖州恒蕴的执行事务合伙人,湖州恒蕴持有公司2.00%的股权;游仲华直接持有公司1.22%的股权;康耀伦直接持有公司1.34%的股权。杨裕镜、游仲华、康耀伦签署了《一致行动协议》,系一致行动关系,三人合计控制公司63.06%的股权。杨裕镜现担任公司董事长和法定代表人,游仲华现担任公司董事,康耀伦现担任公司董事和总经理,三人共同参与公司的经营管理。杨裕镜,男,中国台湾籍;游仲华,男,中国香港籍;康耀伦,男,中国台湾籍及澳大利亚籍。

2023年10月19日,惠柏新材发布的首次公开发行股票并在创业板上市发行公告显示,按本次发行价格22.88元/股计算,预计募集资金总额为52,776.61万元,扣除预计的发行费用6,495.83万元(不含增值税)后,预计募集资金净额为46,280.78万元。

2023年10月12日,惠柏新材发布的首次公开发行股票并在创业板上市招股意向书显示,公司拟募集资金34,172.00万元,分别用于上海帝福3.7万吨纤维复合材料及新型电子专用材料生产项目、惠柏新材料研发总部项目。

北京并行科技股份有限公司

保荐机构(联席主承销商):中国国际金融股份有限公司

联席主承销商:中信建投证券股份有限公司

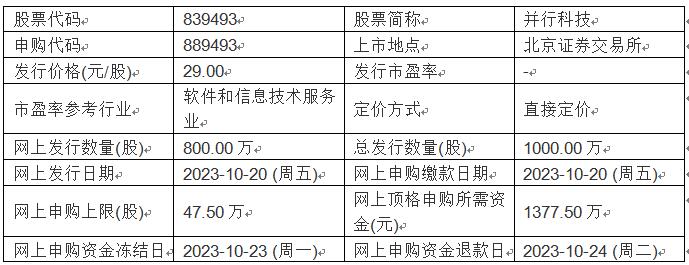

发行情况:

公司简介:

并行科技是超算云服务和算力运营服务提供商,聚焦应用真实运行性能,致力于为用户提供全面、安全、易用、高性价比的超算云服务。公司主要服务包括并行通用超算云、并行行业云、并行AI云等。同时,公司为用户提供超算软件及技术服务、超算云系统集成、超算会议及其他服务,打造超算云服务生态闭环,全方位服务用户。

截至招股说明书签署日,公司控股股东为陈健,陈健直接持有公司7,632,500股,并通过鼎健投资、弘健投资、嘉健投资、信健投资、汇健科技间接控制公司7,714,332股,合计持有或控制公司15,346,832股,占公司总股本的32.84%。陈健、贺玲夫妇为公司共同实际控制人。陈健直接持有公司16.33%的股权,贺玲直接持有公司5.11%的股权,两人通过间接持股的方式控制公司16.51%的股权,合计通过直接或间接的方式控制公司37.96%的股权。

2023年10月18日,并行科技发布的向不特定合格投资者公开发行股票并在北京证券交易所上市发行公告显示,若本次发行成功,超额配售选择权行使前,预计募集资金总额为29,000.00万元,扣除发行费用4,284.10万元(不含增值税)后,预计募集资金净额为24,715.90万元;若超额配售选择权全额行使,预计募集资金总额为33,350.00万元,扣除发行费用4,637.55万元(不含增值税)后,预计募集资金净额为28,712.45万元(如存在尾数差异,为四舍五入造成)。

2023年10月18日,并行科技发布的向不特定合格投资者公开发行股票并在北京证券交易所上市招股说明书显示,公司拟募集资金29,000.00万元,分别用于超算云算力网络平台建设项目、行业云平台升级项目、应用软件SaaS化开发平台项目。