达利凯普业绩“掉队”,研发缩减境外市场受挫|半年报点评

本文来源:时代商学院 作者:比克

来源|时代投研

作者|比克

编辑|陈佳鑫

上市后,达利凯普(301566.SZ)已连续交出两份业绩下滑的成绩单(年报及半年报)。

继2023年(上市首年)营收、净利润皆同比下滑超20%后,8月28日发布的2024年半年报显示,达利凯普上半年营收、净利润分别同比下降22.99%、30.76%,其中海外收入腰斩成为营收下滑的主因。

作为对比,上半年,达利凯普国内同行风华高科(000636.SZ)、三环集团(300408.SZ)业绩均明显增长,国外同行村田制作所(6981.JP)也在最新财季扭转业绩颓势。

达利凯普上半年业绩掉队的同时,该公司还在持续缩减研发费用。

8月31日—9月4日,就上半年业绩表现与同行差异、研发费用下降等问题,时代投研向达利凯普发函及致电询问,截至发稿,对方仍未回复。

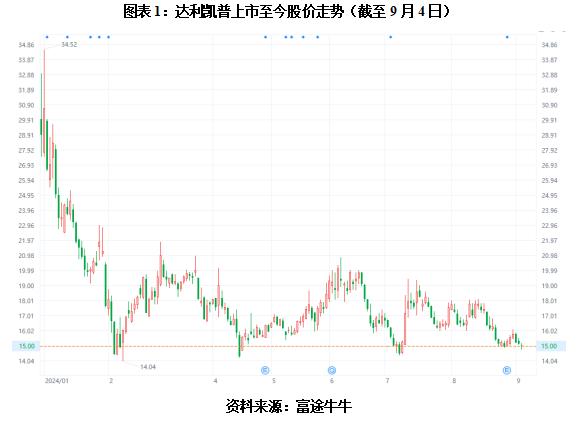

股价方面,继上市首日(2023年12月29日)大涨225.1%后,达利凯普股价快速下跌并低位震荡,截至2024年9月4日收盘,报15.00元/股(前复权),年内跌幅接近50%,总市值为60亿元。

业绩表现与同行背离

2024年半年报显示,达利凯普属于电子元器件行业,主营业务为射频微波瓷介电容器的研发、制造及销售,主要产品为射频微波MLCC(多层瓷介电容器)。

上市至今,达利凯普的业绩连续呈下降态势。财报显示,2023年,该公司营收、归母净利润同比分别下降27.52%、29.37%。2024年上半年,该公司实现营收1.67亿元,同比下降22.99%;实现归母净利润5800.06万元,同比下降30.76%。

达利凯普并未在半年报中解释业绩下滑的原因,但在解释IPO募投项目“高端电子元器件产业化一期项目”未达预计效益时,达利凯普称主要原因是“行业周期波动导致产销节奏放缓”。招股书显示,该募投项目主要生产达利凯普的主营产品瓷介电容器。

面临同样的市场环境,上半年达利凯普的同行整体业绩表现亮眼。

截至9月4日,达利凯普所在元件行业(申万二级,下同)57家上市公司均已披露半年报。Wind数据显示,上述57家公司的营收同比增长率均值为16.3%,归母净利润同比增长率均值高达56.95%。

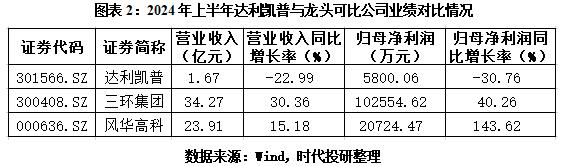

此外,据达利凯普招股书,与该公司存在相似产品和业务的A股上市公司中,三环集团、风华高科营收规模最大。如图表2所示,据财报,今年上半年,三环集团营收、归母净利润同比分别增长30.36%、40.26%;风华高科营收、归母净利润同比分别增长15.18%、143.62%。

由此可知,今年上半年,达利凯普的业绩表现与可比公司背离,并远落后于行业平均水平。

在半年报中,三环集团称“业绩增长受益于消费电子、光通信等下游行业需求持续改善”;风华高科则称 “业绩受益于5G通信、汽车电子等战略性新兴产业蓬勃发展拉动,高端电子元件产品市场需求稳定”。

境外收入腰斩,研发费用持续缩减

与同行对比,达利凯普海外收入占比明显较高,而上半年境外收入腰斩拖累其业绩。

财报及招股书显示,2021—2023年,达利凯普来自境外的主营业务收入占比分别为47.79%、60.95%、43.77%,境外收入占比较高,且2023年上半年,达利凯普前五大客户均为外企。

作为对比,年报显示,2023年,三环集团、风华高科来自境外的收入占比分别为20.11%、5.44%。

今年上半年达利凯普的国内收入仍维持一定增长,半年报显示,今年上半年,达利凯普实现境内收入1.15亿元,同比增长18.04%;而同期境外收入却同比大降56.15%至5271.53万元,拖累了整体业绩。

上半年境外收入腰斩是否受境外需求下降影响?

时代投研发现今年第二季度境外龙头业绩呈高增长态势,据招股书,达利凯普射频微波MLCC产品的主要竞品为美国ATC和村田制作所生产的射频微波类MLCC。

Wind数据显示,如图表3所示,今年第二季度,村田制作所的营收、净利润同比分别增长14.69%、32.47%,净利润更是环比大增949.08%,扭转了持续前两财年业绩下降的颓势。(村田制作的会计年度为4月1日—次年3月31日)

8月22日发布的研报《招商证券消费电子行业深度跟踪报告:Q2终端出货延续复苏,把握苹果AI链回调建仓良机》中,招商证券(600999.SH)认为,村田制作所第二季度业绩同环比均提升,主要系AI服务器需求超预期,使其MLCC产品销量大增,预计村田制作所下个季度的MLCC稼动率(反映了设备或生产线的利用效率)将继续提升至85%~90%。

第二季度,达利凯普业绩一定程度上也扭转一季度同比下降的颓势,营收及净利润分别同比增长5.21%、3.2%,但净利润环比仍下降2.02%。

上述研报预计,下半年AI服务器相关需求仍强劲,达利凯普能否受益于全球AI服务器需求增长,实现业绩改善?

据招股书,达利凯普的主要产品为片式射频微波MLCC,其中又以DLC70系列片式射频微波MLCC为主,2021—2023年上半年,该系列产品的收入占比均超过60%。

TrendForce(集邦咨询)数据显示,AI服务器中MLCC总用量(GB200系统主板)较通用服务器增加一倍,且电容值1μF以上MLCC用量占60%。而据招股书,达利凯普的主要产品系列(DLC70系列、DLC75系列)的电容值最高只有120nF(1μF=1000nF)。

在招股书及财报中,达利凯普均表示,与国际竞争对手相比,该公司存在产品结构单一风险,并称将大力丰富产品系列,开展新产品研发与生产。

但上市以来,达利凯普的研发费用连续同比下滑。财报显示,2023—2024年上半年,达利凯普的研发费用分别为1813.41万元、930.28万元,同比分别下降6.64%、3.40%;2024年上半年,其研发费用率为5.56%,甚至低于销售费用率(6.7%)。

与同行业公司对比,2024年上半年,元件行业57家上市公司的研发费用同比增长率均值为13.74%,研发费用率均值为5.88%,均高于达利凯普。

(全文2142字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。